Etf

Трейдер в США потерял 4 миллиона долларов! В чем причина?

- 07 февраля 2018, 14:49

- |

Детерминации ( уходу с рынка ) подлежит фонд XIV.

Здесь описана история трейдера который поднял 50000 долларов до 4 000 000 ( 1 500 000 — это деньги инвесторов ) на игре в лонг в фонде XIV.

ссылка -> https://www.marketwatch.com/story/xiv-trader-ive-lost-4-million-3-years-of-work-and-other-peoples-money-2018-02-06

здесь более подробный разбор -> https://smart-lab.ru/blog/450664.php

Он проиграл — слил счет.

В чем его проблема?

1. Психология и нарушение риск-менеджмента. На самом деле это жесткий рынок. И если vix был на минимумах, это не значит что там не было рынка и нельзя было заработать. Наоборот за всю историю наблюдений 3 случая резкого роста VIX из 10 как раз приходятся на последний год! Сам XIV вырос почти на 200%!

То есть надо было иногда с рынка уходить. Или ставить стоп-лосс.

( Читать дальше )

- комментировать

- Комментарии ( 22 )

Акции роста VS стоимостные акции

- 07 февраля 2018, 14:15

- |

Как правило, сбалансированный портфель состоит из обоих классов ценных бумаг: акций роста и стоимостных акций. По акциям роста обычно не выплачиваются дивиденды, поскольку компании предпочитают направлять свободные средства на развитие бизнеса. При этом корпорации могут не показывать существенной прибыли, однако непременно увеличивают выручку высокими темпами. Нередко акции роста являются переоцененными по мультипликаторам P/BV, P/E, поскольку рынок закладывает в них существенное расширение финансовых показателей в будущих периодах. Стоимостные акции, наоборот, являются недооцененными по тем или иным причинам.

( Читать дальше )

почему не нужно покупать FinEX ETF

- 06 февраля 2018, 09:49

- |

наверняка на эту тему уже много написано, и всякие уважаемые блогеры высказывались на этот счет, но тем не менее...

Сейчас мой портфель приблизительно на треть состоит из FinEX ETF. Вроде бы там все гарантированно, эмитент зарегистрирован в Англии(Ирландии?), бумага регулируется европейскими строгими правилами, аудируется PWC и т.п.

Но, тем не менее, готов послушать про недостатки и риски (в первую очередь, конечно, не торговые).

Тревожно мне ).

Заранее спасибо,

Куда бедному крестьянину баксы пристроить?

- 05 февраля 2018, 19:06

- |

Исхожу из того что перспектив инвестирования в фондовый рынок нет. Хаи. Или почти хаи. Доллар будет укрепляться к основным валютам. (О рубле или хорошо или никак). Рост золота по крайней мере спорен.

Кто что думает по поводу ETF FXRU? Покупай, говорили они, будет железных 8% годовых в валюте, говорили они. И все такое...

Есть кто держит?

Очень надеюсь что ваши комменты уберегут меня от этого опрометчивого шага.

Заранее благодарен.

Где отслеживать портфель

- 05 февраля 2018, 09:08

- |

нуждаюсь в совете. Имеются инвестиции в американские ЕТФ, российские ЕТФ, российские акции и облигации.

Хочется иметь инструмент отслеживание всего этого в одном месте.

Варианты:

Гугл портфолио/Яху Финанс — не понимает российские облигации, мало аналитики и инфографики

Эксель — не умеет автоматически подгружать котировки (или я не знаю как это сделать; веб-запрос настроить не получается)

Сайт intelinvest — визуально вроде то что нужно, но по факту имеет не все иностранные ЕТФ в списке, криво рисует графики, ну и в целом не совсем понятно как работает.

Лично мне было бы удобно делать все в экселе, но я не понимаю как

Индекс S&P500 упал на 2,12%, а ETF волатильности (VMIN) на 15,58%.

- 03 февраля 2018, 22:42

- |

Как писал в прошлом посте, коррекция на рынках США, в частности по индексу S&P500, для рисковых трейдеров, может принести впечатляющий профит.

Что же случилось?

Вчера индекс S&P500 завершил день внушительным падением на 2,12%.

Однако, одновременно с ним, еще более резкое падение совершил ETF волатильности REX VolMAXX Short VIX Weekly Futures Strategy ETF (VMIN), потеряв в весе 15,58%, а его инверсия, REX VolMAXX Long VIX Weekly Futures Strategy ETF (VMAX), показала не менее колоссальный рост, прибавив 16,65%.

В прошлом посте, на фоне случившейся коррекции, пусть в незначительном, для индекса S&P500, масштабе, при котором он потеря всего-то 0,67%, то ETF волатильности REX VolMAXX Short VIX Weekly Futures Strategy ETF (VMIN) показал снижение на 8,13% или 2,70$, закрывшись на отметке 30,52$, а REX VolMAXX Long VIX Weekly Futures Strategy ETF (VMAX) показал рост на 8,36% или 1,00$, закрывшись на отметке 12,96$.

Но, если рассмотреть изменение индекса S&P500 от последнего дня закрытия на своих исторических хаях 26.01.2018 года, на уровне 2872,87 пункта и уровень пятничного закрытия на отметке 2762,13 пункта, то увидим, что индекс потерял всего лишь 110,74 пункта или -3,85%.

В то же время, за аналогичный период, с 26.01.18. по 02.02.18., ETF волатильности (напишу только тикер) «VMIN», показал снижение на 7,22$ или -21,73% и его инверсия «VMAX», за тот же период, показал рост на 3,66$ или +30,6%.

Котировки и график по тикеру «VMIN».

( Читать дальше )

Модельный портфель Smart Value в январе

- 02 февраля 2018, 22:19

- |

В этом месяце у нас много событий в портфеле.

Во-первых, в обзоре прошлого месяца я подробно изложил свою любимую инвестицию на 2018 год.

Постоянные читатели уже знают, что в первую очередь компания Кооса Беккера мне нравится по одной простой причине – это возможность купить акции Tencent с огромной скидкой. Но компания интересна далеко не только этим. В том выпуске я объяснил, что эта компания не только Tencent под другим названием. Она гораздо более ценная, чем просто её доля в Tencent.

Компания Кооса Беккера заложила семена по всему миру, фокусируясь на технологических компаниях, создающих экосистемы, в которых люди взаимодействуют и покупают различные товары.

Идея экосистем – это большая история. И именно возможность этой компании заработать на этом по всему миру и делает её моей любимой инвестицией на 2018 год. Также это делает ее отличным вариантом инвестировать в крупный рост фондовых рынков, который мы видим сегодня.

Не менее важно, что и рынок начинает замечать то, что мы видим. С предыдущего обзора акции Кооса Беккера выросли на 20%.

( Читать дальше )

Оптимизируем нашу любимую инвестицию 2017 года

- 02 февраля 2018, 21:47

- |

В конце 2016 я назвал её «одной из лучших инвестиций». И у неё выдался отличный год.

Это была инвестиция в широкий рынок со специальным дополнением. И она обошла акции США в прошедшем году — выросла на 23%. Текущая её доходность в нашем портфеле с момента покупки составляет 34%.

Конечно, я говорю о японском рынке. Мы инвестировали в акции Японии в ноябре 2016 года, чтобы воспользоваться редкой возможностью, которую давало нам правительство Японии.

Харухико Курода, глава центрального банка Японии, задался целью воскресить экономику и собирался сделать для этого всё «во что бы то ни стало». Это означало масштабное печатание денег и покупку японских акций и облигаций.

В результате стоимость активов Японии должна была вырасти, а стоимость йены упасть. Чтобы инвестировать в эту идею, мы купили японские акции необычным способом – с помощью ETF-фонда WisdomTree Japan Hedged Equity Fund (NYSE: DXJ).

( Читать дальше )

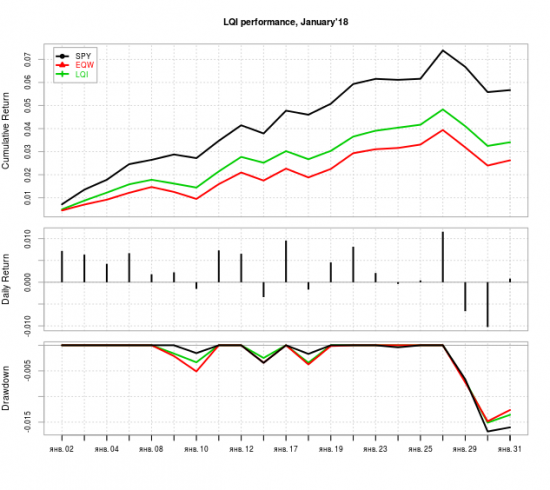

Апдейт модели LQI за Январь'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 февраля 2018, 02:05

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за январь нового года (результаты за прошлый месяц: smart-lab.ru/blog/442848.php). По понятным причинам месяц выдался для модели хорошим — +3.4%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 2.3% (!!!) лучше — +5.7%. Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.118 9.24

XLP 0.122 1.65

XLE 0.078 3.58

XLF 0.059 6.52

XLV 0.066 6.56

XLI 0.084 5.39

XLB 0.063 3.98

XLK 0.076 7.04

XLU 0.079 -3.11

IYZ 0.000 0.48

VNQ 0.000 -4.25

SHY 0.000 -0.29

TLT 0.123 -3.26

GLD 0.132 3.23

Предыдущие веса были опубликованы 1-го января, соответственно доходности приведены за период с закрытия 2-го по 31-е января.

Корреляция между весами и ретурнами положительная — 0.312. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +3.4% LQI vs. +2.6% EQW, однако другой бенчмарк — SPY — обогнал модель на целых 2.3%. В периоды бурного роста индекса это объяснимо — все-таки, 50% капитала модель держит в защитных и контрцикличных активах. В терминах риска (максимальной просадки) модель завершила наравне с EQW (1.5%), что лучше результата SPY (1.7%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал