ETf

Как заработать на выборах?

- 14 ноября 2016, 13:10

- |

Предлагаю вашему вниманию еженедельную программу «Торгуем на Америке» в которой я рассказал как отреагировали финансовые рынки на Президентские выборы в США, изменения в модельном портфеле и как удалось заработать на выборах, экономический календарь на будущую неделю и на что нужно обратить внимание при торговле.

Приятного просмотра...

( Читать дальше )

- комментировать

- 34

- Комментарии ( 0 )

Инвесторы скупают американские акции, правда, с одним «но»

- 11 ноября 2016, 11:46

- |

Определившись с президентом в США, инвесторы принялись покупать американские акции. Вчера промышленный индекс Dow Jones 30 установил абсолютный максимум, закрывшись на рекордном уровне в 18811 п.

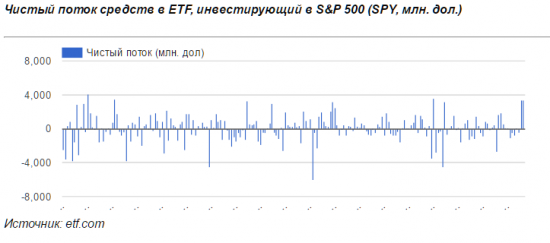

На этом фоне фонд, инвестирующий в американский индекс S&P 500 (SPY), ощутил на себе существенный приток средств. Так за 8 и 9 ноября общая сумма пришедших денег составила 6,8 млрд. долларов — самый высокий двухдневный приток с начала года.

За 2016 г. чистые вложения инвесторов превысили 5,77 млрд. долларов, приблизившись к максимальным показателям года, установленными 7 сентября.

Основными бенефициарами победы Трампа стали акции промышленных, финансовых и нефтегазовых компаний. Ценные бумаги технологичных и телекоммуникационных корпораций наоборот сильно потеряли в своей стоимости.

Однако не все так радужно. Уже третий день к ряду наблюдаются активные распродажи на долговом рынке США. Доходность по 10-летним гособлигациям страны подскочила на 15% с 1,858% до 2,138%. Напомним, что доходность растет в том случае, когда продают бумаги, что уменьшает их стоимость и тем самым повышает доходность.

( Читать дальше )

О причинах

- 11 ноября 2016, 02:42

- |

Посмотрев графики я вижу что обвал валют Emergin Markets. был спровоцирован падением ETF:

POWERSHARES EMERGING MARKETS SOVEREIGN DEBT PORTFOLIO (PCY)VANGUARD EMERGING MARKETS GOVERNMENT BOND ETF (VWOB)

ISHARES J.P. MORGAN USD EMERGING MARKETS BOND ETF (EMB)

но так как я не вижу распродаж самих облигаций (RGBI), то стоит предположить, что их может и не быть. Раз инвесторы застраховались страховкой в фондах. Просто никто не захотел лезть " в узкое горлышко"

Правильно ли я понял?

Зарубежный портфель (роста капитала) ETF

- 09 ноября 2016, 21:56

- |

Второй месяц формирую понемногу зарубежный портфель из ETF (биржевых фондов) через кипрского брокера. Купил пока 3 фонда из 10. Когда куплю все 10, портфель будет сформирован. Среди ETF есть фонды акций, облигаций, недвижимости (REIT), драг. металлов.

Почему через Кипр

Минимальная сумма для открытия брокерского счета в США — 3000$, а лучше 10 000$, чтобы открыть счет у крупнейшего брокера. Если такой суммы сразу нет, то можно формировать портфель на Кипре (там входной билет — 200 $), а по достижения $ порога открыть счет в США и перевести туда деньги. Так я и собираюсь поступить.

Зачем нужен зарубежный портфель

Россия — развивающаяся страна, зависимая от нефти. Случаются санкции, точки напряженности и т.д. Разумно полагаться не на одну страну, а на несколько и держать активы в разных странах (если с одной что-то случится, с другой будет все нормально). Это называется диверсификация.

Какая минимальная сумма взноса в месяц

250$. ETF на индекс S&P 500 стоит больше 200$. Половину пая вам не продадут. Да и комиссии при покупке минимум 1,5$. Так что меньше — не имеет смысла.

( Читать дальше )

Собираем консервативный портфель.Abbvie.

- 08 ноября 2016, 09:09

- |

С 2013 года акции Abbvie выросли почти вдвое. Сколько еще заработают акционеры компании на борьбе с трудноизлечимыми заболеваниями?

Дивиденды: 3,42%

Рост за 3 года: 73,42%

Цена на сегодня: $63

Целевая цена: $71

ДЛЯ ИНВЕСТОРА:

1. Abbvie – наследница фармацевтического гиганта Abbott Laboratories, перенявшая у материнской компании все перспективные наработки и препараты от трудноизлечимых заболеваний, чьи продажи в перспективе могут расти на 10-15% в год.

2. Несмотря на высокие вложения в R&D, Abbvie демонстрирует высокие темпы роста прибыли и одну из самых высоких дивидендных доходностей в отрасли – около 4%.

3. Потенциал роста 12% на горизонте до года.

Abbvie – бывшее исследовательское подразделение медицинского гиганта Abbott Laboratories, выделившееся из материнской компании в 2013 году. После разделения Abbott Laboratories сконцентрировала усилия на производстве медицинской техники, а Abbvie, сразу же попавшая в список Fortune-200, продолжила заниматься разработками в сфере фармацевтики.

( Читать дальше )

Почему растет волатильность на американском рынке.

- 07 ноября 2016, 15:38

- |

Предлагаю вашему вниманию очередную программу «Торгуем на Америке», в программе я рассказал о причинах роста волатильности на американском рынке, изменения в модельном портфеле, особенности ребалансировки портфеля ETF ресурсных добывающих компаний, прогноз по выборам в США и экономический календарь на будущую неделю.

Как обычно жду вас сегодня с 18-00 на канале H2T.TV с вопросами, идеями, предложениями и конечно же обоснованной критикой)))

( Читать дальше )

Собираем консервативный портфель.General Electric.

- 05 ноября 2016, 14:46

- |

Дивиденды: 2,95%

Рост за 3 года: 45,9%

Цена на сегодня: $28

Целевая цена: $34

ДЛЯ ИНВЕСТОРА

1. General Electric – голубая фишка американского фондового рынка. 120 лет в индексе Dow Jones, стабильные дивиденды, бизнес, развивающийся на всех шести континентах.

2. Компания активно реформирует свой бизнес: прощается с финансовыми активами, усиливает позиции в энергетике и готовит масштабную программу выкупа акций.

3. Потенциал роста акций на 10% на горизонте до года.

Бизнес General Electric начался в 1878 году с производства и продажи ламп накаливания, что неудивительно: основателем компании был изобретатель Томас Эдисон. Сегодня General Electric – один из крупнейших промышленных холдингов мира, в котором работает 333 тысячи человек, и единственная компания, включенная в первый вариант индекса Dow Jones и сохранившаяся в нем до наших дней.

( Читать дальше )

Собираем консервативный портфель.Alibaba.

- 01 ноября 2016, 08:08

- |

Дивиденды: Нет

Рост за 3 года: На рынке меньше 3 лет

Цена на сегодня: $101

Целевая цена: $125

ДЛЯ ИНВЕСТОРА:

1. Alibaba — это до сих пор рисковая инвестиция. Компания находится в стадии активного роста и агрессивно скупает перспективные стартапы.

2. По нашим расчетам, акции Alibaba недооценены, компания будет расти и за счет роста благосостояния Китая, и за счет экспансии основного бизнеса на мировом рынке.

3. Это хорошая инвестиция с горизонтом от 1 года и ожидаемым приростом 25%.

КТО ЭТО?

Основатель Alibaba Джек Ма взял бизнес-модель Amazon и eBay и скрестил ее с восточным подходом к бизнесу. В итоге получился не онлайн-гипермаркет, а интерактивная витрина для продукции сотен китайских производителей. Еще буквально три года назад известность Alibaba ограничивалась родным китайским рынком электронной коммерции, где ее доля сейчас превышает 81%. Осенью 2014 года Alibaba провела в Нью-Йорке самое дорогое IPO в мировой истории и привлекла 25 млрд долларов. Вы уже заказали умный пульт и 3D-принтер из Китая? Вы сделаете это завтра.

( Читать дальше )

Intel начинает производство памяти 3D XPoint.

- 30 октября 2016, 17:03

- |

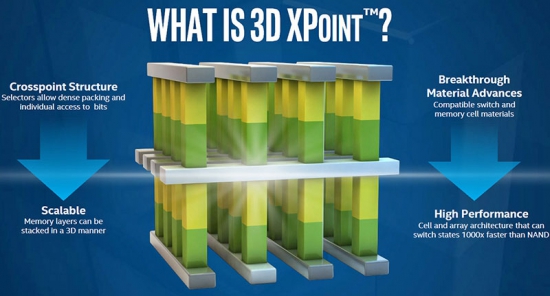

В 2015 г. компания Intel (INTC, NASDAQ) впервые представила технологию нового типа компьютерной памяти, разработанную совместно со специалистами компании Micron. Эта технология, известная как 3D XPoint, обещала намного большую скорость и надежность обработки/хранения данных при приемлемой стоимости. Специалисты начали говорить о революции в компьютерных технологиях. И вот, наконец, компания Intel начинает производство новой памяти уже в 2017 г.

По словам исполнительного директора Intel Брайана Крзанича, в ближайшее время его компания поставит клиентам тысячи образцов памяти 3D XPoint для тестирования и ознакомления с технологией. При этом по заявлению Крзанича, в 2017 г. планируется нарастить производство новой памяти, и инвесторы смогут увидеть доход от новой технологии.

Таким образом, можно говорить о скором начале производства 3D XPoint. Какие изменения это принесет огромному ИТ-рынку?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал