ETf

Отбор акций и фьючерсов на 10 февраля

- 10 февраля 2017, 16:29

- |

На пятницу 10 февраля индекс цен на экспорт/импорт, активные нефтяные платформы Baker Hughes и отчет о состоянии бюджета США.

По рынку идет рост.

Интересно отстаивается акция. Уровень 5 будет критическим. По остальным акциям почти все акции спекулятивны и стоит смотреть на понижение в моменте с ми риском. Напомним, что пятница славится шорт-сквизами и следует торговать предельно аккуратно.

( Читать дальше )

- комментировать

- 34

- Комментарии ( 0 )

Отбор акций и фьючерсов на 9 февраля

- 09 февраля 2017, 16:01

- |

На 9 февраля данные из США по безработице и товарным запасам.

Есть обьем, хотя и небольшой. Стоит понаблюдать в моменте.

Акцию удержали. Мы уже неоднократно ее торговали, ждем входа в моменте.

( Читать дальше )

Отбор акций и фьючерсов на 8 февраля

- 08 февраля 2017, 15:48

- |

На среду 8 февраля из США ожидаются данные по индексу ипотечного кредитования, запасы нефти EIA и отчет о состоянии бюджета.

Много акций в игре из NASDAQ. Фьючерсы интересны в моменте и радуют своими движениям, такое не стоит упускать.

Особых серьезных новостей нет, плюс недавно проскочила новость о потенциальном делистинге если цена акции будет ниже 1 доллара, что как раз таки может быть катализатором движения.

Рост не первый день и стоит посмотреть на ускорение и шорт в моменте.

( Читать дальше )

Отбор акций и фьючерсов на 7 февраля

- 07 февраля 2017, 15:30

- |

Особых новостей на вторник нет.

Несколько интересных акций на сегодня.

Неплохие покупки последние 3-4 торговые сессии. Смотрим на продолжение с мин риском.

Смотрим вместе с золотом.

( Читать дальше )

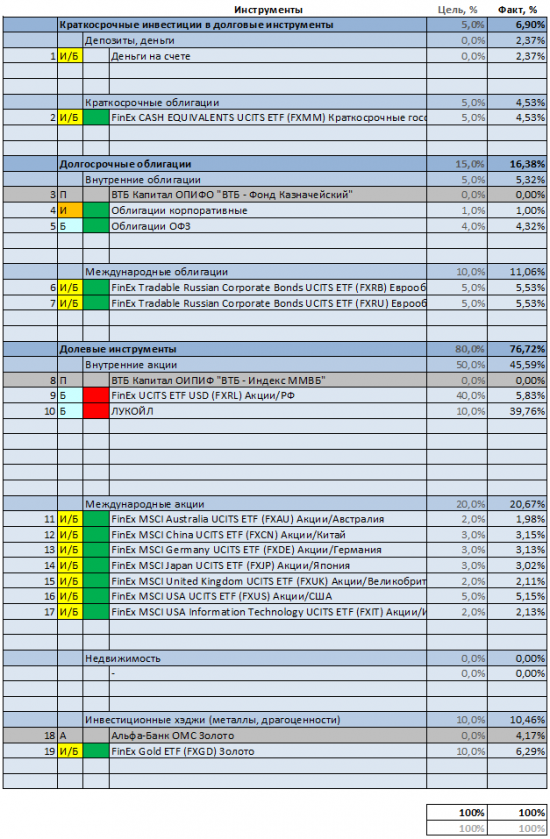

Корректирую портфель (6)

- 07 февраля 2017, 14:12

- |

Избавился от них.

Облигации продал в один заход, индекс ММВБ растянул на три захода. Первый из них попал на начало падения индекса, остальные два на рост. В связи с крайне медлительной и мучительной в этой медлительности операции по погашению паев и переводу средств, обернуть индексный ПИФ в ETF RTS я не успел.

Пока всё снова выросло, покупаю осторожно и немного. Затарил FXMM и есть деньги на счете. Жду.

До полноценной балансировки далеко, но избавление от ПИФов позволило провести небольшую балансировку портфеля в сторону целевых значений.

Налоги от продажи паев буду вытаскивать через ИИС. Если первоначально планировал вычет со всей прибыли при закрытии счета, то ситуация поменялась. Во-первых, посмотрел отчетность в налоговой и с удивлением обнаружил немалые такие суммы по налогам от шабашных работодателей. Во-вторых, решил вернуть налоги за счет оплаты разного обучения и медицинского лечения. Так что буду и через ИИС вычет делать, чтобы два раза не вставать.

( Читать дальше )

Отбор акций и фьючерсов на 6 февраля

- 06 февраля 2017, 13:52

- |

На понедельник нет сильных катализаторов. По золоту хорошо отрабатывается движение. Много споров и ожиданий по Трампу, а соответственно волатильности по рынкам.

Продолжение роста, как было упомянуто с нашего прошлого рисерча. Акция достаточно волатильна и тонка, что рисковано.

( Читать дальше )

Как вложить в производство биотоплива

- 03 февраля 2017, 21:23

- |

Прежде, чем узнать как вложить в производство биотоплива, начнем с самого понятия, что такое биотопливо. Биотопливо, как правило, включает в себя ряд видов топлива, которые создаются из возобновляемых источников энергии или биомассы. Многие виды биотоплива сделаны из другого сырья, такого как сахар, крахмал, и растительное масло.

Рынок биотоплива относительно молод, но продолжает развиваться быстрыми темпами, и на фондовом рынке есть ряд возможностей как вложить в производство биотоплива.

Почти половина объема производства биотоплива приходится на США, и поэтому мы будем использовать активы фондового рынка США для поиска возможностей заработать на биотопливе. Среди самых популярных рынков альтернативной энергетики, рынок биотоплива самый объемный — 95,2 млрд.$, ближайшими конкурентами являются солнечная энергетика (79,7 млрд.$) и ветряная энергетика (73,8 млрд.$). А сами темпы развития этого рынка, предсказывают высокий потенциал прибыли от инвестирования в этот рынок.

( Читать дальше )

Отбор акций и фьючерсов на 3 февраля

- 03 февраля 2017, 15:24

- |

На 3 февраля из США: уровень безработицы, производственные заказы и доклад Baker Hughes по нефти.

Доллар существенно упал к рублю. Рынок вернулся на хаи. Нефть стоит в консолидации и может немного покрыть шортистов на выносе.

( Читать дальше )

Отбор акций и фьючерсов на 1 февраля

- 01 февраля 2017, 14:48

- |

На 1 февраля индекс ипотечного кредитования и запасы нефти EIA.

Акция DRYS вчера неплохо сходила и давала множество моментов для входа. Сегодня ожидаем продолжение.

Также напоминаем о начале курса прибыльного трейдинга от одного из лучших трейдеров нашей компании arbitragetrades.ru/full-certified-course

DRYS смотрим на шорт, и покупка с удержания.

Достаточно тонкая акция. 7 фигура, в моменте можно купить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал