ETf

ETF на Bitcoin. SEC одобряет новые инструменты. Как население США будет покупать крипту

- 11 апреля 2018, 12:56

- |

Как население США будет покупать крипту с помощью данных ETF-ов и к чему это может привести на рынке криптовалюты?

Об этом внутри видео.

- комментировать

- 2.4К | ★3

- Комментарии ( 1 )

Некоторые популярные стратегии инвестирования в ETF.

- 05 апреля 2018, 13:15

- |

Немного истории… ETF существуют с конца 1980-х годов и быстро завоевали популярность. Биржевые фонды (ETF) идеально подходят как для начинающих инвесторов, так и для профессионалов из-за их многочисленных преимуществ, таких как низкая комиссия по сравнению с портфелем акций, лежащих в основе ETF, высокая ликвидность, широкий выбор инвестиций, диверсификация, низкий инвестиционный порог и другие. С 12 марта 2018 года в рамках группы компаний НП РТС организован доступ к американским ETF. В настоящее время проходит активная интеграция с брокерами, после чего инвесторам станут доступны 23 американских биржевых фонда. Стоит добавить, что торговля ETF в российской юрисдикции доступна только квалифицированным инвесторам.

Приведу примеры стратегий, использующих биржевые фонды – от инвестиционных до алгоритмических.

Усреднение по стоимости инвестиции. Стратегия представляет собой покупку определенной доли актива за фиксированную сумму на регулярной основе, независимо от изменения стоимости. Начинающие инвесторы — это, как правило, молодые люди, которые уже работают и имеют стабильный доход, из которого они могут немного откладывать на будущее, покупая каждый месяц актив (ETF). Так как рынки в долгосрочной перспективе имеют тенденцию к росту, подобная стратегия является лучшей альтернативой банковскому депозиту. При падении рынков приобретается большее количество (лотов) актива за фиксированную сумму. Данная стратегия придает дисциплину процессу сбережений, знакомит с миром инвестиций с профессиональной стороны. Например, предположим, что вы вложили 500 долларов США в последний торговый день каждого месяца с января 2015 года, по ноябрь 2017 года включительно, в iShares Core S&P 500 ETF(IVV), ETF, который отслеживает индекс S & P 500. Таким образом, когда в январе 2015 года IVV торговался на уровне $ 200,87, за 500 долларов США вы купили бы 2,49 единицы, а три года спустя, когда IVV торговался за 268,87долларов США, ежемесячные инвестиции в размере 500 долларов США дали бы вам 1,86 единицы. За трехлетний период вы приобрели в общей сложности 81,75 единиц IVV (на основе цен закрытия месяца). По цене закрытия декабря 2017 года эти активы стоили бы 40873 долл. США, при вложенных 18000 долл. США за три года. Конечно, с учетом безудержного роста американского рынка акций в последние два года финрезультат не выглядит необычным. На периоде с октября 2007 года до января 2018 года, при вложенных 61500 инвестор получил бы 118200 долларов. Если же наш инвестор из России, то с учетом падения курса рубля, доходность обгонит любой премиальный хедж фонд.

( Читать дальше )

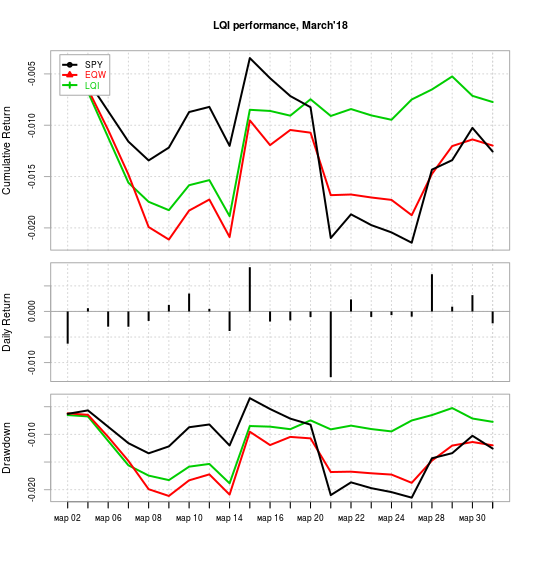

Апдейт модели LQI за Март'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 апреля 2018, 17:50

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за март (результаты за прошлый месяц: smart-lab.ru/blog/455737.php). Рынки продолжало потряхивать, лишь несколько тикеров (XLY, XLK, XLU, TLT) завершили месяц в небольшом плюсе (в пределах +1%), но за счет диверсификации и грамотного мани-менеджмента модели удалось обогнать оба своих бенчмарка — SPY и EQW — как в терминах ретурна, так и риска (максимальной просадки). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.048 0.0100

XLP 0.181 -0.0089

XLE 0.000 -0.0342

XLF 0.058 -0.0564

XLV 0.112 -0.0146

XLI 0.000 -0.0241

XLB 0.080 -0.0131

XLK 0.000 0.0080

XLU 0.000 0.0076

IYZ 0.000 -0.0297

VNQ 0.000 -0.0212

SHY 0.195 0.0014

TLT 0.000 0.0104

GLD 0.326 -0.0029

Предыдущие веса были опубликованы ночью 1-го марта, соответственно доходности приведены за период с закрытия 1-го марта по 30-е марта. Корреляция между весами и ретурнами положительная — 0.164. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): -0.77% LQI vs. -1.2% EQW, то же самое для индекса S&P: -0.77% LQI vs. -1.26% SPY. В терминах максимальной просадки в течение месяца модель также была лучшей: -1.8% для модели vs. 2.1% для EQW vs. 2.2% для SPY. Аутперформанс достигнут за счет того, что модель не сидела в сильнее всего потерявших за последний месяц тикерах XLE, XLI, IYZ & VNQ, зато имела неплохой вес в сливших меньше всего или заработавших XLP, SHY & GLD. Сравнение эквити всех трех рядов — на графике в начале статьи, ответ на вопрос, какую из них вы хотели бы получить в течение месяца — думаю, очевиден.

( Читать дальше )

Новый план инвестирования на ближайшие 7 лет и модельный портфель Smart Value в марте

- 27 марта 2018, 22:06

- |

Нельзя не согласиться, что рынки США сегодня не предлагают широкое изобилие для перспективных инвестиций. Скорее, верно обратное. Американский рынок акций растет уже на протяжении девяти лет подряд (если считать с учетом дивидендов), и это… не самый выгодный момент для долгосрочных вложений.

Вы можете удивиться, но акции США, возможно, принесут инвесторам нулевой или даже отрицательный доход на протяжении следующих 10 лет или даже более.

Давайте рассмотрим, как такое возможно.

Как я уже сказал, американский рынок растет уже 9 лет подряд. За последние 100 лет такое случалось лишь однажды. Это было в 1990-е и закончилось плохо – лопнул пузырь доткомов. Индекс NasdaqCompositeупал на 80%. Если бы вы купили на пике бума, то понадобилось бы 14 лет, чтобы просто выйти в ноль.

Похожий период – 8 лет роста рынка подряд – наблюдался во времена «ревущих двадцатых», после чего наступила Великая депрессия. Рынок акций падал в 9 из 13 последующих лет. Если бы вы вложили на пике 1929, то в ноль бы вышли лишь в 1946 году.

( Читать дальше )

Интересный онлайн тестер для парного трейдинга (ЛайфХак!)

- 27 марта 2018, 11:57

- |

Для того чтобы быстро проверить свои идеи в парном трейдинге, я обычно использую один интересный онлайн-сервис. Сайт https://www.pairtradinglab.com/. Проведу небольшой обзор этого интернет-ресурса. Сразу надо отметить, что сервис для многих вещей даже не требует регистрации. Посоветовали коллеги на одном из англоязычных форумов. В моих стратегиях арбитраж в том или ином виде занимает 70%, торгую американский рынок на Санкт-Петербургской бирже. В погоне за разнообразием и ликвидностью для своих pairtrading-алгоритмов я обратил внимание на класс инструментов очень популярный в мире и набирающий популярность в России: биржевые фонды или ETF. Поскольку для квалифицированных инвесторов в рамках сервисов НП РТС в настоящее время организуются торги 23 американскими ETF, проверил две довольно интересные идеи:

Торговля RSX (VanEck Vectors Russia ETF, отслеживающий российский фондовый рынок) против EMM (iShares MSCI Emerging Markets ETF, отслеживающий рынки развивающихся стран). Фундаментальная идея в корреляции рынков развивающихся стран в целом и российского рынка.

( Читать дальше )

Short, make 2008 great again. Часть 4. [Проблема в ETF?]

- 23 марта 2018, 16:28

- |

Давайте пока что оставим некоторые чарты и я думаю они наведут на мысли, будет интересно кто что думает.

Кто то ранее писал, проблема в ETF.

![Short, make 2008 great again. Часть 4. [Проблема в ETF?] Short, make 2008 great again. Часть 4. [Проблема в ETF?]](/uploads/images/01/23/70/2018/03/23/e1d329.png)

(Tradingeeconomics.com, United states Fed Funds Rate, chart max.)

![Short, make 2008 great again. Часть 4. [Проблема в ETF?] Short, make 2008 great again. Часть 4. [Проблема в ETF?]](/uploads/images/01/23/70/2018/03/23/ad5261.png)

( Читать дальше )

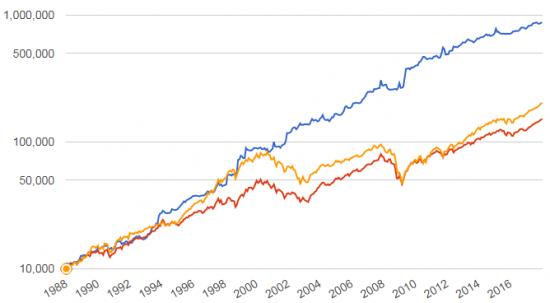

Стратегия ротации ETF - 16% годовых в $ США

- 23 марта 2018, 11:19

- |

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц от покупки без плеча.

Синий цвет — портфель стратегии ротации ETF

Красный цвет — равновзвешенный портфель из этих же ETF

Оранжевый цвет - Vanguard 500 Index Fund использован в качестве бенчмарка, доходность 500-та самых больших компаний в США.

Некоторые ETF были запущены не так давно, поэтому для тестирования на истории начиная с 1988 года были использованы данные взаимных фондов (mutual funds) как прокси на ETF, а где это было невозможно - воссоздание ETF для тестирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал