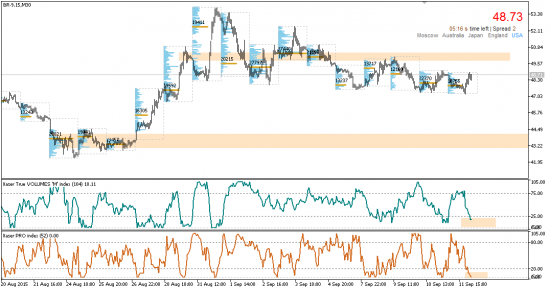

BRENT

Экономический дайджест 13.09.2015.

- 13 сентября 2015, 19:25

- |

взято отсюда http://right-dexter.com/analytika/ekonomicheskie-dajdzhesty/13092015/

На российском рынке пара доллар/рубль находилась в боковике на прошедшей неделе. Основная интрига ближайшего времени — состоится ли пробой уровня 80 рублей за доллар. От этого будет зависеть развитие событий на валютном рынке в ближайшие несколько лет. Закрытие недели — 67.924. Индекс РТС двигался также без выраженной динамики.Мировые рынкиНефть на прошедшей неделе двигалась в боковике. Возможно обновление низов. Неделя закрылась WTI — 44.78, Brent — 49.04.Евро/доллар (EUR/USD). Пара скорее всего показала низы в марте и будет расти, как минимум, до марта 2017. Новую разметку смотрите здесь. Закрытие недели — 1.13364.Фьючерс на индекс S&P возможно развернулся вниз. В этом случае мы находимся в четвёртой волне и вскоре должны обновить минимум 24 августа. Закрытие недели — 1960.25.Золото скорее всего идёт обновлять низы 24 июля. Закрытие недели — 1105.67.Доктор околовсяческих наук и профессор рюхизма Обдолбай Хохотаев

- комментировать

- 14

- Комментарии ( 3 )

USDRUB, Brent, фРТС...

- 12 сентября 2015, 21:36

- |

В общем, расклад получается следующий.

Brent: 74$-17$.

фРТС: 109000-30000.

USDRUB: Не знаю докуда произойдет укрепление, может до 55 рублей или 57. Ну примерно как-то так. Далее 130 рублей за доллар.

Опять про Нефть вемогущею!

- 12 сентября 2015, 16:28

- |

Начали появляться посты про рост и подение нефти в понедельник.

Лонгисты и шортисты перенесшие позы через выходные очкуют и постят, и постя!

Ответьте пожалуйсто на простой вопрос!

Кому она мешала по 90-70$.

Да никому. Задача простая нагнуть РФ и режим). (Как это было однажды.)

Отсюда вывод: глобально в верх врятли, не для того её сюда тащили. Максимум корекция.

Вот и думайте господа хорошие, пойдет в верх или нет!

Торговый план по нефти. Собираем урожай.

- 11 сентября 2015, 09:46

- |

Вчера мы дали нашим клиентам удачную рекомендацию покупать внутри дня октябрьские фьючерсы на нефть. Мы заметили, что цены двигаются внутри треугольника, и на этом можно заработать. Так и произошло. Котировки чёрного золота отскочили от нижнего катета и устремились к гипотенузе.

Тейк профит достигнут, позицию можно закрывать. Заработок составил чуть более 3%.

Мы поздравляем тех, кто торгует по нашим рекомендациям.

Подписывайтесь на наш канал на YouTube или на странички вКонтакте, Фейсбуке и Твиттере.

univer.ua/ru/markets/torgovyiy-plan-po-nefti-sobiraem-urozhaiy/

Тема дня # 32. Нефтяные цифры по четвергам

- 10 сентября 2015, 12:51

- |

- -30% к 2035 году, -125 мл тонн нефти от текущей добычи! именно, такие цифры, озвучил министр энергетики РФ Александр Новак на встрече с Путиным, сокращения добычи нефти ждёт Россию при неблагопртияном сценарии

- 16 компаний, добывающих сланцевую нефть обанкротились с начала текущего года

- $51 доллар за баррель такова средняя стоимость добычи барреля нефти по данным Moody`s

- до $5.5 млн снизила стоимость бурения одной скважины компания EOG Resources (раньше бурила за $6.1

- на 40-50% Whiting Petroleum, заявила, что использование новых методов может позволить увеличить производство при росте расходов лишь на 15%

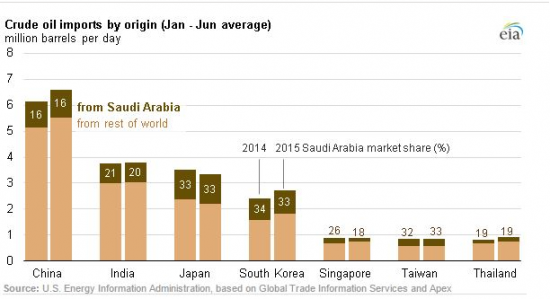

- 4.4 мил барр/сутки Саудовская Аравия поставляла 7 основным партнёрам в Азии в первой половине года

( Читать дальше )

По Бренту я вижу Sell, монета - Buy, короче - боковик))

- 10 сентября 2015, 11:04

- |

Утренняя передача «Торговый план» на видеопортале трейдеров YouTrade.TV 10 сентября 2015 г.

Торговый план по нефти. Отскок внутри дня.

- 10 сентября 2015, 10:02

- |

Цены на нефть последние недели ведут себя очень сумбурно. Они находятся под влиянием предстоящего решения ФРС по ставке, новостей о Саудовско-Йеменском конфликте, запасах нефти в США и данных о промышленном производстве в Китае.

До следующей среды мы не ждём важных трендов, поэтому пока сосредоточимся на внутридневных спекуляциях размером не больше 5% от контрактов, доступных по ГО.

На часовом графике нефть марки Brent сформировала треугольник. Цены отскочили от его нижней границы и устремились к верхней. Восходящее движение только началось, и в него ещё можно вклиниться.

Стоп-лосс выставим под треугольником на отметке 47,6 $, тейк профит будет постоянно двигаться вслед за падением красной линии. Сейчас он в районе 50 $.

univer.ua/ru/markets/torgovyiy-plan-po-nefti-otskok-vnutri-dnya/

Brent. Все спят спокойно?

- 10 сентября 2015, 01:22

- |

Глядя на «российский» Брент, легко заметить, что покупатели начали набор лонгов с 48.85 (в 18:20) и продолжили на снижении вплоть до 47.57 (21:40), но я не разделяю их оптимизма и вот почему:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал