экспорт угля

Морские отгрузки российского угля в сентябре снизились на 4% м/м, до 15,7 млн тонн, однако экспорт через южные порты вырос на 9% м/м, до 1,6 млн тонн — ЦЦИ

- 20 октября 2025, 09:11

- |

В сентябре 2025 года морские отгрузки российского угля снизились на 4% по сравнению с августом, до 15,7 млн тонн, однако экспорт через южные порты вырос на 9%, до 1,6 млн тонн. По данным Центра ценовых индексов (ЦЦИ), рост связан с увеличением поставок в Турцию, где во втором полугодии усилилась промышленная активность. В целом морской экспорт угля в годовом выражении прибавил 28% из-за эффекта низкой базы 2024 года.

На фоне сокращения отгрузок через северо-западные (–9%, до 3 млн тонн) и дальневосточные (–5%, до 11,1 млн тонн) порты именно южное направление сохраняет динамику. По оценке экспертов, это объясняется как спросом Турции, так и транзитом казахстанского угля на европейские рынки. Основные направления южного экспорта — Турция и Индия. Турецкий рынок остается наиболее устойчивым благодаря выгодной логистике и гибким условиям поставок.

Однако, по данным NEFT Research, экспорт угля из Кузбасса через порт Тамань при текущей себестоимости добычи (2,6–2,8 тыс. руб. за тонну) остается убыточным: рентабельность поставок составляет около минус 1 тыс. руб. на тонну. Несмотря на это, экспортеры продолжают отгрузки, рассчитывая на улучшение ценовой конъюнктуры и сохранение доли на внешних рынках.

( Читать дальше )

- комментировать

- 224

- Комментарии ( 0 )

Минэнерго ожидает сохранения экспорта угля в 2025–2026 годах на уровне 196 млн т, несмотря на убыточность поставок — Ведомости

- 16 октября 2025, 07:57

- |

Минэнерго России прогнозирует, что экспорт угля в 2025 году останется на уровне 195,9 млн т, как и в 2024-м. Аналогичная динамика ожидается и в 2026 году, сообщил замминистра энергетики Дмитрий Исламов. По его словам, угольные компании сохраняют объемы поставок даже в убыток, поскольку это критично для экономики отрасли.

За январь–сентябрь 2025 года экспорт вырос на 5,5%, до 157 млн т, при снижении добычи на 0,9%. Основными импортёрами остаются Китай, Индия и страны Азии. Россия активно ведёт переговоры с Пекином об отмене пошлин на российский уголь, отметил Исламов.

По данным Центра ценовых индексов, в январе–августе экспорт увеличился на 2%, до 135 млн т, за счёт роста поставок в Турцию (+43%), Южную Корею (+36%) и Китай (+5%). При этом добыча, по данным Минэнерго, в 2024 году составила 443,4 млн т (–0,2%), а по данным Росстата — 427 млн т (–0,6%).

Несмотря на внешне стабильные объёмы, рентабельность экспорта энергоугля сейчас отрицательная по всем направлениям, отмечают аналитики Neft Research. Более 65% компаний в отрасли убыточны. Компании продолжают поставки по долгосрочным контрактам, так как консервация шахт обошлась бы дороже, чем текущие убытки.

( Читать дальше )

Минэнерго: Экспорт угля из РФ по итогам 9 месяцев вырос на 5,5%, до 157 млн т, за 2025 г. ожидается на уровне 204-205 млн т

- 15 октября 2025, 15:11

- |

👉 Добыча угля в РФ по итогам 9 месяцев снизилась на 0,9%, за 2025 г. ожидается на уровне 2024 г

👉 Минэнерго РФ проводит анализ эффективности мер поддержки угольной отрасли, по итогам будет принимать решение о необходимости их продления

👉 Минэнерго РФ регулярно поднимает вопрос отмены импортной пошлины на уголь со стороны Китая, считает, что переговоры идут хорошо

👉 Минэнерго РФ рассчитывает сохранить экспорт угля в 2025 году на уровне прошлого года в объеме более 200 млн тонн

В Турции растет спрос на российский энергетический уголь, что привело к росту его стоимости до $94,5 за тонну (CFR) — на 3,3% за неделю и до максимума с февраля — Ъ

- 10 октября 2025, 07:19

- |

В Турции растет спрос на российский энергетический уголь, что привело к росту его стоимости до $94,5 за тонну (CFR) — на 3,3% за неделю и до максимума с февраля. Впервые с начала года котировки в Турции превысили цены на премиальном европейском рынке CIF ARA ($92,2), сообщает NEFT Research. Основными покупателями остаются цементные заводы и энергетические компании, пополняющие запасы перед зимним сезоном.

По оценке аналитиков, повышенная активность связана с прогнозируемым ростом экспорта электроэнергии в Сирию и стремлением зафиксировать выгодные поставки заранее. Однако даже высококалорийный российский уголь на западных направлениях продается с дисконтом до 20% из-за санкционных рисков. Разница в цене между восточными и западными портами РФ достигает $10–20 за тонну.

Согласно данным Института энергетики и финансов, за январь–август Турция увеличила импорт угля из России на 34% год к году, до 21,3 млн тонн. В июне–августе показатель вырос на 28%, до 8,3 млн тонн. Особенно заметно увеличились железнодорожные поставки из Кузбасса в порт Тамань — в 3,3 раза, до 300 тыс. тонн в сентябре.

( Читать дальше )

Экспорт российского угля в сентябре 2025г достиг минимального уровня с апреля, составив 17,1 млн т — MetallPlace

- 07 октября 2025, 16:01

- |

Основной объем поставок пришелся на порты Дальнего Востока, где цены на $7-20 за тонну выше западных. Крупнейшими покупателями стали Китай (7,8 млн тонн), Южная Корея (2,7 млн тонн) и Турция (1,2 млн тонн).

Аналитики прогнозируют, что в октябре часть импортеров начнет готовиться к зиме, но существенного роста поставок не ожидается. Сдерживающими факторами остаются высокие логистические затраты и неблагоприятная ценовая конъюнктура.

t.me/metallplace

Россия в сентября экспортировала 17,1 млн тонн угля, что на 5% меньше м/м, при этом больше на 22% г/г, а по итогам 9М экспорт достиг 152,6 млн тонн, что на 3,8% выше г/г — ЦЦИ — Ъ

- 07 октября 2025, 07:53

- |

В сентябре 2025 года Россия экспортировала 17,1 млн тонн угля — это на 5% меньше, чем в августе, и является минимальным показателем с апреля. При этом по сравнению с сентябрем 2024 года поставки выросли на 22%, а по итогам девяти месяцев экспорт достиг 152,6 млн тонн, что на 3,8% больше, чем годом ранее, сообщает Центр ценовых индексов (ЦЦИ).

Основной поток угля шел через порты Дальнего Востока, где цены превышают западные направления на $7–20 за тонну. Восточные маршруты остаются приоритетными из-за высокого спроса Китая и Южной Кореи, а также улучшений логистики и расширения БАМа. Китай увеличил закупки на 3%, до 7,8 млн тонн, Южная Корея закупила 2,7 млн тонн, а Турция — 1,2 млн тонн (+36% к прошлому году).

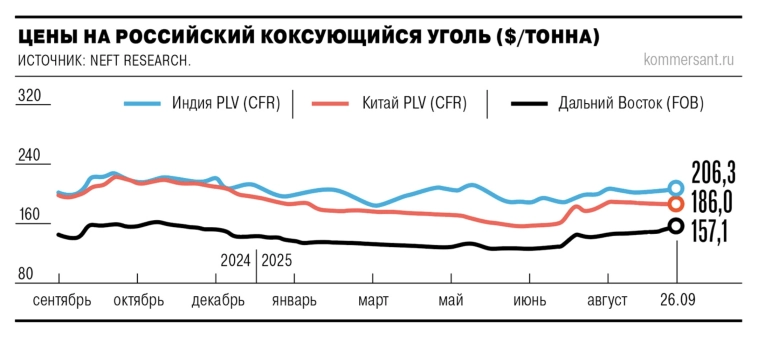

В конце сентября энергетический уголь на Дальнем Востоке подорожал на 1,6%, до $69,5 за тонну, тогда как котировки на Балтике снизились до $61,3. Коксующийся уголь на Дальнем Востоке вырос до $157,1 за тонну, а в Финском заливе — до $131,1.

Аналитики отмечают, что в октябре спрос на уголь может вырасти после завершения праздников в Китае и начала зимних закупок. Однако сильного увеличения экспорта не ожидается: валютный курс, логистические ограничения и высокие издержки сдерживают рост поставок.

( Читать дальше )

📈 Цены на российский коксующийся уголь в конце сентября, выросли на 0,9–3%, до $157–206 за тонну. Спрос поддержали импортеры из Индии и Юго-Восточной Азии — Ъ

- 06 октября 2025, 07:30

- |

Цены на российский коксующийся уголь за неделю, завершившуюся 28 сентября, выросли на 0,9–3%, до $157–206 за тонну, по данным NEFT Research. Рост произошёл несмотря на слабую активность китайских покупателей: спрос поддержали импортеры из Индии и Юго-Восточной Азии.

Партнёр NEFT Research Александр Котов отмечает, что укрепление индийского сталелитейного сектора частично компенсирует спад спроса из Китая. В стране строятся новые доменные печи, что приведёт к росту выплавки чугуна и стали. В то же время поставки угля PCI (пылеугольного топлива) сократились, что подняло цены на 3,1% — до $130–138 за тонну CFR в зависимости от направления.

По данным WSA, в августе мировое производство стали снизилось на 2,7% к июлю, до 145,3 млн тонн, но выросло на 0,3% год к году. Китай произвёл 77,4 млн тонн (–2,9% к июлю), Индия — 14,1 млн тонн (+13,2% год к году). За восемь месяцев 2025 года Китай сократил выпуск стали на 2,8%, Индия — нарастила на 10,2%.

Главный экономист Института им.

( Читать дальше )

Экспорт угля из России в январе-августе 2025г вырос на 2% г/г до 135 млн т, в августе рост на 7% г/г до 18 млн т — Ведомости со ссылкой на ЦЦИ

- 30 сентября 2025, 08:06

- |

Экспорт угля из России в январе-августе 2025 г. вырос на 2% г/г до 135 млн т, в августе рост на 7% г/г до 18 млн т. Это следует из данных Центра ценовых индексов (ЦЦИ), с которыми ознакомились «Ведомости».

Увеличение экспорта за восемь месяцев в основном обеспечил резкий рост поставок в Турцию (на 43% до 12,7 млн т) и Южную Корею (на 36% до 13,8 млн т). Также на 5% до 66,95 млн т поднялся вывоз российского угля в Китай (без учета Тайваня). В абсолютном выражении Турция увеличила импорт российского угля на 3,8 млн т, Южная Корея – на 3,6 млн т, Китай – на 3,4 млн т.

Для Южной Кореи российский уголь оказался наиболее выгодным по цене и доступным на фоне перебоев поставок из Австралии

Причины роста экспорта в Турцию во многом схожи: российский уголь дешевле, чем предложение других поставщиков, а Колумбия сократила поставки. Но ключевым фактором роста закупок при этом стало падение выработки гидроэлектростанций в Турции из-за жаркой погоды

По данным ЦЦИ, цена энергетического угля (на него приходится примерно 80% всего экспорта из России) калорийностью 5500 ккал/кг сейчас составляет $72/т на базисе FOB («с погрузкой на судно») Дальний Восток. Энергоуголь калорийностью 6000 ккал/кг в азовском порту Тамань стоит $70/т на базисе FOB.

( Читать дальше )

Перебои с поставками энергетического угля из Австралии открыли возможность для России укрепить позиции на рынке Южной Кореи. В августе РФ увеличила экспорт угля на 54,6%, до 3,76 млн тонн — Ъ

- 29 сентября 2025, 07:35

- |

Перебои с поставками энергетического угля из Австралии открыли возможность для России и Индонезии укрепить позиции на рынке Южной Кореи. По данным S&P Global Commodity Insights, в августе 2025 года РФ увеличила экспорт угля на 54,6%, до 3,76 млн тонн, Индонезия — на 50,1%, до 3,74 млн тонн. Австралийский экспорт при этом снизился до 2,7 млн тонн, что на 26,76% меньше июльских объемов.

Россия впервые за несколько лет стала крупнейшим поставщиком угля в Южную Корею в июле, отгрузив 2,7 млн тонн — максимум с 2022 года. Эксперты отмечают, что российское топливо выигрывает в цене: $82 за тонну против $101,8 у австралийского угля схожего качества. Индонезийский уголь стоит еще дешевле — $75,3 за тонну, но уступает по калорийности.

Аналитики считают, что рост российского присутствия на рынке может сохраниться в ближайшие месяцы за счет ценовых преимуществ и продолжающихся перебоев в Австралии. Однако часть экспертов подчеркивает временный характер этого тренда. Так, в первой половине 2025 года импорт российского угля в Южную Корею был минимальным за восемь лет, и резкий рост летом может объясняться аномальной жарой и ростом потребления электроэнергии.

( Читать дальше )

📈 Российский металлургический уголь на восточных рынках подорожал на 8–11% и достиг годового максимума на фоне китайского спроса — ЦЦИ — Ъ

- 25 сентября 2025, 08:14

- |

Котировки российского коксующегося угля на восточных рынках обновили максимумы 2025 года. По данным Центра ценовых индексов (ЦЦИ), к 19 сентября стоимость кузбасского угля в дальневосточных портах выросла на 8,2% — до $119 за тонну, а пылеугольного топлива (PCI LV) — на 10,9%, до $123 за тонну (FOB).

Рост поддержал повышенный спрос в Китае перед праздниками и сокращение предложения из Австралии. Несколько компаний в Квинсленде объявили о закрытии шахт из-за падения мировых цен, роста издержек и налоговой нагрузки. Австралия является крупнейшим поставщиком металлургического угля в КНР, что усиливает роль России и Монголии как альтернативных поставщиков.

Экспорт российского коксующегося угля в Китай за восемь месяцев 2025 года увеличился на 2,6%. Однако экономика поставок остается сложной: по данным NEFT Research, нетбэк на FOB Дальний Восток достиг 5,7 тыс. руб. за тонну, но все еще не покрывает себестоимость добычи.

При этом дальнейший рост цен ограничивает низкая рентабельность китайских коксохимических заводов. После двух волн снижения цен на кокс производители стали продолжают диверсифицировать закупки, чтобы сдерживать издержки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал