эксперимент

Обезьяний портфель: первый месяц

- 16 июля 2022, 12:00

- |

Месяц назад я составил демо портфель из случайных акций, выбранных с помощью генератора случайных чисел, который имитировал выбор акций обезьянкой. Спустя месяц нет ничего неожиданного. Портфель в плюсе в то время, как индекс в минусе.

Начало эксперимента тут: https://smart-lab.ru/blog/812353.php

Портфель сегодня:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Обезьяний портфель: начало

- 17 июня 2022, 07:54

- |

Как-то где-то читал про один эксперимент. Суть в следующем (но это не точно, так как я точно не помню, не судите строго мое больное воображение): две группы людей и одна группа обезьян покупали акции. Первой группе людей была доступна аналитика, графики, СМИ и тп. Вторая группа людей была всего этого лишена, поэтому каждый выбирал кто во что горазд. А группа обезьян — ну просто наобум шарики с названиями выбирала.

Каждый человек и каждая обезьянка сформировали портфели из выбранных ими акций на одинаковые суммы. Ну и в итоге через год обезьянки сильно опередили обе группы людей. Хуже всех результат был у той группы людей, которая имела доступ к аналитике.

Вчера, 16 июня 2022 года, я купил себе обезьянку и дал ей 1 000 000 рублей, она выбрала 10 случайных акций и купила их в примерно равных долях (до 100 000 на каждую). Ладно, на самом деле обезьянкой выступил генератор случайных чисел, а портфель — на демосчете ГПБ. Выбирал исключительно российские акции.

( Читать дальше )

Исследование "что было с акциями после падения на 40% за 1 день". Акции США

- 06 марта 2022, 12:58

- |

380 компаний из 725 потеряли больше 40% своей стоимости за год.

За 5 минут рассмотрим 50 случаев, когда цена акций упалаболее 20% в 1 день.

Выборка хорошая и можно увидеть, что произошло дальше: в течении 10 дней после падения и с 11 по 45-й день после падения.

( Читать дальше )

Что делать, если акции потеряли 20,30,40% ? Разбор 30-ти случаев

- 19 декабря 2021, 12:39

- |

Помогут факты о подобных случаях в разное время, в разных акциях. Насколько и когда упала цена и что было дальше.

Попробовал доказать, что лучше не лезть в такое с покупками

( Читать дальше )

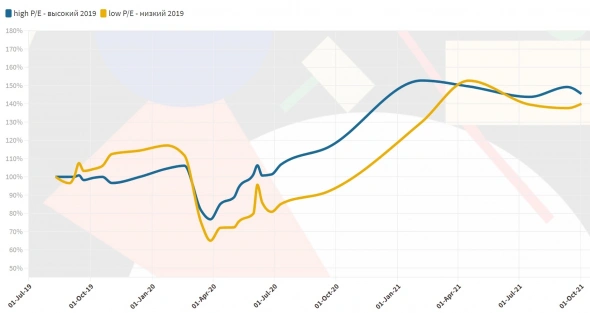

Эксперимент с индикатором P/E 2019-2021 и цепочки идей

- 02 октября 2021, 16:59

- |

год назад я создал ещё два портфеля — перетасовал старые. Результаты разбираю в первой части видео, если коротко: данные подтвердились: в 2021-м акции с низким PE показали доходность лучшую, чем «акции роста».

( Читать дальше )

Кто-нибудь проводил эксперимент по входам наобум?

- 14 августа 2021, 13:23

- |

Но возникает вопрос что такое «наобум»? Как я понимаю — во-первых, это надо рандомно выбирать время входа, рандомно выбирать направление входа и что насчёт стоплосса и тейкпрофита — их тоже рандомно нужно выбирать или как? Что думаете?

Предлагаю сделать так — рабочий день с 8 утра до 20:00. Утром в 8 утра надо рандомно выбрать время в этом промежутке(час и минуту), чтобы войти в сделку, далее рандомно выбирать направление(тут вопрос — выбирать надо направление сразу же вместе с временем или же непосредственно в момент входа?) Ну и что делать с стоплоссом и тейкпофитом — как их выбирать?

Да и инструмент нужно выбирать тоже рандомно?

Направленная торговля опционами. Challenge 500$-25k$, реально ли?

- 09 августа 2021, 12:22

- |

Привет.

Давно не писал на SMART-LAB, если кому-то интересно, то основные мои посты касались трендового алгоритма, который я сделал чтобы торговать фьючерсами. Конечно, все участники SL поспешили заявить, что мои бектесты нерепрезентативны и являются лишь подгонкой под историю, но, тем не менее мне удалось найти людей, которые рискнули попробовать и проверить в работе мой алгоритм. К сожалению, по соглашению с инвесторами, я не могу публиковать сделки с их аккаунтов; могу выделить тезисно, что произошло:

- На старте работы мы потеряли 30% от каждого инвест счета; все довольно банально, жадность сыграла свою роль. По мере роста аккаунта мы спешили добавлять количество лотов на каждый инструмент. В итоге, в момент, когда тренд на рынке сменился на боковик, счет заметно просел. Ошибки исправили, лоты увеличиваем согласно политике риск-менеджмента.

- Количество инструментов сократилось с 10 до 5 постоянных. Сейчас торгуем только CBOT, инструменты ZB/ZC/ZL/ZM/ZS.

- Столкнулись с рядом проблем со стороны EXANTE. Проблемы касались исключительно технической части. Все они решались, но не всегда так быстро как хотелось бы.

- Бектесты оказались максимально приближены к реальности.

( Читать дальше )

Мой эксперимент по уменьшению риска в трейдинге.

- 26 июля 2021, 08:03

- |

Потом деньги у меня кончились и я стал закидывать уже лишь по 1000р и иногда мне везло, я увеличивал депозит до 10-12 тыщ разок, до 4-7 тыщ раза 3-5. Но итогом, опять же, был слив.

В итоге спустя 7 лет такой бесперспективной деятельности я понял, что гораздо выгодней может стать другая стратегия — торговля малым риском, но большим депозитом. Где его взять — вот вопрос, предполагалось взять кредит в 100 тысяч и раскрутить его до вкусной суммы. Ну, а пока кредита не было и денег таких не было, я тестировал новую стратегию на демо-счёте. Я делал демо-счёт в 100 тыс и начинал торговать 0,27 лотом — это при стоплоссе в 50 пунктов давало убыток в 10%(в случае золота) или около 5%(в случае валют). Эффект сразу же не заставил ждать — мне стало гораздо более комфортно торговать, я не дрожал за каждую сделку, а мог открывать сделку и идти заниматься своими делами(но всё же я много времени проводил за мониторингом графиков в поиске новых точек входа). Я мог открывать несколько сделок и просто вести их — двигать стоплосс вслед за ценой. Ах, да. Я научился ещё за 7 лет трейдинга жёстко отсекать убытки, я более не придурок, который даёт убыткам натекать, чтобы они отожрали пол-депозита или даже более. Я не высиживал в просадках огромных. Я просто выставлял стоплосс и он уже отсекал маленький убыток, который не позволял разрастись убыткам до огромных размеров. Это важно.

( Читать дальше )

💰 Самый важный для нас эксперимент в торговле на бирже! Как дети обыграли 90% профессионалов! Исходя из этого что будем покупать Mail Ru или Yandex?!

- 11 июня 2021, 18:03

- |

Пересмотрел очередной раз видео выступление трейдера и наставника Александра Элдера о том «как играть и выигрывать на бирже» (кто не знает, мы пересматриваем его раз в пол года и находим постоянно там много крутых идей и инсайтов). Так вот, вспомнилась одна интересная история, которая возможно поможет нам (ну и вам если захотите) заработать немного денег. В начеле данного выступления автор расказывает про свой эксперимент в школе, когда он на практике предлагал ученикам самостоятельно выбирать акции и покупать их, а прибыль делили согласно разработанной схеме! Как оказалось тогда, эксперимент был успешный, так как и сам Элдер более внимательно относился к позициям и ученики делали свой выбор по интересной «схеме». Дело в том, что дети, когда выбирают акции, они по большей части не тратят время на технический или фундаментальный анализ, а покупают то, что им нравится или то, что покупают им родители. Этот эксперимент проводился в одной из Нью Йоркских школ в 2005 / 2006 годах.

( Читать дальше )

Можно ли заработать за 18 лет на Феррари сыну благодаря трейдингу/инвестициям?! ЭКСПЕРИМЕНТ!

- 31 марта 2021, 20:14

- |

Здравствуйте! Сегодня я решил написать рецензию на прочитанную мною книгу в феврале 2021 года — «Деньги на Феррари» (полное название «Как въехать во взрослую жизнь на своем Феррари»), которую написал мой друг и партнер Андрей Сиденко, проживающий на данный момент в Бали (там мы с ним и познакомились, на данный момент он стоит у истоков основания наших инвестиционных фондов, один из самых первых инвесторов). Но давайте вначале расскажу про книги, которые мы прочитали в феврале 2021 года (их было 4) и на которые мы написали/напишем рецензии:

1) А. Элдер «Как играть и выигрывать на бирже» аудио и электронный формат книги есть в нашей библиотеке + рецензия:

https://disk.yandex.ru/d/OqmmayE9vR7T5w?w=1

https://smart-lab.ru/blog/reviews/685589.php

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал