SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

шагардин

Правило Тейлора предполагает снижение процентной ставки

- 11 марта 2013, 13:14

- |

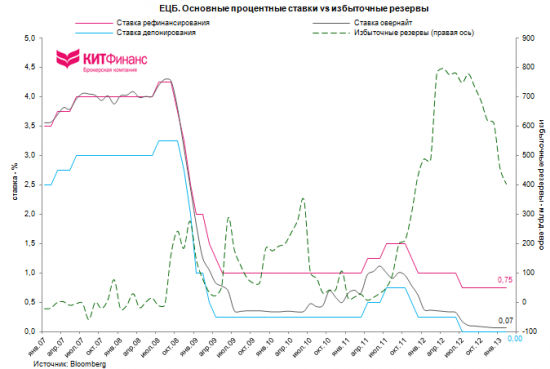

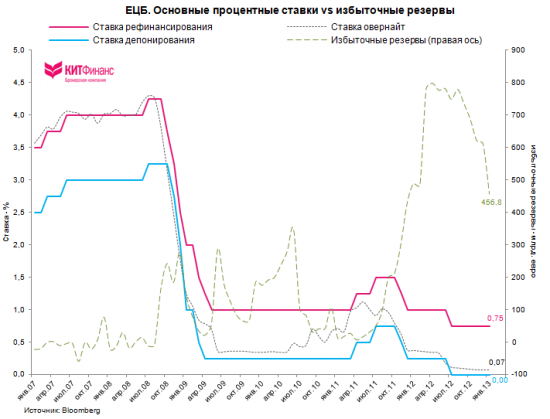

7 марта 2013 г. ЕЦБ оставил ключевую процентную ставку без изменений на уровне 0,75%, депозитная ставка осталась на уровне 0%.

Слабые макроэкономические индикаторы зоны евро указывают на необходимость дополнительного монетарного смягчения. Инфляция остается подавленной и составляет по февралю по предварительным оценкам 1,8% г/г, что ниже январских 2% г/г и ниже целевого значения ЕЦБ в 2%. Индексы деловой активности в промышленности Еврозоны отражают слабость экономики региона, опустившись к 47,9 пунктам в феврале против 48,6 пунктов в январе.

С учетом последних данных по безработице и инфляции в странах Еврозоны согласно правилу Тейлора ЕЦБ должен опустить процентную ставку до 0,25% к середине года.

Несмотря на видимую слабость экономики, коммерческие банки Еврозоны продолжают использовать право на досрочное погашение 3-летних кредитов по первому и второму раунду LTRO. Суммарно, c января 2013 г. банки вернули ЕЦБ 224,7 млрд. евро кредитов по LTRO I и LTRO II. Это привело к значительному сокращению объема избыточных резервов в евросистеме. С марта 2012 г. объем избыточной ликвидности сократился в два раза с 800 млрд. евро до 380 млрд. евро, достигнув 15-месячного минимума.

( Читать дальше )

Слабые макроэкономические индикаторы зоны евро указывают на необходимость дополнительного монетарного смягчения. Инфляция остается подавленной и составляет по февралю по предварительным оценкам 1,8% г/г, что ниже январских 2% г/г и ниже целевого значения ЕЦБ в 2%. Индексы деловой активности в промышленности Еврозоны отражают слабость экономики региона, опустившись к 47,9 пунктам в феврале против 48,6 пунктов в январе.

С учетом последних данных по безработице и инфляции в странах Еврозоны согласно правилу Тейлора ЕЦБ должен опустить процентную ставку до 0,25% к середине года.

Несмотря на видимую слабость экономики, коммерческие банки Еврозоны продолжают использовать право на досрочное погашение 3-летних кредитов по первому и второму раунду LTRO. Суммарно, c января 2013 г. банки вернули ЕЦБ 224,7 млрд. евро кредитов по LTRO I и LTRO II. Это привело к значительному сокращению объема избыточных резервов в евросистеме. С марта 2012 г. объем избыточной ликвидности сократился в два раза с 800 млрд. евро до 380 млрд. евро, достигнув 15-месячного минимума.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 11 )

Еврозона: вторая волна погашений LTRO, давление на евро и расширяющиеся спрэды

- 27 февраля 2013, 18:20

- |

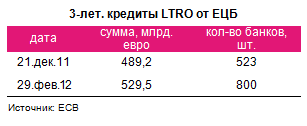

График досрочных погашений LTRO

27 февраля 9 банков досрочно погасили кредиты по первому траншу LTRO (от 21 декабря 2011 г.) на сумму в 1,7 млрд. евро. Итого, с 31 января 2013 г., когда представилась возможность досрочного погашения кредитов ЕЦБ, коммерческие банки вернули 151,2 млрд. евро из всей суммы первого транша в 489,2 млрд. евро. Оставшаяся сумма долга оценивается в 338 млрд. евро.

Кроме этого, 27 февраля начался первый этап погашения второго транша LTRO (от 29 февраля 2012 г.) на сумму в 61,1 млрд. евро со стороны 356 кредитных организаций. После этой операции непогашенными останутся долгосрочные кредиты на 468,4 млрд. евро из всей суммы второго транша в 529,5 млрд. евро.

Досрочное погашение кредитов LTRO проходит каждую среду, график погашений на следующую неделю публикуется на сайте ЕЦБ каждую пятницу (15:00 мск).

( Читать дальше )

27 февраля 9 банков досрочно погасили кредиты по первому траншу LTRO (от 21 декабря 2011 г.) на сумму в 1,7 млрд. евро. Итого, с 31 января 2013 г., когда представилась возможность досрочного погашения кредитов ЕЦБ, коммерческие банки вернули 151,2 млрд. евро из всей суммы первого транша в 489,2 млрд. евро. Оставшаяся сумма долга оценивается в 338 млрд. евро.

Кроме этого, 27 февраля начался первый этап погашения второго транша LTRO (от 29 февраля 2012 г.) на сумму в 61,1 млрд. евро со стороны 356 кредитных организаций. После этой операции непогашенными останутся долгосрочные кредиты на 468,4 млрд. евро из всей суммы второго транша в 529,5 млрд. евро.

Досрочное погашение кредитов LTRO проходит каждую среду, график погашений на следующую неделю публикуется на сайте ЕЦБ каждую пятницу (15:00 мск).

( Читать дальше )

США. Бюджетный секвестр. Подробности.

- 26 февраля 2013, 17:06

- |

Итак, если Конгрессмены не договорятся до 1 марта 2013 г., то выглядеть американское бюджетное секвестирование на 2013 фин. год будет следующим образом.

*финансовый год начинается в сентябре.

Общий объем автоматического сокращения госрасходов = -$85,4 млрд.

Из них:

— оборонная промышленность (defense discretionary): -$42,7 млрд.

— не связанные с оборонной промышленностью дискреционные расходы (non defence discretionary): -$27,6 млрд.

— не связанные с оборонной промышленностью обязательные расходы (non-defence mandatory): -$15 млрд.

Здесь еще вопрос в мультипликативном эффекте, т.е. эти $85 млрд. на самом деле обернутся куда большими потерями для экономики.

Если все останется как есть после 1 марта 2013 г., то на 2014 фин. год. госрасходы ужмут уже на $109 млрд.

На текущий момент настроения по поводу достижения компромисса во властных структурах Вашингтона

( Читать дальше )

*финансовый год начинается в сентябре.

Общий объем автоматического сокращения госрасходов = -$85,4 млрд.

Из них:

— оборонная промышленность (defense discretionary): -$42,7 млрд.

— не связанные с оборонной промышленностью дискреционные расходы (non defence discretionary): -$27,6 млрд.

— не связанные с оборонной промышленностью обязательные расходы (non-defence mandatory): -$15 млрд.

Здесь еще вопрос в мультипликативном эффекте, т.е. эти $85 млрд. на самом деле обернутся куда большими потерями для экономики.

Если все останется как есть после 1 марта 2013 г., то на 2014 фин. год. госрасходы ужмут уже на $109 млрд.

На текущий момент настроения по поводу достижения компромисса во властных структурах Вашингтона

( Читать дальше )

Золото и отрицательные реальные процентные ставки (полная версия)

- 21 февраля 2013, 16:44

- |

Золото падает. Многие недоумевают, забывая уроки истории. И пока технические аналитики обосновывают провал в котировках реализацией фигуры “мертвый крест” (death cross), мы подробно рассмотрим фундаментальные предпосылки движений в желтом металле. Начнем по порядку.

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Золото и отрицательные реальные процентные ставки

- 19 февраля 2013, 17:57

- |

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющих долларах. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющих долларах. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Ставки ЕЦБ, погашения LTRO, сокращение избыточной ликвидности и динамика евро (update)

- 08 февраля 2013, 19:58

- |

ЕЦБ оставил ставки неизменными

На заседании 7 февраля 2013 г. ЕЦБ оставил ставку резервирования (0,75%) и депонирования (0,0%) на прежних значениях.

( Читать дальше )

На заседании 7 февраля 2013 г. ЕЦБ оставил ставку резервирования (0,75%) и депонирования (0,0%) на прежних значениях.

( Читать дальше )

Еврозона: погашение LTRO, заседание ЕЦБ, французско-немецкий output gap…

- 04 февраля 2013, 12:41

- |

В продолжение обзоров Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ и Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ (update)

ЕЦБ вероятно пойдет по пути снижения процентной ставки для давления на краткосрочные межбанковские ставки, которые начали расти по причине сокращения объема избыточной ликвидности в евросистеме из-за досрочного погашении кредитов LTRO. ЕЦБ предпочтет сохранение и удержание низких ставок на межбанковском рынке на фоне слабости экономики зоны евро.

Банки продолжат досрочно возвращать трехлетние кредиты ЕЦБ

В пятницу, 1 февраля, стал известен объем погашений трехлетних кредитов LTRO на следующую неделю. ЕЦБ сообщил, что 27 банков планируют вернуть 3,48 млрд. евро 6 февраля. Напомню, что на прошлой неделе 278 банков досрочно возвратили 137,2 млрд. евро из 489 млрд. евро долгосрочного фондирования ЕЦБ в рамках первой программы трехлетних LTRO.

( Читать дальше )

ЕЦБ вероятно пойдет по пути снижения процентной ставки для давления на краткосрочные межбанковские ставки, которые начали расти по причине сокращения объема избыточной ликвидности в евросистеме из-за досрочного погашении кредитов LTRO. ЕЦБ предпочтет сохранение и удержание низких ставок на межбанковском рынке на фоне слабости экономики зоны евро.

Банки продолжат досрочно возвращать трехлетние кредиты ЕЦБ

В пятницу, 1 февраля, стал известен объем погашений трехлетних кредитов LTRO на следующую неделю. ЕЦБ сообщил, что 27 банков планируют вернуть 3,48 млрд. евро 6 февраля. Напомню, что на прошлой неделе 278 банков досрочно возвратили 137,2 млрд. евро из 489 млрд. евро долгосрочного фондирования ЕЦБ в рамках первой программы трехлетних LTRO.

( Читать дальше )

Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ (update)

- 31 января 2013, 18:02

- |

в продолжение темы Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ

30 января 2013 г. 278 финансовых институтов Еврозоны вернули ЕЦБ 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO.

Более этого, в среду в рамках недельного аукциона MRO банки заняли 124,1 млрд. евро против 125,3 млрд. евро на прошлом подобном аукционе. В рамках 3-месячного аукциона LTRO банки заняли 3,7 млрд. евро у ЕЦБ против 6,2 млрд. евро на прошлом подобном аукционе. Ставка по кредитам соответствует среднему значению процентной ставки ЕЦБ, которая сейчас составляет 0,75%, за весь срок кредита.

Тот факт, что европейские банки не переключили свое фондирование с трехлетних кредитов на трехмесячные и не увеличили объем займов в рамках недельных MRO, является хорошей поддержкой для евро и снимает те риски, которые были указаны в предыдущем обзоре. Снялся и риск того, что основные погашения

( Читать дальше )

30 января 2013 г. 278 финансовых институтов Еврозоны вернули ЕЦБ 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO.

Более этого, в среду в рамках недельного аукциона MRO банки заняли 124,1 млрд. евро против 125,3 млрд. евро на прошлом подобном аукционе. В рамках 3-месячного аукциона LTRO банки заняли 3,7 млрд. евро у ЕЦБ против 6,2 млрд. евро на прошлом подобном аукционе. Ставка по кредитам соответствует среднему значению процентной ставки ЕЦБ, которая сейчас составляет 0,75%, за весь срок кредита.

Тот факт, что европейские банки не переключили свое фондирование с трехлетних кредитов на трехмесячные и не увеличили объем займов в рамках недельных MRO, является хорошей поддержкой для евро и снимает те риски, которые были указаны в предыдущем обзоре. Снялся и риск того, что основные погашения

( Читать дальше )

Европейский рынок: банки возвращают 3-летние кредиты ЕЦБ

- 29 января 2013, 18:19

- |

30 января 2013 г. порядка 278 финансовых института Еврозоны вернут ЕЦБ около 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO (489 млрд. евро), которые были экстренно выданы регулятором 21 декабря 2011 г. по запросу 523 банков. Большая часть погашений, согласно заявлениям Министра финансов Испании на форуме в Давосе, придется именно на испанские банки, являющихся крупнейшими заемщиками кредитов ЕЦБ.

Возможность досрочного возврата части ранее полученных кредитов была впервые предложена ЕЦБ 8 декабря 2012 г. Евро отыгрывает эту идею уже два месяца. Позитивом является то, что заявленный объем возвратов в 137,2 млрд. евро превысил ожидания рынка в 84 млрд. евро.

Погасить часть обязательств в рамках второго транша LTRO от 29 февраля 2012 г. (529 млрд. евро для 800 банков), европейские банки смогут 27 февраля 2013 г. ЕЦБ на своем официальном сайте опубликовал расписание и график погашений 3-летних кредитов.

( Читать дальше )

Возможность досрочного возврата части ранее полученных кредитов была впервые предложена ЕЦБ 8 декабря 2012 г. Евро отыгрывает эту идею уже два месяца. Позитивом является то, что заявленный объем возвратов в 137,2 млрд. евро превысил ожидания рынка в 84 млрд. евро.

Погасить часть обязательств в рамках второго транша LTRO от 29 февраля 2012 г. (529 млрд. евро для 800 банков), европейские банки смогут 27 февраля 2013 г. ЕЦБ на своем официальном сайте опубликовал расписание и график погашений 3-летних кредитов.

( Читать дальше )

Мир после 2008 года: безлимитное количественное смягчение от Центральных банков - авторский семинар Дмитрия Шагардина

- 29 января 2013, 17:54

- |

Правила игры на глобальных рынках кардинально изменились после финансового кризиса 2008 года. Крупнейшие мировые монетарные регуляторы попали в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой Центробанки, опустив процентные ставки к нулевым рубежам, так и не смогли решить проблемы низких уровней загрузки производственных мощностей и нависшей угрозы дефляции.

Сегодня только понимание действий ведущих Центробанков помогает принимать правильные инвестиционные решения и чувствовать себя уверенно на рынке.

В своем авторском семинаре «Мир после 2008 года: безлимитное количественное смягчение от Центральных банков» аналитик компании КИТ Финанс Брокер Дмитрий Шагардин раскроет реалии глобальных экономических процессов и обозначит ключевые ориентиры на 2013 год.

( Читать дальше )

Сегодня только понимание действий ведущих Центробанков помогает принимать правильные инвестиционные решения и чувствовать себя уверенно на рынке.

В своем авторском семинаре «Мир после 2008 года: безлимитное количественное смягчение от Центральных банков» аналитик компании КИТ Финанс Брокер Дмитрий Шагардин раскроет реалии глобальных экономических процессов и обозначит ключевые ориентиры на 2013 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал