SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фонды

Great Rotation. Резкий выход инвесторов из бондов

- 05 августа 2013, 22:15

- |

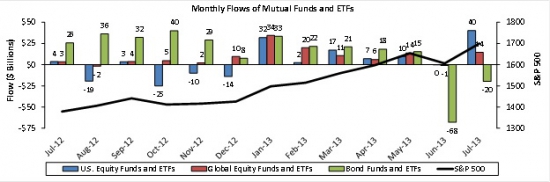

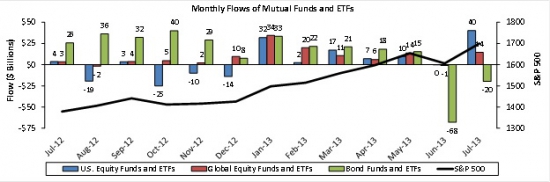

Трим Табс опубликовали репорт который показывает поведение инвесторов относительно различных классов активов.

Есть интересные новости.

( Читать дальше )

Есть интересные новости.

- В июне-июле инвесторы вынули из бондовых фондов $83,2 млрд (рекордный отток за 2 мес). До этого был приток 21 мес подряд.

- Из них -$68 млрд в июне — рекордный отток 1 месяца

- В акции в июле пришло всего $40 млрд.

- В основном бапки ушли на сберег.депозиты = $136 млрд за 7 недель

- $34,4 пришло в фонды денежного рынка

- акции за 7 недель +53,5 млрд

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 11 )

Вопрос: по динамике притока средств в фонды

- 22 июля 2013, 14:06

- |

Скажите где их смотрят… ну сами фонды.

вообще эти фонды - зарабатывают. можно посомтреть динамику эквити фондов ориентированных на россию… тех про приток в которые постоянно говорят?

вообще эти фонды - зарабатывают. можно посомтреть динамику эквити фондов ориентированных на россию… тех про приток в которые постоянно говорят?

Купи и держи опять побеждает?

- 21 июля 2013, 18:39

- |

Если вы думаете, что сможете понять когда наступит конец этого бычьего рынка – вы себя обманываете.

Подавляющее большинство профессиональных консультантов, которые пытаются вовремя входить и выходить на фондовый рынок в итоге дают худший результат, чем те, кто просто покупает и держит свои ценные бумаги несмотря на бычьи или медвежьи рынки. Те немногие, которые побеждают стратегию “купить и держать” в течение одного периода, редко побеждают в следующем.

Почему вы так уверены, что вы сможете сделать лучше?

Нет вернее стратегии чем собственно покупка индексного фонда широкого рынка, который прошел через огонь и воду. Если вас пугает перспектива наступления нового медвежьего рынка, то вам следует уменьшить свой портфель акций сейчас, чтобы независимо от уровня цен акций, вы бы комфортного прошли через еще один бычий рынок.

Это значит, что вы заработаете меньше, если рынок продолжит расти, что, однако, восполняется тем, что вы потеряете меньше в следующем медвежьем рынке.

( Читать дальше )

Ориентированные на РФ фонды оказались наиболее привлекательными для инвесторов в регионе стран EMEA и группы БРИК за последнюю неделю

- 19 июля 2013, 11:10

- |

МОСКВА, 19 июл (Рейтер) — Ориентированные на РФ фонды оказались наиболее привлекательными для инвесторов в регионе стран EMEA и группы БРИК за последнюю неделю, свидетельствует отчет EPFR Global, на который ссылаются Уралсиб Кэпитал, ВТБ Капитал и Ренессанс Капитал. Российские страновые фонды зафиксировали приток в $102 миллиона, или 0,9 процента от активов под управлением, за неделю к 17 июля. Впервые с конца января значительный объем средств, $99 миллионов, получили традиционные, активно управляемые фонды, тогда как российские ETF привлекли только $3 миллиона. Три российских фонда под управлением Genesis Investment Management увеличили объем средств более чем вдвое, сумев привлечь в общей сложности $44 миллиона, пишут аналитики Уралсиб Кэпитал со ссылкой на EPFR. Однако остается неизвестным, является ли эта сумма новой ликвидностью или же это следствие внутренней реорганизации, отмечают аналитики. С учетом доли России в портфелях региональных и глобальных фондов, размер притока в российские акции увеличивается до $189 миллиона за неделю, пишут аналитики ВТБ Капитал. Фонды региона EMEA (Европа, Ближний Восток, Африка) перетянули на себя средства инвесторов в противовес азиатским и латиноамериканским фондам. Россия оказалась лучшим рынком в группе стран БРИК, судя по предпочтениям инвесторов. Фонды Китая, Бразилии и Индии зафиксировали отток средств за рассматриваемую неделю. В фонды глобальных развивающихся рынков(GEM) инвесторы вложили $813 миллионов за неделю. Практически все основные индексы развивающихся рынков показали положительную динамику за рассматриваемую неделю. Российский MSCI Russia оказался в числе лидеров наряду с индексом Турции, поднявшись на 10 процентов. (Злата Гарасюта) ((zlata.garasyuta@thomsonreuters.com)(+7 495 775 1242))

Как вы считаете, за текущую неделю был отток средств из фондов, инвестирующих в Россию, или же их приток?

- 17 июля 2013, 17:52

- |

Как вы считаете, за текущую неделю был отток средств из фондов, инвестирующих в Россию, или же их приток?

Фонды, пострадавшие от невнятности позиции Бернанке

- 15 июля 2013, 10:35

- |

Сачок процентных ставок в США в мае и июне оказал негативное влияние на бизнеса «светил» облигационного рынка — Билла Гросса, Джеффри Гундлаха и Дана Фусса — по материалам AForex.

Сачок процентных ставок в США в мае и июне оказал негативное влияние на бизнеса «светил» облигационного рынка — Билла Гросса, Джеффри Гундлаха и Дана Фусса — по материалам AForex. Стоимость портфолио долговых фондов сильно просела во втором квартале. Ставка по 10-летним казначейским бондам выросла на 82 б.п. до 2.52%. По словам управляющих хедж-фондов, распродажи долговых инструментов носили агрессивный характер.

Фонда Total Return Fund PIMCO($268 млрд в управлении) зафиксировал крупнейшее за всю свою историю падение на 3.6%. Для сравнения - совокупный индекс долгового рынка, который считает Barclays — Aggregate Bond Index — за аналогичный период снизился на 2.3%.

( Читать дальше )

Есть лям, куда вложить?

- 06 июля 2013, 13:25

- |

Много лет читаю смартлаб и никогда не писал, но вот какое дело, я сорвал джекпот. Совершено случайным образом мне посчастливилось сидеть за одним столом с интересным человеком, который хочет инвестировать в бизнес связанный с финансами. Старт 1 000 000$ и за меня уже поручились и дали рекомендации. Но чесного говоря я понятия не имею что делать с этими деньгами. Открыть форекс ДЦ, там денег много можно заработать или фонд и торговать самому или или

Прошу помощи от бывалых транжир и крутых воротил, посоветуйте инвестиционный проект, которым можно заняться.

Прошу помощи от бывалых транжир и крутых воротил, посоветуйте инвестиционный проект, которым можно заняться.

Отток / приток

- 15 июня 2013, 20:15

- |

В целом - Отток средств усилился, настрой рынка бьет новые нехорошие рекорды. С предыдущей среды по 12 июня Россия и Бразилия “соревновались” в привычном виде спорта: оттоке средств из страновых фондов. Победила Бразилия: при расчете оттока из фондов глобальных развивающихся рынков фонды, ориентированные на российские активы, побили предыдущий рекорд: совокупный отток средств составил $524 млн. (больше он не был с 5 октября 2011 года; а Индекс РТС достиг наименьшего циклического уровня с 2009 года).В совокупности российские фонды с начала года показали отток средств в размере $1 079 млн. – среди всех фондов развивающихся рынков хуже результат только у Бразилии (минус $1 915 млн.) и Китая. Это может служить некоторым утешением. Инвесторы выходят из фондов развивающихся стран: выведено в совокупности $3 616 млн. (на прошлой неделе отток составил $441 млн.). Из бразильских фондов за неделю, окончившуюся 12 июня, выведено $617 млн.

Фонды акций - Консервативные фонды продают самые ликвидные бумаги. Рекордный отток средств из ориентированных на Россию фондов обусловлен главным образом действиями институциональных фондов, избавляющихся от самых ликвидных акций: из таких фондов отток средств составил $445,7 млн. “Пассивные” фонды зарегистрировали отток в размере $397 млн. “Спекулятивные” фонды оттока не показали.

( Читать дальше )

Фонды акций - Консервативные фонды продают самые ликвидные бумаги. Рекордный отток средств из ориентированных на Россию фондов обусловлен главным образом действиями институциональных фондов, избавляющихся от самых ликвидных акций: из таких фондов отток средств составил $445,7 млн. “Пассивные” фонды зарегистрировали отток в размере $397 млн. “Спекулятивные” фонды оттока не показали.

( Читать дальше )

Представляем рейтинг лучших фондов агентства Блумберг

- 31 марта 2013, 13:41

- |

Когда фонд Матфей 25 сократился на 40 % в 2008 году, Марк Малхолланд неспокойно спал по ночам. Малхолланд — основатель и единственный менеджер взаимного фонда названного в честь Библии, говорит, что он ложился в постель, думая об ущербе, который он нанес своим инвесторам, особенно пожилым, которые могли бы умереть до того момента, когда активы в его портфеле восстановятся. Активы под его управлением тогда сократились до $ 22 млн со $ 115 млн.

Марк Малхолланд

Что Малхолланда не беспокоило, так это акции в его портфеле. “Компании, которыми мы владели были так дешевы, что если не произойдет полного краха экономической системы, я знал, что в какой-то момент мы сможем сделать много денег", говорит он.

( Читать дальше )

Марк Малхолланд

Что Малхолланда не беспокоило, так это акции в его портфеле. “Компании, которыми мы владели были так дешевы, что если не произойдет полного краха экономической системы, я знал, что в какой-то момент мы сможем сделать много денег", говорит он.

( Читать дальше )

Мгновенные деньги под маркет апартунити

- 27 февраля 2013, 20:38

- |

Сейчас на рынке такая ситуация, что в целом дешевле не делать ничего, чем делать что-то. Я не беру в расчет HFT, речь о свечных стратегиях.

Но рынок постоянно меняется и завтра он возможно будет лучше чем вчера. Интересно можно ли где-то быстро (в течении месяца) взять от 10 до 30 млн. рублей, под хорошую рыночную ситуацию?

Почему интересно, потому что даже лучшим, у нас дают какие-то копейки (3-5млн).

Может фонды трейдеров какие-то есть?

UPD: Хорошая рыночная ситуация это не пересечение двацатой сма пятидесятой вкупе с перепроданным стохастиком, как вы подумали, а скажем так появление волатильности и денег.

Но рынок постоянно меняется и завтра он возможно будет лучше чем вчера. Интересно можно ли где-то быстро (в течении месяца) взять от 10 до 30 млн. рублей, под хорошую рыночную ситуацию?

Почему интересно, потому что даже лучшим, у нас дают какие-то копейки (3-5млн).

Может фонды трейдеров какие-то есть?

UPD: Хорошая рыночная ситуация это не пересечение двацатой сма пятидесятой вкупе с перепроданным стохастиком, как вы подумали, а скажем так появление волатильности и денег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал