фондовый рынок

Еженедельный технический анализ финансовых рынков

- 21 июня 2021, 17:00

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/vADEhywe6h4

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Ежемесячный обзор портфеля: акции Beyond Meat взлетели на 36%

- 20 июня 2021, 22:42

- |

Ежемесячный обзор по нашему инвестиционному портфелю. Макроэкономическая картина и результаты по отдельным секторам и компаниям. Разбираем период с 18.05.2021 по 18.06.2021. Обзор за предыдущий месяц здесь.

Макроэкономика. За прошедший месяц вышли следующие важные данные по экономикам ведущих стран мира.

США. Согласно уточненным данным, ВВП в 1 кв. 2021 г. вырос на 6,4% в годовом выражении, аналитики ожидали рост на 6,5%. Темпы роста ВВП США объясняются низкой базой из-за пандемии коронавируса. Вероятно, ВВП США будет показывать релевантную динамику только по итогам 1 квартала 2022 г., так как масштабная вакцинация в США началась только в 1 квартале 2021 г.

По данным Министерства труда США, в мае безработица составила 5,8%. По данным Бюро трудовой статистики число новых рабочих мест вне сельскохозяйственного сектора выросло на 559 тыс. Экономисты ожидали в среднем безработицу 5,9% и увеличение числа новых рабочих мест вне сельского хозяйства на 650 тыс. Последние данные свидетельствуют, что за неделю, окончившуюся 12 июня в США подано 412 тыс. новых заявок на пособие по безработице, что оказалось сильно хуже ожиданий в 359 тыс.

( Читать дальше )

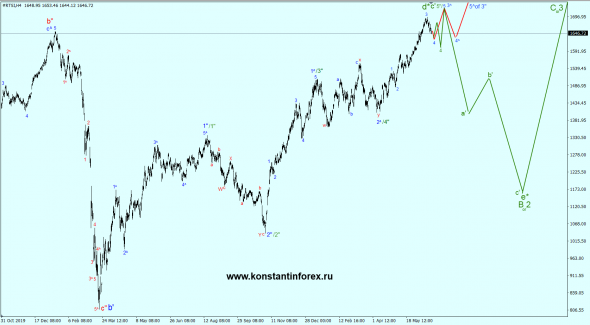

20.06.2021 — Индекс РТС (RTSI)

- 20 июня 2021, 11:41

- |

h4 .

Красный вариант – развивается волна 3^of 3” of c’of d*of B or 2

Зеленый вариант – развивается волна 5” of c’of d*of B or 2

и сейчас этот вариант совпадает с красным вариантом.

Последние обновления, большие таймфреймы и не только, это здесь: ПОСЛЕДНИЕ ОБНОВЛЕНИЯ

«Все становятся богатыми (и веселятся), кроме меня» (перевод с elliottwave com)

- 18 июня 2021, 19:16

- |

«Страх упустить» и его аббревиатура были придуманы доктором Дэном Херманом… Впервые он был опубликован в The Journal of Brand Management в 2000 году, что совпало с началом Великого процесса достижения пика… Спустя более 20 лет годы роста цен на акции, отсутствие на фондовом рынке буквально вызывает страх у многих людей. Базовая культурная динамика также имеет место, поскольку она идеально совпадает с долгосрочным пиком социального настроения.

Социальное настроение также определяет отношения и поведение в обществе в целом, включая социальную жизнь. Как говорится в статье журнала New York от 7 июня: «Город работает на FOMO, гурманство возможностей; катехизис «Вас пригласили, вы в списке, можете ли получить стол?»; выполнение планов». Таким образом, «страх упустить» из-за растущих цен на акции идет рука об руку с «страхом упустить» в веселой общественной жизни. Желание «видеть и быть увиденным» и «жить в полную силу» особенно ярко проявляется во времена исключительно позитивного социального настроения (вспомните «Ревущие 20-е»). Итак, социальное настроение охватывает все. И, возвращаясь к финансовым аспектам, вот последние новости по этому поводу от Marketwatch (25 мая): "[25 мая] FOMO ETF [начал] торговлю на бирже опционов Cboe, предоставив рынку новый инструмент для использования бума розничной торговли путем инвестирования во все самые модные «мем-акции» и SPAC… в смежные с криптовалютами инвестиции".

Прямо сейчас, похоже, никто не задумывается о полной противоположности FOMO, который, по словам одного из наших аналитиков, является аббревиатурой FOBI. Это означает «страх оказаться внутри». Другими словами, когда социальное настроение меняется с позитивного на негативное (открывая следующий медвежий рынок), ожидайте, что «страх оказаться внутри» заменит «страх упустить». Помните, в конце 1920-х годов фондовый рынок рухнул. Социальная жизнь, характеризовавшаяся яркостью, вскоре была покрыта тяжелым одеялом мрака. Принцип волн предполагает, что следующий финансовый и социальный сдвиг может быть еще более драматичным.

перевод отсюда

( Читать дальше )

Ммммваххх. Долгий поцелуй роскоши на прощание (перевод с elliottwave com)

- 18 июня 2021, 12:17

- |

Мультимиллиардеры наслаждаются экстравагантным образом жизни с продажей суперяхт и элитной недвижимости до небес. Акции LVMH Moet Hennessy Louis Vuitton SE, иконы роскоши, выросли более чем вдвое с марта прошлого года. Но могут появиться доказательства того, что все это бумажное богатство вот-вот исчезнет в облаках дыма.

Мультимиллиардеры наслаждаются экстравагантным образом жизни с продажей суперяхт и элитной недвижимости до небес. Акции LVMH Moet Hennessy Louis Vuitton SE, иконы роскоши, выросли более чем вдвое с марта прошлого года. Но могут появиться доказательства того, что все это бумажное богатство вот-вот исчезнет в облаках дыма.На приведенном ниже графике показана относительная доходность потребительского дискреционного сектора (представленного ETF фонда Consumer Discretionary Select Sector SPDR Fund; тикер XLY) к мировому фондовому рынку (представленного ETF фондового рынка Vanguard Total Word; тикер VT). С начала 2009 года, когда мировой фондовый рынок достиг дна из-за глобального финансового кризиса, потребительский дискреционный сектор неуклонно опережал глобальный фондовый рынок, поскольку дешевые деньги и кредиты наводнили планету. Бычьи настроения, представленные этим показателем, достигли пика в октябре 2020 года, но именно ценовое движение с мая прошлого года действительно привлекает наше внимание.

( Читать дальше )

Финансовые рынки 17 июня

- 18 июня 2021, 08:56

- |

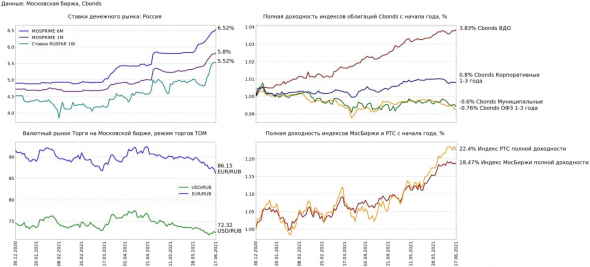

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.05 п.п. до 6.52% (+0.21 п.п. н/н, +1.62 п.п. с начала года)

• 1 месячная ставка MOSPRIME выросла на 0.01 п.п. до 5.8% (+0.15 п.п. н/н, +1.08 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, снизилась на -0.01 п.п. до 5.52% (+0.36 п.п. н/н, +0.0 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.33% до 72.3225 USD/RUB (+0.77% н/н, -2.81% с начала года)

• Рубль по отношению к евро укрепился на 1.1% до 86.15 EUR/RUB (-1.35% н/н, -5.86% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи снизился на -0.28% до 7052.44 пунктов (-0.2% н/н, +18.47% с начала года)

• Индекс полной доходности РТС снизился на -0.87% до 3071.64 пунктов (-0.75% н/н, +22.4% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций вырос на 0.08% (+0.24% н/н, +3.83% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.02% (+0.07% н/н, +0.8% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.02% (-0.18% н/н, -0.76% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.14% (-0.13% н/н, -0.6% с начала года)

Питер Шифф: ФРС кормит нас ложью

- 17 июня 2021, 15:50

- |

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».

В прошлую пятницу фондовый рынок рос после того, как у инвесторов было время усвоить данные, и акции роста были лучше, чем стоимостные акции — чего нельзя было ожидать в условиях инфляции. Доходность долгосрочных облигаций упала после выхода данных ИПЦ, а доллар вырос. Другими словами, несмотря на новости о том, что доллар теряет покупательную способность быстрее, чем ожидалось, люди хотели покупать доллары. Между тем, в пятницу золото распродавалось, и эта тенденция продолжилась до начала недели в понедельник. «Реальность такова, что когда у вас инфляция, на самом деле должно происходить то, что инвесторы должны продавать доллары, потому что они теряют стоимость. Они должны продавать облигации еще быстрее, потому что в будущем они будут представлять доллары, которые будут стоить даже меньше долларов в настоящем. И вам следует покупать золото в качестве страховки от инфляции».( Читать дальше )

ВТБ мои инвестиции: РОБОТ - СОВЕТНИК ВТБ | Рынки на пике!!!

- 17 июня 2021, 13:10

- |

Доброго всем дня сегодня 15.06 и это значит, что сегодня вносим очередные 2500р на счет где работает робот-советник Банка ВТБ

В этом видео я расскажу: -

— основные моменты по роботу советнику

— как корректировки вносил робот за период с 15 мая по 15 июня

— Проверим, как робот отработает сегодняшнее внесение

— И в заключении сравним работу робота с ETF на российские акции от ВТБ

Ну а перед тем как начать призываю вас подписаться, если вы впервые, и поставить лайк) Вам не сложно мне приятно))( Читать дальше )

Прогнозы по банкам снижаются, Даймон предупредил о падении доходов от торговых операций

- 17 июня 2021, 12:16

- |

Перенесемся в сегодняшний день, когда гораздо более стабильный и скучный рынок оказывается серьезной проблемой для банков, которые буквально печатали деньги год назад, поскольку никто иной, как Джейми, заявил: «Я уволю любого, кто торгует биткойнами», — сказал Даймон в понедельник во время виртуальной конференции, когда он предположил, что торговый бум на Уолл-стрит в эпоху пандемии подходит к концу. По словам Даймона, торговая выручка крупнейшего банка США упадет до чуть более 6 миллиардов долларов во втором квартале, что на 38% меньше, чем год назад, снижение намного больше, чем ожидалось ранее. Если бы не какой-то чудесный рост доходов за последние 2 недели квартала, эта сумма оказалась бы намного ниже, чем уже уменьшенная средняя оценка аналитиков в 6,5 миллиардов долларов. Этот квартал будет «более нормальным» для торговли фиксированным доходом и акциями, что означает «что-то немного выше 6 миллиардов долларов, что, кстати, все еще довольно неплохо», — сказал он. В то же время доход от инвестиционного банкинга будет увеличиваться за счет активного рынка слияний и поглощений, что приведет к тому, что «квартал может стать одним из лучших, которые вы когда-либо видели» для этого бизнеса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал