фондовый рынок

Обзор портфеля "Январь 2022". Нападения не было, а падение было

- 03 февраля 2022, 08:25

- |

Всем привет!

После предыдущего поста об итогах 2021 года народ интересовался о том как же поживает мой портфель в январе 2022. Что ж, давайте смотреть.

Российский портфель

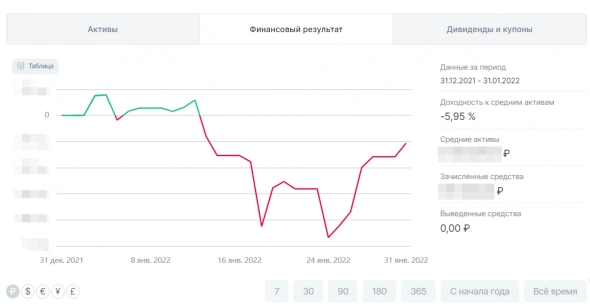

Российский портфельЗа январь 2022 индекс Мосбиржи полной доходности упал на 6.36% (в пике -14,69%). При этом инвест.часть российского портфеля упала на 1.05%, а общий результат с учетом спекулятивной части -5.95%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инфляция, нефть — индикатор роста и слива.

- 02 февраля 2022, 16:46

- |

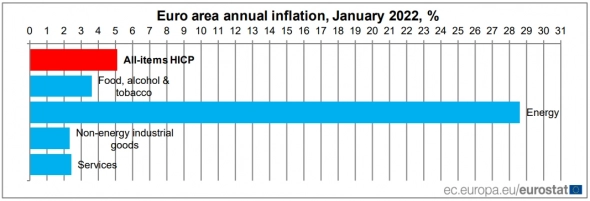

Инфляция в еврозоне летит в космос, а ОПЕК+ договорилась об увеличении добычи нефти на 400 тыс. баррелей в сутки в марте

Инфляция в еврозоне 5,1% в январе, когда аналитики ожидали 4,4%. Самое интересное, что цены на энергоресурсы выросли более чем на 28%, а восстанавливающийся цепочки поставок показывают снижение по остальным пунктам. Правда, спрос всё ещё остаётся высоким, что может изменить тенденцию.

Например, базовая инфляция за вычетом продуктов и энергоресурсов показала снижение до 2,3% в январе по сравнению с 2,6% в прошлом месяце.

Таким образом, инфляция в еврозоне резко подскочила, что ставит ЕЦБ в крайне неловкое положение, так как глава ЕЦБ Лагард, хотела тянуть с ужесточением монетарной политики до тех пор, пока инфляция не начнёт снижаться, предполагая временный характер роста цен.

Теперь, кажется, ЕЦБ будет готов в марте увеличить ставку, где-то в районе до 0,1%, так как проблема с ценами на энергоресурсы не исчезнет.

( Читать дальше )

Торгуем по динамической лесенке.

- 31 января 2022, 13:24

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

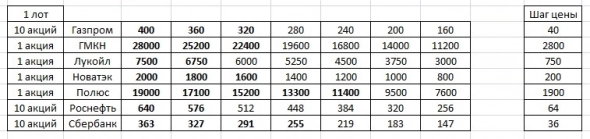

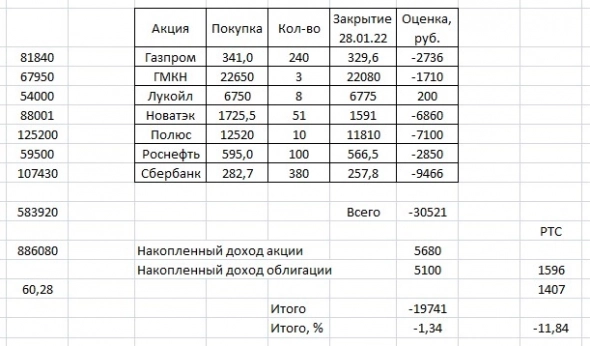

Текущая сетка динамической лесенки.

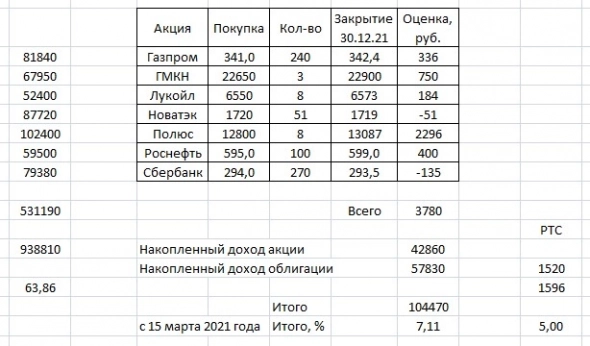

Газпром Long30.12 341,0 240 акций.

ГМКН Long30.12 22650 3 акции.

Лукойл Long05.01 6750 8 акций.

Новатэк Long12.01 1800 32 акции. Long 18.01 1600 19 акций.

Полюс Long30.12 12800 8 акций. Long17.01 11400 2 акции.

Роснефть Long30.12 595,0 100 акций.

Сбербанк Long30.12 294 270 акций. Long14.01 255 110 акций.

Текущая лесенка по акциям.

( Читать дальше )

Пауэлл 2.0 или новые приоритеты ФРС

- 30 января 2022, 20:13

- |

Ужесточение политики происходит как в разрезе баланса ФРС, так и уровня ставок:

— ФРС завершает в марте покупку бумаг на свой баланс

— Пауэлл не исключает повышения ставки на КАЖДОМ из предстоящих заседаний в текущем году (причем не уточняя, на 25 б.п. или на 50 б.п.), рынок ожидает 4 повышения ставки в текущем году

— Вскоре после начала повышения ставок ФРС планирует начать сокращать объем бумаг на своем балансе (возможно уже летом)

Важно понять, что на новом сроке ФРС возглавляет не просто Пауэлл, а Пауэлл 2.0 с совершенно другими приоритетами и задачами. Прежний Пауэлл как мог затягивал с ужесточением политики, поддерживая максимально мягкие условия на рынках. После переизбрания Пауэлл 2.0 не нуждается в поддержании штиля на рынках любой ценой, а концентрируется на задаче борьбы с инфляцией. Рейтинг действующего президента падает на фоне рекордной с начала 1980-х инфляции, и это грозит провалом на осенних выборах в Конгресс, в случае чего многие инициативы Демократической партии будут свернуты. Следовательно, давление на ФРС от президентской администрации сейчас огромное, и в инфляцию новый переназначенный Пауэлл вцепится всерьез. Причем основным направлением для давления ФРС может стать сырьевой рынок, как самый очевидный источник инфляции, и вариант сдуть цены на сырьевом рынке для ФРС сейчас едва ли не единственная возможность успеть замедлить рост цен до выборов в ноябре. Выводы относительно российского рынка в случае успехов ФРС в сдувании сырьевых рынков каждый может сделать сам.

Огромный позитив для рынков в расходах.

- 28 января 2022, 17:16

- |

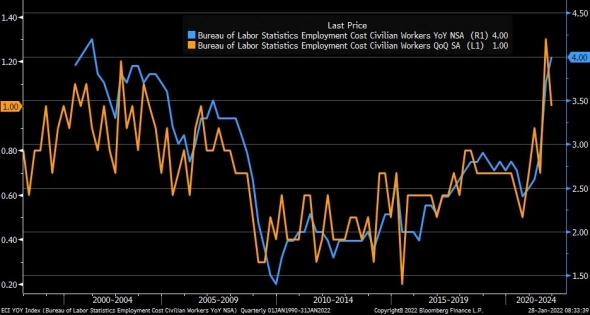

Расходы на оплату труда выросли ниже ожиданий 1% в четвёртом квартале, против прогнозов в 1,2% и показателя третьего квартала в 1,3%

☝🏻 Почему это важные цифры?

👉🏻 На декабрьском заседании глава американского Центробанка назвал рост затрат на занятость главной причиной разворота политики ФРС США.

Рост затрат предприятия компенсируют через повышение цен на конечную продукцию, в итоге страдает конечный потребитель, а инфляция продолжает раскручиваться по спирали. Ранее рост затрат подскочил до рекордного уровня и сегодня предполагалось, что рост продолжится. Учитывая данные ниже прогнозов, то у нас появился повод думать о том, что инфляция в США находится возле пика, но 1% — всё ещё высоко.

Также вышли данные по доходам и расходам в декабре и здесь тоже позитив, так как доходы выросли всего на 0,3% при прогнозе в 0,5% и прошлом показателе в 0,5%. Снижение доходов, также поможет истощить излишние сбережения американцев, так как они всё ещё находятся на высоком уровне.

( Читать дальше )

Что покупать при падении рынка? / Инвестиции в акции / Инвестиционный марафон #25

- 28 января 2022, 12:26

- |

Друзья, всем привет.

Время поста по очередной закупке на падении рынка. Это первый выпуск марафона, в котором я непосредственно ничего не покупал, так как пополнял портфель в течение недели на существенной просадке рынка.

Да, бюджет не большой, и тем не менее я уже превысил месячный план инвестирования. Январь ударил по портфелю значительно (опять же, по моей субъективной оценке) — по данным на сегодня падение составило 4,5%.

Основной фактор падения — это геополитика. Фактических поводов падать у рынка не было. Хочется верить, что вчерашние заверения руководителей министерств всё-таки переключили что-то в мозгах иностранных инвесторов. Рынок сегодня продолжает рост. Мне нравится эта тенденция.

Чем напугала рынки ФРС США? И что теперь?

- 27 января 2022, 00:45

- |

☝🏻 ФРС США подтвердила, что будет повышать процентную ставку начиная с марта, а также ФРС США сообщила о том, что ставка будет расти на каждом заседании. 🤷🏼♂️ Представляете, что если цены на нефть продолжат расти к $100, то повышение ставки будет работать негативно только на финансовых рынках, но не будет работать против роста цен.

🔥 Главное, что я ждал и прозвучало — сокращение баланса. Евген боялся, что американский Центробанк с сокращением баланса будет мусолить нас до лета, но неожиданно выкатил план сокращения баланса. Теперь вам придётся частенько слышать термин — Количественное ужесточение, так как ФРС США перестанет реинвестировать облигации после погашения и тем самым сокращать баланс в $8,9 триллиона. Такое сокращение баланса быстро истощит избыточную ликвидность, через рост доходности по казначейским облигациям, а избыточной ликвидности судя по аукциону обратного РЕПО достаточно $1,6 триллиона.

( Читать дальше )

МВФ жестит в прогнозах. Евген разбирает

- 25 января 2022, 19:03

- |

Мировая экономика, по мнению МВФ, будет страдать в самом начале 2022 года из-за омикрона, кризиса в энергоресурсах, а также от инфляции. МВФ даёт очередной намёк на то, что сейчас основные силы должны быть направлены для противодействия вышеперечисленным проблемам. С оимкроном понятно, что бороться будут теми же неэффективными методами, а с ростом цен на энергоресурсы, Евген не понимает, как будут бороться.

Если рассматривать конкретно развитые страны, то США могут оставаться и дальше смелыми в геополитике. Энергозависимость США относительно диверсифицирована, чего не скажешь о Европе. Учитывая всё геополитическую возню, то Европа будет страдать сильнее всех. Энергетика вносит 1/3 в мировую инфляцию, а нарушение цепочек поставок ещё 1/3 и ситуация с поставками будет осложняться тем, что китайские порты испытывали трудности из-за омикрона + сейчас у них Лунный Новый год и все сотрудники разъедутся, Т О ситуация будет ухудшаться. А значит, инфляция будет расти! А значит, Центробанки будут ужесточать свою монетарную политику, что будет играть против риска!

( Читать дальше )

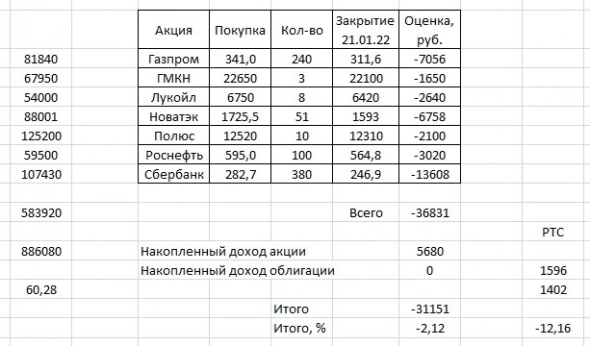

Торгуем по динамической лесенке.

- 24 января 2022, 15:05

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Сделки по акциям (03.01 – 21.01).

Лукойл Sell05.01 6750 8 акций. +1600 рублей. Лукойл Buy05.01 6750 8 акций.

Новатэк Sell12.01 1800 51 акция +4080 рублей.

Новатэк Long12.01 1800 32 акции. Long18.01 1600 19 акций.

Полюс Long17.01 11400 2 акции.

Сбербанк Long14.01 255 110 акций.

Текущие позиции по акциям.

Газпром Long30.12 341,0 240 акций.

ГМКН Long30.12 22650 3 акции.

Лукойл Long05.01 6750 8 акций.

Новатэк Long12.01 1800 32 акции. Long 18.01 1600 19 акций.

Полюс Long30.12 12800 8 акций. Long17.01 11400 2 акции.

Роснефть Long30.12 595,0 100 акций.

Сбербанк Long30.12 294 270 акций. Long14.01 255 110 акций.

Текущая лесенка по акциям.

( Читать дальше )

Динамическая лесенка 2021 год +8,65% годовых.

- 24 января 2022, 15:04

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

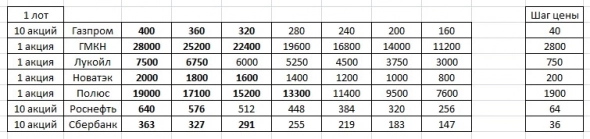

Текущая сетка динамической лесенки (на 30.12.21).

Сделки по акциям.

Газпром Sell30.12 341,0 240 акций. Газпром Long30.12 341,0 240 акций.

ГМКН Sell27.12 22400 1 акция (Long14.12 19600) +2800 рублей.

ГМКН Sell30.12 22650 3 акции. ГМКН Long30.12 22650 3 акции.

Лукойл Sell30.12 6550 8 акций. Лукойл Long30.12 6550 8 акций.

Новатэк Sell30.12 1720 51 акция. Новатэк Long30.12 1720 51 акция.

Полюс Sell30.12 12800 8 акций. Полюс Long30.12 12800 8 акций.

Роснефть Sell30.12 595 100 акций. Роснефть Long30.12 595 100 акций.

Сбербанк Sell30.12 294 270 акций. Сбербанк Long30.12 294 270 акций.

Текущие позиции по акциям.

Газпром Long30.12 341,0 240 акций.

ГМКН Long30.12 22650 3 акции.

Лукойл Long30.12 6550 8 акций.

Новатэк Long30.12 1720 51 акция.

Полюс Long30.12 12800 8 акций.

Роснефть Long30.12 595,0 100 акций.

Сбербанк Long30.12 294 270 акций.

Текущая лесенка по акциям (на 30.12.21).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал