тайминг

Эффект тайминга

- 26 февраля 2020, 08:53

- |

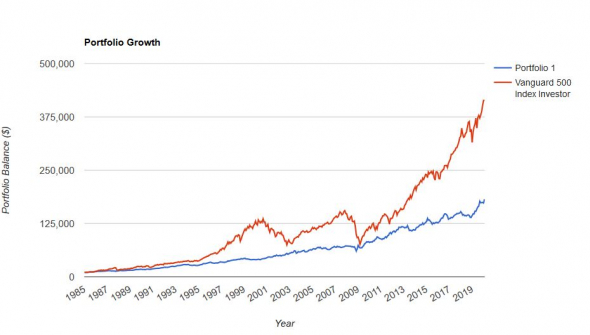

Это сравнение VWESX (Vanguard Long-Term Investment-Grade) с Vanguard 500 Index Investor начиная с 1985 года.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Несколько наблюдений по таймингу. Бесплатно. Биткойн и не только.

- 19 февраля 2020, 16:47

- |

«Рынки всегда повторяются»-гласит известное утверждение, но как и все мемы активно насаждаемые толпе, является полуправдой.

Свойствами любой открытой системы, которая способна к эволюции, является наследственность и изменчивость.

Поэтому, рынки всегда повторяются по разному!

Когда сравниваешь патерны, как правило взгляд стремиться к последнему, но на самом деле, в последний патерн вносятся изменения из предыдущей истории. Как в блокчейне, каждый блок «вяжется» хеш-суммой предыдущего блока.

Когда анализируют график биткойна, многие думают, что будет как вчера. То есть, буквально как вчера или как год назад, в зависимости от рассматриваемого таймфрейма.

Но «подлый маркет» не дремлет, у него свой взгляд на вчера и сегодня. Как правило, изменяется таймфрейм, а не уровни цены.

Например, в конце прошлого года(последний квартал) была устроена «перерисовка графика»-средние и уровни остались планируемыми, но рисунок поменялся, плюс возникла месячная пауза.

( Читать дальше )

Риск-менеджмент - это ваша вторая натура или состояние души

- 15 мая 2018, 21:30

- |

В любой компании Директор по риск-менеджменту или Главный риск-менеджер (CRMO) – зачастую наиболее ненавидимое лицо для других служащих этой компании.

Хотя нет – «ненавидимое» преувеличение. Риск-менеджер — самый непонимаемый человек.

Он постоянно «портит жизнь» всем структурам своими «придирками» и требованиями соблюдения регламента по рискам. Зачастую даже генеральный директор не в восторге от своего риск-менеджера. И все это легко объяснимо.

Тогда начнем со следующей фразы, вкратце уже прозвучавшей:

«В любой компании риск-менеджер самое странное и ненавидимое другими людьми должностное лицо. 364 дня в году его придирки «портят жизнь» прочим сотрудникам компании, включая дирекцию, но 1 раз в год настает тот день, когда его «придирки» спасают всю компанию, если риски-таки соблюдались до этого. Однако бывает, что год за годом такого «чудесного» дня не происходит. Это самое плохое состояние для компании. Это значит она удачно попала в некий новый тренд. Риск-менеджмент забывается, риск-менеджер становится мешающимся под ногами должностным лицом. Однако прелесть «чудесного» дня в том, что он все равно настанет. И тогда компания, забывшая о риск-менеджменте оказывается на свалке истории».

( Читать дальше )

Время для активной торговли(тайминг)

- 30 марта 2018, 13:59

- |

Часто поступает вопрос о том, когда лучше торговать. Получая этот вопрос понимаю, что старые видео на моём канале никто не смотрит, еще в 2016 году был ролик про тайминг - https://www.youtube.com/watch?v=IY7jGfp8eHE

Решил собрать небольшую статистику, чтобы еще раз вам об этом рассказать! Берем любые инструменты и выделяем, три периода времени 10.00-13.00, 13.00-15.00, 16.00-18.45(для российских акций) и выясняется, что самые активные фазы движения это утро и вечер, причем утро даже чаще, чем вечер!

Я взял 3 акции — Сбербанк, Лукойл, Аэрофлот, проанализировал 60 торговых дней и получилось следующее!

Лидирует по волатильности утро и в 67% случае это самое активное время для внутридневной и скальперской торговли!

На втором месте вечер и 25% торговых дней это самое активное время!

И самая «тухлая часть дня» это обеденное время и волатильность высокая всего-лишь в 8% случаев.

( Читать дальше )

Ваше среднее время удержания позиции

- 19 июля 2017, 11:54

- |

Ваше среднее время удержания позиции

Точки покупок для инвестора в долгосрок.

- 18 января 2017, 12:35

- |

После долгих метаний и экспериментов я потихоньку пришел к 3 простым вещам — индекс, портфель, ребалансировка.

1. Индекс — нечего пытаться его обогнать и лудоманить со стаками. (Правда в малом портфеле еще пытаюсь это делать с етфами отраслей/стран/размеров). Но чувствую что скоро подобью статистику и плюну, оставив только SPY/MDY/IWM.

2. Портфель решает. Когда у меня абсолютно не кореллирующие активы то любые маркет крэши выхывают только сонное зевание. Например сейчас у меня: индекс, трежерис, золото, нефть, палладий, литий, некоторые ЕМ страны.

Конечно мой портфель не скачет на +1..3% в день, но и не валится на -1..5%.

3. Ребалансировка. Про нее как нить в другой раз, тоже есть идейка. Но смысл 1, максимум 2 раза в год.

Но пост не о том. Меня регулярно мучает вопрос — как покупать в портфель (из доходов реал биза), чтобы не переплатить и оптимально войти.

И пока пришел к наблюдению (за 2+ года) что покупать надо на ПАНИКАХ, и точно не на оптимизме! Каждый год рынок дает возможность для 2-3 покупок в год. И это логично, с точки зрения комиссий. Чтобы не платить малую комиссию дешевле покупать 3 раза в год, а не 12 (я не в ИБ и не смогу туда зайти по своим причинам).

Как результат построил такую системку, посмотрим как проявит себя дальше. Пока удалось только хорошо вскочить на трампралли.

( Читать дальше )

Нефть (CL). Почему иногда надо брать позу с утра? Как это делать?

- 06 мая 2016, 09:49

- |

Сегодня хочу представить одну плоскость с которой можно анализировать поведение цены.

На CME есть две основные сессии. Почему-то принято считать, что азиатская\европейская менее подходит для торговли и дает меньше шансов заработать. Не спорю, что есть свои проблемы — расширенный спред и тонкий рынок (малообъемный). Но можно ли заработать?

Итак, я надеюсь, что пример будет удачным и получится четко выйти по времени\профиту, но тут барин — рынок и с ним спорить бесполезно.

Идея — интересные проторговки (флет с последовательным движением) по уровням максимального объема контракта и прошлой недели, которые мы вчера так и не прошли. Следить буду за позиционированием уровня 44,32 (максимальный объем этой недели) и решать оставлять сделку либо же закрываться пораньше.

Стоп с утра ставлю чуть больше — от 15 до 20 центов на нефти.

( Читать дальше )

Как разогнать 800 % за пару часов. И обратно.

- 23 октября 2015, 14:50

- |

Как разогнать 800 % за пару часов. И обратно.

Отдаленно напоминает историю: «Вокруг света за 80 дней».

Когда народ заказывает магию, то непременно требует разоблачений. А то за что деньги платить?

Однако эта история не придумана, а сурова, как обыденная рыночная реальность.

Очень многие на российском рынке в принципе не понимают, как можно зарабатывать космические проценты буквально из воздуха, когда все трудолюбы корячатся за мифические даже доли процента, выцарапывая из сложного громоздкого рынка по крохам, а не подбрасывают вал денежной халявы — легко и стабильно. Нисколько не умаляю ваших достойных заслуг, просто предлагаю обратить внимание на иные возможности, которые пусть не валяются под ногами, но все равно существуют.

* Так как статья претендует на профессиональный подход, то минимум жидкости (воды), максимум фактов.

( Читать дальше )

Время держания позиции,тайминг

- 24 июня 2015, 15:16

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал