сбербанк

СД Мосбиржи рекомендовал выплатить дивиденд за 2022, он ниже ожиданий аналитиков

- 12 марта 2023, 10:33

- |

🏦 Московская биржа предварительно определилась с дивидендами — 4,84₽ на одну акцию. Общая сумма дивидендных выплат может составить почти 11,018₽ млрд, напомню, что чистая прибыль за 2022 год составила — 36,3₽ млрд (увеличилась на 29,2% по сравнению с прошлым годом). Как вы понимаете мощные результаты по годовому отчёту Мосбиржи подогрели интерес частного инвестора, который ожидал более щедрых выплат от данного эмитента, конечно, ещё ориентируясь на рекомендации аналитиков, которые «рассказывали» про ~8-12% див.доходности (Мосбиржа может заплатить 30% чистой прибыли, а согласно действующей дивидендной политике должна была выплатить 60%). Учитывая цену акций Мосбиржи 117₽ (котировки обвалились на 5%), дивидендная доходность составит ~4,1%.

На этом фоне Мосбиржа приостанавливает действие дивидендной политики — Frank Media. Биржа планирует представить новую дивидендную политику до конца третьего квартала 2023 года. За 2017–2020 годы торговая площадка выплачивала дивиденды, исходя из расчёта 85–89% чистой прибыли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Видео прогноза по Сбербанку

- 11 марта 2023, 15:37

- |

Видео прогноза по Сбербанку от 14.08.22 с обзором результатов волнового теханализа, по методу Глена Нили

⏯️#Сбербанк #Сбер #Волновойанализ #Волновой Анализ #Волныэллиота #Эллиот

Я понял почему большинство людей сливают всё

- 11 марта 2023, 12:52

- |

Сбер не обладает каким-либо достоинствам в сравнении с банками РФ из топ-20, а лишь уступает во всем. Увидел, что многие довольно причмокивают и кормят Сбер не пойми зачем. При этом ещё и говорят про мифическую надёжность, когда он киданул вкладчиков с самым большим размахом в истории РФ.

Теперь мне понятно, кто разбрасывает деньги, кормит бесполезных Маринок в Сбере. Покупает на хаях Газпром, потому что он надёжный и не обманет. Покупает на хаях Мосбиржу и надеятся на жирные дивиденды, не обманут же. С людьми что-то не так. А ведь это ещё трейдерский ресурс, тут как бы должны знать азы экономики. Смешно и грустно.

Мне одному кажется, что Тинек запустил на смарт-лаб ботоферму?

- 11 марта 2023, 12:41

- |

Сам не против красивого пиара. Однако, давайте определим основные функции банка и брокера.

Функция банка:

1 Брать деньги в долг(вклады), давать деньги в долг(кредиты):

Зашел на банки ру, на подбор вкладов, рассортировал по доходу clck.ru/33jpk6

Возможно в таблице есть Тинькофф, однако в таком случае, он не влез в таблицу.

По накопительным счетам, та же ситуация, на первых местах ПСБ, TKБ, ВТБ, Сбер.

По стоимости обслуживания кредиток(по убыванию), Тинек на 7 месте(это фиговенькое место). По кэшбеку примерно там же.

Основная функция брокера — давать доступ к рынку. У тинька и с этим проблемы. Приложение, терминал, ломаются. Сайт малоюзабельный. Функции закрытия позиций по телефону, при ахтунгах, нет. Если что-то сломалось, вы не сможете закрыть позицию и будете уныло ждать пока не заработет приложение.

API - знаю много беженцев, которые ушли с него из-за, критично низкой, скорости выставления заявок. Судя по отзывам проблема не в самом API, а в тормозном ядре.

( Читать дальше )

Решена проблема прогнозирования будущих цен акций (прямо можно сказать случилося - СЕНСАЦИЯ)

- 11 марта 2023, 11:06

- |

вот-с… значится шел-шел по бесконечным дорогам интернета и бах… нашел...

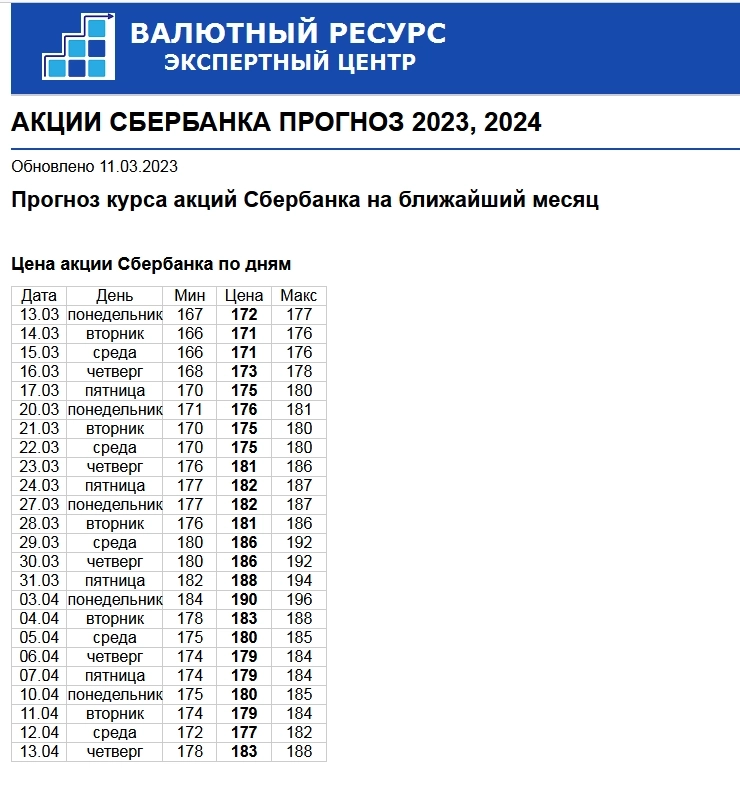

тепереча каждый при сильном желании может знать, когда покупать акции сбербанка, а когда продавать....

конец страданиям юных трейдеров и полный писец инфоциганам...

сам в понедельник буду скидывать акции по цене 177 руплей…

СБЕРБАНК - вчера, сегодня, завтра

- 11 марта 2023, 10:47

- |

Показалась весьма любопытной дайджест-подборка на эту тему в телеграм-каналах.

Мнений много разных, но выводы и инвестиционные решения нужно принимать каждому персонально.

Не забывайте, что покупка любых ценных бумаг это ваши личные риски и вероятность получения дохода.

Далее только ссылки.

ТЕЛЕГРАМ

«Опубликованной отчетности Сбера рады не все. При всех якобы отличных цифрах господин Греф, как он это любит, спрятал косяки в чащобе из бубубу-реляций. А еще не будем забывать, что все нынешние прибыли Сбера – они за наш счёт. Туда вошли внезапно обнаруженные клиентами комиссии за платежи по СБП, взметнувшаяся стоимость кредитов, скрытые штрафы и все эти разрекламированные премиальные формы взаимодействия с банком. На деле же все разбивается о совдеповскую сущность команды Грефа и заканчивается сливанием персданных самых доверчивых пользователей Германа Оскаровича.

( Читать дальше )

Кто в здравом уме пользуется Сбером?

- 11 марта 2023, 07:36

- |

Низкие проценты по вкладам, огромные проценты за кредиты, нет нормального кэшбэка, а бесполезные спасибки.

Почему люди так глупы, что пользуются этим хламом?

Сбер впервые раскрыл отчетность по МСФО

- 10 марта 2023, 19:28

- |

Впервые с 2021 года Сбер отчитался по МСФО. Отчет превзошел наши прогнозы главным образом потому, что расходы на резервы оказались ниже ожиданий. Мы позитивно смотрим на акции Сбербанка и считаем, что коррекция цен (>5-10%) с текущих уровней может создавать привлекательные точки для покупки.

Чистая прибыль Сбера за 2022 год составила 270,5 млрд руб., что было выше нашей последней оценки на уровне 236 млрд руб. Расходы на резервы оказались ниже наших ожиданий. Мы полагаем, что это связано с распределением их в другие статьи расходов и валютной переоценкой. Мы закладывали стоимость риска на уровне 4,3% до последней переоценки. Опубликованные по РПБУ результаты указывали на 3,7% CoR, а МСФО — на 1,9%. При этом обесценение активов и создание прочих резервов выросло в 5,3 раза, до 224,5 млрд руб. в МСФО, что, как мы полагаем, и стало основной причиной расхождения, помимо позитивного влияния валютной переоценки.

Прогнозы руководства на 2023 год позитивные.

Оценка Сбера по росту ВВП — около 0% (мы закладываем в прогноз спад на 1,5%). По нашей оценке, CoR в сценарии нулевого роста ВВП в 2023 году может составить ~0,6-0,7% (текущий прогноз равен 1,9%).

( Читать дальше )

Интересно 7 рублей дивидендов Сбера будут тоже негативом для рынка?

- 10 марта 2023, 18:51

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал