сбербанк

Финансовые результаты Сбербанка за 11 мес. 2023 г. по РСБУ. Когда откупать акции?

- 12 декабря 2023, 20:34

- |

Сбер отчитался о финансовых результатах за 11 мес. 2023 г. по РСБУ. Банк продолжает демонстрировать рост финансовых показателей.

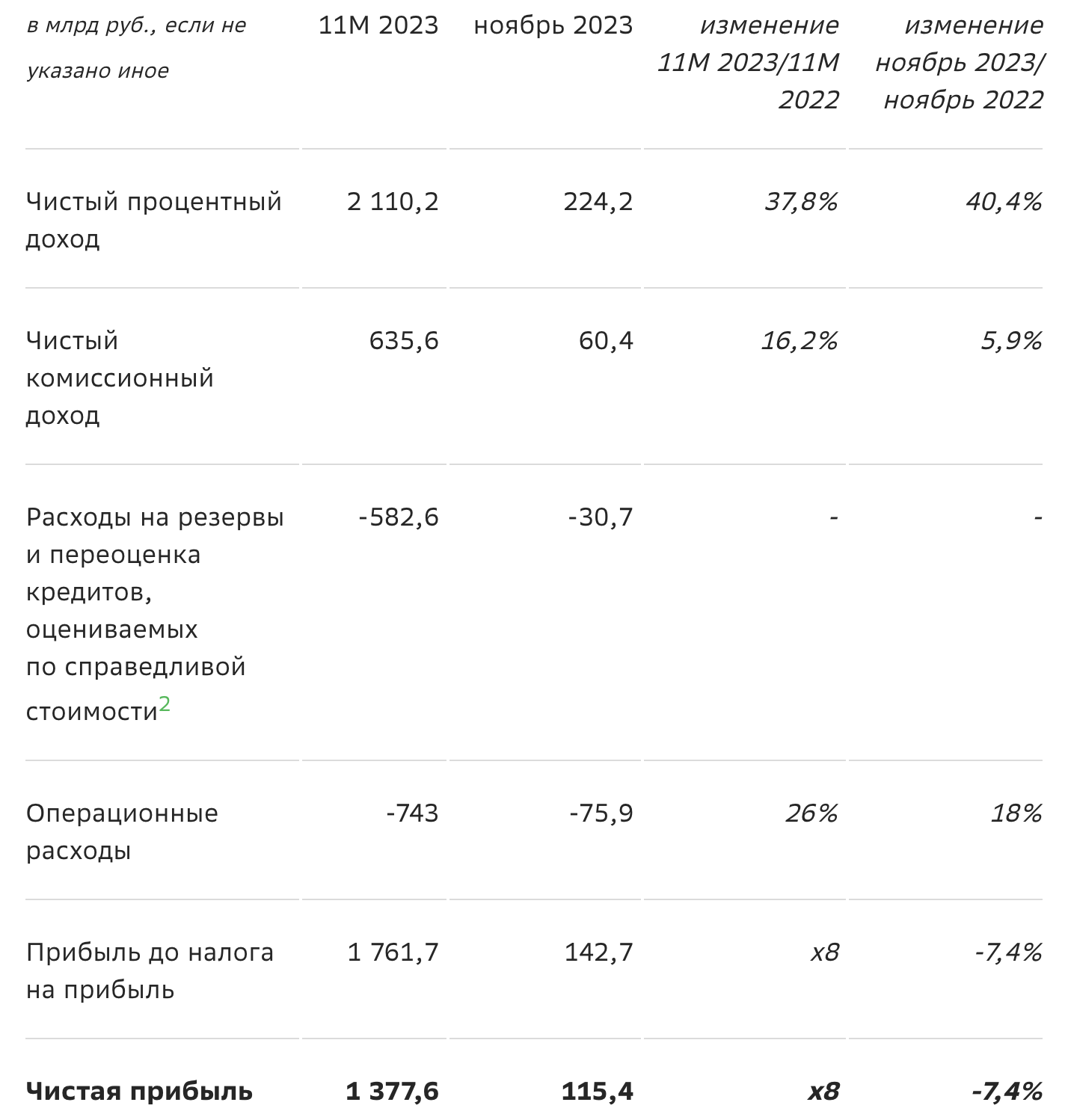

— Чистый процентный доход: 2 110,2 млрд руб. (+40,4% г/г)

— Чистый комиссионный доход: 635,6 млрд руб. (+16,2% г/г)

— Чистая прибыль: 1 377,6 млрд руб. (+ х8 г/г)

Увеличение доходов Сбера год к году обусловлено ростом бизнеса в текущем году, а также эффектом низкой базы прошлого года. При этом, в ноябре чистый процентный доход вырос почти на 40,4% по сравнению с ноябрём 2022 г. и составил 224,2 млрд руб.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за январь-ноябрь составили 582,6 млрд руб. В ноябре в связи с прогнозируемым замедлением выдач ипотечных кредитов на фоне роста процентных ставок Сбер создал резервов по кредитам на финансирование жилищного строительства в размере 43 млрд руб.

В результате, чистая прибыль за ноябрь 2023 г. снизилась на 7,4% – до 115,4 млрд руб. Чистая прибыль Сбера за 11 мес. 2023 г. составила 1 378 млрд руб. при ROE в 25%. Таким образом, банк уже заработал на дивиденды 32 руб. на акцию.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Прибыльная сделка по фьючерсу на Сбер

- 12 декабря 2023, 20:09

- |

Гонка нейросетей. Как Microsoft, Google, Маск, Яндекс и Сбер соревнуются за будущее

- 12 декабря 2023, 18:56

- |

В этом году бум нейронок. Как я писал в недавнем обзоре на книгу «Как учится машина» одного из пионеров машинного обучения, это направление в аналитике данных существует многие десятилетия. Но именно в этом году появились прорывные продукты на основе нейросетей, которые стали доступны массам и резко ускорили гонку в разработке искусственного интеллекта.

По данным поиска Яндекса, с начала 2022 года интерес к нейросетям вырос больше чем в 15 раз. Сейчас слово «нейросеть» встречается в запросах примерно так же часто, как «фитнес», «психолог» или «пиво».

После взрывного роста пользователей Chat GPT 4 во многих технологических компаниях был буквально объявлен режим мобилизации для разработки конкурирующих технологий. Я сам видел, какой переполох был в Яндексе.

Кто побеждает в мире?

Chat GPT, самая популярная нейронка, уже научился работать не только с текстами, данными, кодом, но и с голосом, и видео. Правда, внутри компании корпоративный кризис. Основателя Сэма Альтмана то выгоняют, то зовут обратно.

( Читать дальше )

📰Сбербанк Решения совета директоров

- 12 декабря 2023, 18:56

- |

2.1 Сведения о кворуме заседания Наблюдательного совета эмитента и результатах голосования по вопросам о принятии решений. Кворум по вопросу повестки имелся. В заседании приняло участие более половины от числа избранных членов Наблюдательного совета ПАО Сбербанк....

( Читать дальше )

📰Сбербанк Проведение заседания совета директоров и его повестка дня

- 12 декабря 2023, 18:48

- |

2.1 Дата принятия Председателем Наблюдательного совета решения о проведении заседания Наблюдательного совета. 11.12.2023

2.2 Дата проведения заседания Наблюдательного совета. 12.12.2023

2.3 Повестка дня заседания Наблюдательного совета:

1....

( Читать дальше )

RAZB0RKA отчета СБЕР по РСБУ Ноябрь'23. Капитал стал еще важнее

- 12 декабря 2023, 18:31

- |

В разборке результатов Августа я задался вопросом на который большинство не обращали внимание

( Читать дальше )

Все, что нужно знать в моменте по Сбербанку.

- 12 декабря 2023, 18:01

- |

Учитывая целевой уровень рентабельности капитала, по Сберу от текущего ценового диапазона я ожидаю совокупный возврат (дивиденды+рост курсовой стоимости) в размере 22-25 % годовых. Очень мало историй с сопоставимым гипотетическим возвратом и столь предсказуемым треком.

Здесь имеем дело с понятной аллокацией капитала. Если обеспечат ROE 22+% — смогут платить половину прибыли (подняли планку в достаточности капитала), а вторую часть капитализировать в рост, что будет приводить к увеличению чистой прибыли. Сбербанк – один из лучших генераторов прибыли. Подобную рентабельность капитала они могут демонстрировать и при COR 1-1.2 % (год без серьёзных потрясений). Это немыслимо для условного ВТБ (без переоценок).

( Читать дальше )

❗️СБЕР - результаты за 11 месяцев❗️

- 12 декабря 2023, 15:41

- |

Зеленый гигант отчитался за 11 месяцев 2023г по РПБУ, не будем нарушать традиции и рассмотрим результаты!

▪️Чистый процентный доход за 11 месяцев вырос на 37,8% г/г до 2110,2 млрд рублей. За ноябрь ЧПД вырос на 4,3% относительно прошлого месяца до 224,2 млрд руб.

▪️Чистый комиссионный доход за 11месяцев вырос на 16,2% до 635,6 млрд руб. и в ноябре составил 60,4 млрд руб., что сопоставимо с результатами прошлого месяца.

▪️Операционные расходы в ноябре составили 75,9 млрд рублей, что на 4,2% меньше прошлого месяца.

▪️Чистая прибыль в ноябре составила 115,4 млрд рублей, что на 13,2% ниже, чем в сентябре. За 11 месяцев 2023г чистая прибыль составила 1377,6 млрд рублей.

Высокая ключевая ставка уже потихоньку начинает сказываться на снижении кредитования:

▫️Корпоративный кредитный портфель в ноябре вырос всего на 0,7% (в октябре +0,9%, в сентябре +2,8%)

▫️Розничный кредитный портфель в ноябре вырос на 2,5% (в октябре +2,7%, в сентябре +3,6%)

▫️Ипотечные кредиты в ноябре составили 451 млрд руб. (в октябре — 475 млрд руб., в сентябре — 564 млрд руб.)

( Читать дальше )

Премия за риск инвестирования в российские акции выросла до 10–12% — Атон

- 12 декабря 2023, 10:09

- |

Исторически она составляет 6–8%, однако после начала СВО инвесторы стали закладывать более высокие премии на фоне повышения геополитических рисков. По нашим оценкам, текущие премии за риск инвестирования в российские акции составляют 10–12%, а с учетом безрисковой ставки требуемая инвесторами норма доходности инвестиций в российские акции составляет более 20%. Мы допускаем, что в случае снижения геополитических рисков и хороших макроэкономических показателей эти ставки могут постепенно начать возвращаться к своим историческим значениям, что, в свою очередь, станет поддержкой для котировок акций

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал