самолет

ЦИАН сообщил о рекордном падении цен на новостройки в Москве

- 08 ноября 2022, 14:56

- |

До этого снижение цен в обеих локациях наблюдалось в июле, но тогда оно не превышало 1% в месячном выражении. Снижение цен больше чем на 1% за месяц в Москве в предыдущий раз отмечалось в сентябре 2019 года (-1,4%), в Московской области — в феврале 2021-го (-1,2%).

Снижение цен на новостройки произошло на фоне падения спроса. Застройщики в такой ситуации стали активно предоставлять скидки и устанавливать более низкие цены в новых корпусах, пояснили аналитики. По их подсчетам, средняя цена «квадрата» в лотах, вышедших в продажу в октябре, на 1,7% ниже, чем в новинках сентября.

realty.rbc.ru/news/636a2e219a794741e7fec8af

- комментировать

- ★1

- Комментарии ( 3 )

За год объем предложения квартир вырос на 30-50%. У застройщиков снижается норма прибыли.

- 08 ноября 2022, 09:09

- |

В Москве и Подмосковье предложение = 96,9 тыс квартир, +36%г/г. Объем к продаже может составлять 4,2 млн м2.

Рост времени экспозиции вынуждает застройщиков снижать уровень цен

https://www.kommersant.ru/doc/5652421

У клиентов Самолета кончились деньги

- 04 ноября 2022, 04:09

- |

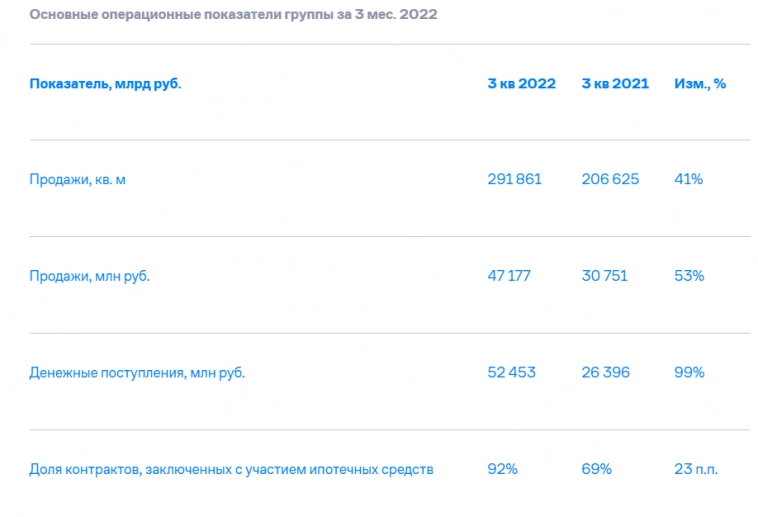

Компания выпустила операционный отчет за 3-ий квартал. Продажи выросли на 53% в деньгах до 47,2 млрд рублей — это больше чем продали в ажиотажном 1-ом квартале этого года.

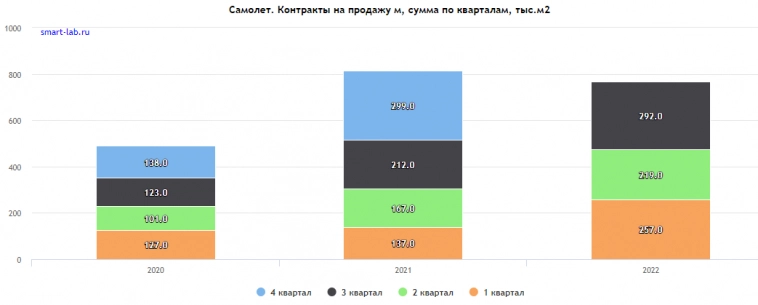

За 9 месяцев продали почти столько же метров сколько за весь 2021 год.

( Читать дальше )

ГК Самолет опубликовала сильные операционные результаты за 3 квартал - Синара

- 03 ноября 2022, 13:11

- |

продажи в абсолютном выражении выросли на 41% г/г, на 53% г/г — в денежном;

средняя цена квадратного метра увеличилась на 9% г/г;

( Читать дальше )

🏗️ Самолет (SMLT) - обзор операционных результатов компании за 9м 2022г

- 03 ноября 2022, 09:58

- |

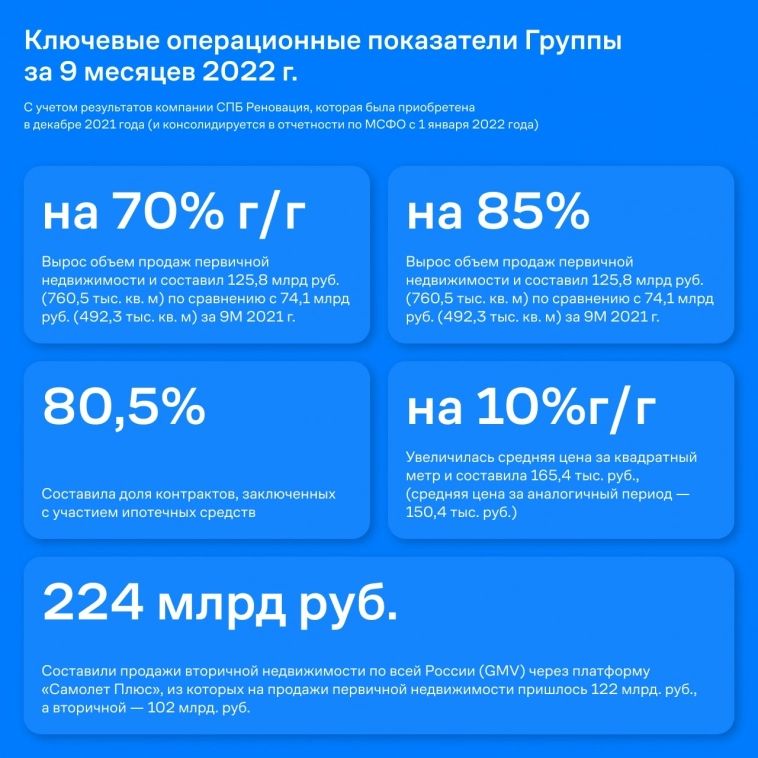

▫️Продажи 9мес2022: 125,8 млрд р (+70% г/г)

▫️Денежные поступлении 9мес2022: 127,8 млрд р (+85% г/г)

▫️fwd P/E 2022: 11

▫️P/B: 9

▫️fwd дивиденд 2022:5%

Все обзоры: t.me/taurenin/651

👉 Темпы роста все ещё остаются высокими г/г, однако, как и ожидалось, продолжается замедление. Темпы роста продаж незначительно, но замедлились относительно июня2022. Тенденция почти гарантированно продолжится и в 4кв2022. Средняя цена за реализованный м2 увеличилась на 9% г/г, а объём

( Читать дальше )

Идея роста в акциях Самолета сохраняется - Промсвязьбанк

- 02 ноября 2022, 19:26

- |

Девелопер «Самолет» в 3 квартале 2022 года увеличил продажи первичной недвижимости в натуральном выражении на 41% по сравнению с аналогичным периодом прошлого года, до 291,91 тыс. кв. м. Как сообщила компания, объем продаж в стоимостном выражении вырос на 53% — до 47,18 млрд рублей. Средняя цена составила 161,6 тыс. рублей за кв. м, увеличившись на 9% относительно аналогичного периода годом ранее. Денежные поступления удвоились по сравнению с данными годичной давности и достигли 52,5 млрд рублей. Доля контрактов, заключенных с участием ипотечных средств, повысилась до 92% с 69% годом ранее.

Динамика продаж в натуральном выражении ускорилась по сравнению со 2 кварталом 2022 года (+31% г/г). Поддержку оказало снижение льготной ипотечной ставки до 7% летом. «Самолет» выделяется среди конкурентов, поскольку предлагает потенциальным покупателям современное решение жилищного вопроса: готовые квартиры в массовом сегменте с отделкой и мебелью, ипотечную ставку 0,01% на объекты девелопера. Это позволяет компании демонстрировать высокие темпы роста продаж. Таким образом, идея роста в акциях «Самолета» сохраняется.Лящук Владимир

«Промсвязьбанк»

Результаты Самолета за 9М 2022: уверенный рост, экспансия в регионы и развитие цифрового направления

- 02 ноября 2022, 15:01

- |

Продолжаем следить за Самолетом. Недавно писали о запуске цифрового банка и собственных ЗПИФах. Сегодня компания раскрыла операционные результаты за 9М и 3кв 2022 и скоро придет поговорить к нам в эфир (оставляйте свои вопросы в комментариях). Коротко выводы следующие – компания продолжает демонстрировать сильный рост, приоритеты с точки зрения географической экспансии, развития платформы «Самолет Плюс» и движения в сторону проптек в силе.

Ключевые цифры за 9М 2022:

— Продажи первичной недвижимости выросли на 70% г/г до 125,8 млрд руб.

— Величина денежных поступлений выросла на 85%.

— Компания продолжает наращивать продажи вторичной недвижимости через платформу «Самолет Плюс» — по итогам 9М 2022 составили 224 млрд руб.

В 3 кв 2022 цифры следующие:

— Объем продаж первичной невидимости +53% г/г до 47,2 млрд руб.

— Величина денежных поступлений удвоилась г/г и составила 52,5 млрд руб.

( Читать дальше )

Самолет увеличил денежные поступления на 85 процентов

- 02 ноября 2022, 11:14

- |

Объем продаж застройщиком первичной недвижимости вырос за три квартала на 70% — до 125,8 миллиарда рублей. В физическом выражении продажи увеличились на 54% — до 760,6 тысячи квадратных метров

Средняя цена за квадратный метр проданной на протяжении девяти месяцев недвижимости составила 165,4 тысячи рублей, прибавив год к году 10%.

Девелоперская группа Самолет работает в Москве, Подмосковье, Петербурге, Ленинградской и Тюменской областях. Основные акционеры компании — Михаил Кенин и Павел Голубков.

Хуснуллин: Ввод жилья в РФ за 10 месяцев увеличился на 16,7%, до 84,36 млн кв. м

- 02 ноября 2022, 10:22

- |

Собрали с регионов оперативные данные по вводу жилья. На 1 ноября прирост в жилищном строительстве у нас составил 16,7 % в сравнении с аналогичным периодом прошлого года.

Несмотря на все сложности, с которыми приходится сталкиваться за десять месяцев в стране ввели 84,36 млн кв. м жилья. Уверенно идем с опережением прошлого года!

Россиянам стало сложнее получить ипотеку с минимальным взносом — у людей без накоплений сокращаются шансы получить заем на покупку жилья

- 02 ноября 2022, 10:02

- |

В апреле–июне количество случаев, когда заемщики пользовались потребкредитом в качестве первоначального взноса для ипотеки, составило всего 5 тыс., что в более чем шесть раз меньше, чем в конце 2021-го, следует из данных бюро кредитных историй (БКИ), проанализированных Центробанком (ЦБ). Снижение наблюдается и в доле таких случаев. В последнем квартале 2021-го года их было более 6%, а во II квартале 2022-го — менее 4%.

Регулятор объяснил это тем, что банки ужесточили политику по выдаче кредитов. Если отбросить программы застройщиков по покупке жилья под ставку «около нуля», то для покупателей недвижимости с минимальным первоначальным взносом покупка жилья стала менее доступной.

iz.ru/1419604/2022-11-02/rossiianam-stalo-slozhnee-poluchit-ipoteku-s-minimalnym-vznosom

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал