рынок долга

Объем облигаций коллекторов вырос на 36% г/г, до ₽10,05 млрд в 2025 году, но крупнейшие игроки сокращают заимствования из-за высоких ставок — Ъ

- 11 декабря 2025, 08:36

- |

В 2025 году коллекторские агентства заметно активизировались на публичном долговом рынке: объем выпусков облигаций достиг 10,05 млрд руб., что на 36% больше, чем за весь 2024 год (7,4 млрд руб.). Основной драйвер роста — дебютанты, тогда как лидер рынка, ПКБ, напротив, снизил размещения с 6 млрд до 3 млрд руб.

ПКБ объясняет сокращение тем, что почти половину фондирования компания привлекла в 2025 году через банковские кредиты, поскольку на рынке облигаций инвесторы требуют фиксировать высокие ставки на длительный срок, что бизнес считает невыгодным. В условиях снижения ключевой ставки выход с плавающим купоном становится еще более сложным.

Другие крупные участники повели себя иначе. ID Collect увеличил объем размещений с 800 млн до 4 млрд руб. и расширил долю облигаций в структуре заемных средств до 45%. Компания направляет привлеченные средства на покупку портфелей просроченной задолженности банков, МФО и юрлиц.

Однако главным источником прироста стали новые эмитенты: «Юридическая служба взыскания» (ЮСВ), «Бустер.Ру», «Интел Коллект», «Защита онлайн», «Финэква». По словам экспертов, коллекторы стремятся диверсифицировать источники фондирования на фоне роста рынка цессий примерно на 10% в год и удорожания портфелей.

( Читать дальше )

- комментировать

- 196

- Комментарии ( 0 )

НРД впервые восстанавливает погашенные облигации: этому способствовало завершение многолетнего разбирательства в отношении долга Финанс-Авиа, которое завершилось в пользу миноритариев — Ъ

- 08 декабря 2025, 07:11

- |

На российском долговом рынке возник прецедент: Национальный расчётный депозитарий заявил о готовности восстановить облигации «Финанс-Авиа», погашенные ещё в 2019 году. Основанием стало решение Девятого арбитражного апелляционного суда от 11 ноября 2025 года, признание недействительности соглашений о реструктуризации и требование восстановить списанные бумаги. Эксперты подтверждают, что это первый подобный случай в России.

Конфликт начался после того, как миноритарии не согласились с реструктуризацией и отсрочкой погашения на 35 лет, подав коллективный иск. Суд установил, что ключевые решения ОСВО принимались владельцами облигаций, аффилированными с эмитентом, что нарушило права миноритариев. Несмотря на признание новации ничтожной ещё в 2024 году, суды долго отказывали в применении последствий — то есть в фактическом восстановлении бумаг на счетах.

Миноритарии добились восстановления только спустя два года. Однако вернуть облигации смогут лишь инвесторы, не получавшие выплаты по новации в 2019–2020 годах. Эти бумаги необходимы для предъявления прямого требования гаранту — авиакомпании «Ютэйр».

( Читать дальше )

Растущая стоимость золота и сложная ситуация с банковским кредитованием усиливают интерес инвесторов к высокодоходным облигациям ломбардов, МФО и коллекторских агентств — Ведомости

- 20 ноября 2025, 09:53

- |

Растущая стоимость золота и сложная ситуация с банковским кредитованием усиливают интерес инвесторов к высокодоходным облигациям (ВДО) ломбардов, МФО и коллекторских агентств. Как отмечает «Юнисервис капитал», рынок биржевых ломбардов в России пока только формируется, но уже демонстрирует потенциал для расширения.

Сегодня среди ломбардов на бирже представлены два выпуска «СКС Ломбарда» — на 100 млн руб. со ставкой 28,5% и на 250 млн руб. под 27%. Оба предназначены для квалифицированных инвесторов. Другие крупные игроки, такие как МГКЛ, присутствуют на рынке с объемом почти 4 млрд руб., но фактически их бизнес сосредоточен на торговле золотом, что делает их ближе к золотодобывающим компаниям, а не классическим ломбардам.

Коллекторские агентства формируют более активный сегмент ВДО. «ПКБ», «Айди коллект», «Агентство судебного взыскания» и другие регулярно размещают облигации объемом от десятков до сотен миллионов рублей с доходностью 20–28% годовых. Сектор растёт благодаря высокой маржинальности и более мягкому регулированию в сравнении с банками и МФО.

( Читать дальше )

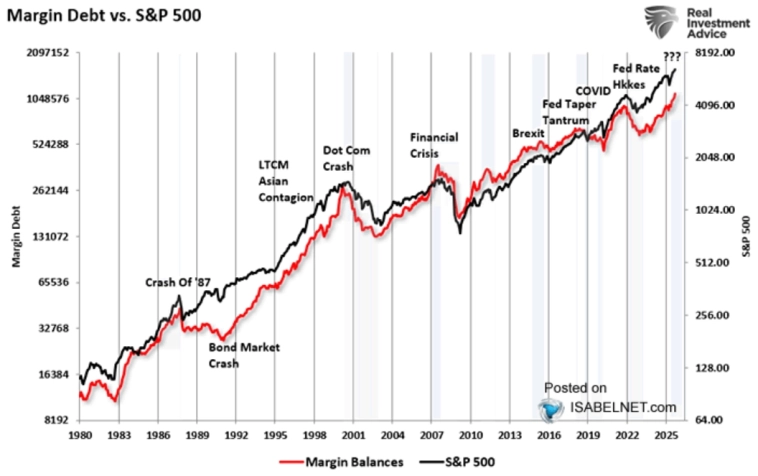

📌 Американский рынок: рост на плече и тень глубокой коррекции

- 16 ноября 2025, 15:46

- |

📈 Плечо снова растёт — и быстрее рынка

По итогам месяца объём маржинального долга на биржах США увеличился ещё на $57 млрд, достигнув нового исторического максимума — $1.184 трлн.

Но самое важное — не абсолютные значения, а структура этого роста.

В 2025 году зависимость динамики индекса S&P 500 от маржинального долга усилилась до уровня, который сложно игнорировать: фактически, каждая новая волна роста индекса сопровождается аналогичным всплеском кредитного плеча.

Это означает, что рынок поднимается не на базе фундаментального спроса, а на заёмных деньгах, что всегда увеличивает вероятность масштабных обвалов.

⚠️ Свободный кэш не растёт — а плечо на максимуме

Особенно опасная часть — это состояние маржинальных счетов.

Свободные остатки — тот самый «воздушный мешок безопасности», который инвесторы обычно держат для страховки — остались на прежнем уровне.

В то время как маржинальный долг вырос, соотношение долг / свободный кэш достигло нового исторического значения:

( Читать дальше )

Объем продаж банковских долгов в III кв 2025 года упал на 11% кв/кв — до ₽95,5 млрд, но их цена выросла в полтора раза — рынок цессии переживает структурные изменения — Ъ

- 17 октября 2025, 07:30

- |

В третьем квартале 2025 года объем предложенных к продаже банками долгов снизился на 11% по сравнению со вторым кварталом — до 95,5 млрд рублей, следует из исследования НАПКА и Debex. При этом 87% долгов были выкуплены, а средняя цена по закрытым сделкам выросла с 4,7% до 7,4% от суммы долга, вернувшись к уровню 2024 года.

По словам экспертов, такая динамика нехарактерна для сезона — обычно осень является пиком активности на рынке цессии. Однако в 2025 году банки ограничили риск-аппетиты и сократили темпы кредитования, что уменьшило объем просроченных портфелей, доступных для продажи. Снижение предложения совпало с ростом интереса инвесторов к долговым активам, что спровоцировало повышение цен.

Рост средней цены объясняется несколькими факторами: улучшением качества портфелей, увеличением доли досудебных кейсов и повышением прозрачности договоров — в частности, указанием ИНН заемщиков. Кроме того, банки стали дробить портфели на мелкие лоты объемом до 150–200 млн рублей, чтобы привлечь больше участников. Это усилило конкуренцию между небольшими коллекторами, готовыми платить выше справедливой цены.

( Читать дальше )

ДрайвКлик-банк, дочерняя структура Сбербанка, реализовал на аукционе Рынок долгов крупнейший в России портфель просроченных автокредитов номиналом ₽9 млрд — Ъ

- 15 октября 2025, 08:04

- |

ДрайвКлик-банк, дочерняя структура Сбербанка, реализовал на аукционе «Рынок долгов» крупнейший в России портфель просроченных автокредитов номиналом 9 млрд руб… По данным источников, задолженность была продана по цене около 9% от номинала — примерно за 800 млн руб.

Портфель включал пять лотов: четыре примерно равного объема и один — без обеспечения, образовавшийся после реализации залогов. Сделка состоялась в августе 2025 года, а передача долгов коллекторам завершилась в сентябре. В результате просроченная задолженность банка должна сократиться до менее чем 5 млрд руб.

Эксперты отмечают, что банки часто продают такие кредиты без детальной информации о залоге — без VIN-номеров, данных о местонахождении автомобилей и других деталей, что снижает стоимость портфелей. По словам коммерческого директора ID Collect Татьяны Волеговой, 9% — это очень неплохая цена, учитывая, что по большинству таких кредитов просрочка составляет два-три года и более.

Для рынка коллекторских агентств объем сделки рекордный: по данным НАПКА, за весь 2024 год банки продали автокредитов с залогом лишь на 7,5 млрд руб.

( Читать дальше )

Коллекторы побили трёхлетний рекорд по покупкам долгов МФО — ₽82,7 млрд за 9М 2025 года — Ведомости

- 15 октября 2025, 07:39

- |

Коллекторские агентства купили рекордный за три года объём просроченных долгов микрофинансовых организаций — 82,7 млрд рублей за девять месяцев 2025 года. Это на 26,5% больше, чем годом ранее, и на 74,5% выше, чем в 2023-м, следует из данных ID Collect и ПКБ. Только в III квартале 2025 года объём покупок составил 33,3 млрд рублей, что также стало максимумом за три года.

Рост рынка связан с возвращением на него старых игроков и выходом новых, поясняет коммерческий директор ID Collect Татьяна Волегова. Кроме того, микрофинансовые компании чаще продают «молодые долги» — с меньшим сроком просрочки, что делает портфели более привлекательными. Средний DPD по сделкам снизился до 231 дня, что на 25% меньше прошлогоднего показателя.

Выгоднее продавать долги, чем взыскивать их самостоятельно, отмечает гендиректор «Займера» Роман Макаров. Традиционно осенью рынок цессии активизируется, а цены и спрос останутся на высоком уровне до конца года. Средняя цена покупки портфелей составила 17,5% от суммы основного долга.

( Читать дальше )

Доля молодой просрочки МФО в I полугодии 2025 года, проданной коллекторам, впервые превысила половину всех закрытых сделок и достигла 54% по объему, или ₽26,68 млрд — Ведомости

- 04 августа 2025, 08:45

- |

В первом полугодии 2025 года доля молодой просрочки микрофинансовых организаций (МФО), проданной коллекторам, впервые превысила половину всех закрытых сделок и достигла 54% по объему, или 26,68 млрд рублей. Общий объем сделок за этот период составил 49,4 млрд рублей, что выше показателя за аналогичный период 2024 года (42 млрд рублей). Такие данные приводит сервис ID Collect на основе сведений с электронных торговых площадок и прямых сделок.

Молодой просрочкой называют долги с задержкой платежа до 180 дней — это крупнейший сегмент рынка цессии. Внутри него выделяют три подкатегории: до 90 дней, 91–120 дней и 121–180 дней. За последние полтора года наблюдается значительный рост доли просрочки от 121 до 180 дней: если в первом полугодии 2024 года она составляла 28%, то в 2025-м выросла до почти 53%. В то же время доля более старой просрочки (свыше 540 дней) снизилась с 22% в 2024 году до 14% в первом полугодии 2025-го.

Генеральный директор ID Collect Александр Васильев отмечает, что тенденция омоложения выставляемых долгов пришла раньше прогнозов рынка — долги с просрочкой до 180 дней должны были превысить 50% лишь к концу 2025 года.

( Читать дальше )

Совокупный объем российского рынка облигаций по непогашенному номиналу на 1 июля 2025 г. составил ₽56,2 трлн, что на ₽3,1 трлн (5,8%) больше, чем на начало года — АКРА — ТАСС

- 10 июля 2025, 07:29

- |

По данным агентства АКРА, совокупный объем российского рынка облигаций по непогашенному номиналу на 1 июля 2025 года составил 56,2 трлн рублей. Это на 3,1 трлн руб., или 5,8%, больше, чем на начало года. Темпы прироста рынка оказались выше, чем в первом полугодии 2024 года, несмотря на повышенные процентные ставки.

Основной вклад в рост внес сегмент государственных облигаций: он увеличился на 2,1 трлн рублей, или 8,8%. Это стало возможным благодаря активным размещениям Минфина — в январе-июне 2025 года объем выпусков облигаций федерального займа (ОФЗ) составил около 2,9 трлн рублей, что превысило запланированные объемы заимствований. Все выпуски представляли собой ОФЗ с фиксированной ставкой (ОФЗ-ПД), в основном со сроками погашения свыше 10 лет. Поддержку спросу оказали ожидания смягчения денежно-кредитной политики.

Сегмент корпоративных облигаций вырос менее значительно — на 1 трлн руб. (+3,5%). Однако прирост оказался неравномерным: заимствования нефинансовых компаний увеличились на 1,4 трлн руб. (+7,6%), в то время как банки и другие финансовые организации сократили объемы долга на 6,5% и 5,7% соответственно. Это может отражать смещение фокуса заемщиков в сторону долгосрочных инвестпроектов и переоценку условий финансирования в условиях высокой ключевой ставки.

( Читать дальше )

Объем размещений корпоративных облигаций в России за I полугодие 2025 г. вырос на 56% г/г, до ₽4,6 трлн — Ведомости

- 10 июля 2025, 07:20

- |

За первые шесть месяцев 2025 года российские компании разместили корпоративные облигации на сумму 4,6 трлн рублей — это на 56% больше, чем за тот же период 2024 года. Основной рост обеспечили эмитенты первого эшелона, увеличив объем размещений почти вдвое до 2,97 трлн рублей. Компании второго эшелона привлекли 1,21 трлн рублей (+25%), а объем выпусков в высокорисковом сегменте остался на уровне прошлого года — 330 млрд рублей.

Несмотря на резкий рост новых размещений, совокупный объем корпоративного долга по непогашенному номиналу вырос всего на 3,5% и достиг 30,6 трлн рублей. Это объясняется значительными погашениями и переоценкой валютных выпусков из-за укрепления рубля.

Рост активности на долговом рынке обеспечили две ключевые причины: компании рефинансировали дорогие банковские кредиты за счет облигаций, а также возобновили реализацию инвестиционных проектов, отложенных на фоне высокой ключевой ставки. Дополнительным стимулом стало снижение доходностей по облигациям на фоне ожиданий смягчения денежно-кредитной политики (ДКП).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал