SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

рынОК

Исследуем рынки. Индекс S&P 500

- 01 июля 2013, 23:46

- |

В этом ролике я исследую самый ликвидный фондовый рынок в мире. Это рынок представлен 500 крупнейшими американскими компаниями. Мы выясним какие существую особенности американского рынка и как это можно использовать в своей торговле. Какие лучше выбрать стратегии для американского рынка.

- комментировать

- ★3

- Комментарии ( 0 )

Вечерний обзор рынка - 01.07.2013

- 01 июля 2013, 18:49

- |

Биржевой канал от 01.07.2013

В эфире: Владимир Волков

В эфире: Владимир Волков

Дневной обзор рынка - 01.07.2013

- 01 июля 2013, 16:39

- |

Биржевой канал от 01.07.2013

В эфире: Владимир Волков

В эфире: Владимир Волков

Обзор валютного рынка - 01.07.2013

- 01 июля 2013, 13:47

- |

Биржевой канал от 01.07.2013

В эфире: Иван Заражевский, Александр Лобов

На текущий момент по валютной паре EUR/USD крайне важно найти зону спроса (место покупок) и зону предложения (место продаж). В своей торговле на ближайшие дни как зону предложения можно отметить уровень 1,31, где замечен продавец ещё начиная с 25 июня. Что касается зоны спроса, то здесь стоит обратить внимание на уровень 1,29. Ордера жертв оанды подсказывают, что на данном уровне скопилось большое количество продавцов, поэтому думаю, что крупные участники воспользуются возможностью захватить ликвидность от продавцов и сформировать свои лонги по выгодным ценам.

В эфире: Иван Заражевский, Александр Лобов

На текущий момент по валютной паре EUR/USD крайне важно найти зону спроса (место покупок) и зону предложения (место продаж). В своей торговле на ближайшие дни как зону предложения можно отметить уровень 1,31, где замечен продавец ещё начиная с 25 июня. Что касается зоны спроса, то здесь стоит обратить внимание на уровень 1,29. Ордера жертв оанды подсказывают, что на данном уровне скопилось большое количество продавцов, поэтому думаю, что крупные участники воспользуются возможностью захватить ликвидность от продавцов и сформировать свои лонги по выгодным ценам.

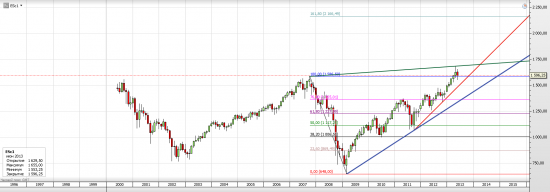

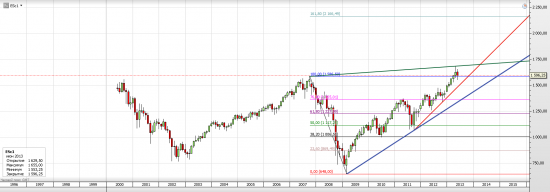

S&P 500 - взгляд на второе полугодие. Армагеддон или еще не время?

- 30 июня 2013, 14:36

- |

Решил подумать, что нас ждет по индексу S&P на второе полугодие, но для анализа беру торгуемый фьючерс E-mini S&P 500 continuous.

Беру именно длящийся, что бы не брать несколько рваные графики из месячных контрактов.

Ну что — приступим:

Смотрим месяцы:

Не засоряя сильно график индикаторами (я вообще думаю построить все сценарии в основном с помощью Фибоначчи) прикинем на него одну мощную линию восходящего тренда, которая будет для нас выступать сильной поддержкой (синяя линия), она актуальна уже почти 2 года и с октября 2011 года индекс и близко к ней не подбирался до настоящего времени.

Одну менее мощную, но тем не менее дающую нам основание полагать, что восходящий тренд в силе, и более того, она будет индикаторной в случае пробоя, что подбирается реальный ахтунг. Эта линия удерживала индекс в июне и ноябре 2012 года и в настоящий момент мы очень близко к ней подбирались - это будет красная линия.

( Читать дальше )

Беру именно длящийся, что бы не брать несколько рваные графики из месячных контрактов.

Ну что — приступим:

Смотрим месяцы:

Не засоряя сильно график индикаторами (я вообще думаю построить все сценарии в основном с помощью Фибоначчи) прикинем на него одну мощную линию восходящего тренда, которая будет для нас выступать сильной поддержкой (синяя линия), она актуальна уже почти 2 года и с октября 2011 года индекс и близко к ней не подбирался до настоящего времени.

Одну менее мощную, но тем не менее дающую нам основание полагать, что восходящий тренд в силе, и более того, она будет индикаторной в случае пробоя, что подбирается реальный ахтунг. Эта линия удерживала индекс в июне и ноябре 2012 года и в настоящий момент мы очень близко к ней подбирались - это будет красная линия.

( Читать дальше )

фРТС сегодняшние торги)))

- 27 июня 2013, 20:32

- |

МФЦ в действии)))анекдотическая торговая сессия)))

После отстоя на этой неделе, состоится выход наверх

Всем попутного тренда

После отстоя на этой неделе, состоится выход наверх

Всем попутного тренда

План приватизации на 2014-2016 годы

- 27 июня 2013, 19:29

- |

МОСКВА, 27 июн — Прайм. План приватизации на 2014-2016 годы, рассмотренный

правительством в четверг, не ускоряет, а откладывает, или даже отменяет, продажу

крупнейших активов. Главной целью приватизации власти видят не наполнение

бюджета, а развитие отраслей. Поэтому государство намерено повысить

эффективность ряда предприятий, не продавая акции частным компаниям, а применяя

инструменты квазиприватизации, то есть, вкладывая в них часть накоплений будущих

пенсионеров.

«Мы для себя считаем, что, любое изменение структуры акционеров, которое

позволяет иметь разные голоса при принятии решений – это уже благо для компании

с госучастием», — заявила глава Росимущества Ольга Дергунова о возможности

инвестирования средств ФНБ и Пенсионного фонда в РЖД <

RZHD03 > и «Транснефть» <

TRNFP >.

Приватизация за три года принесет 1,7 триллиона рублей, из которых в бюджет

пойдет около 1 триллиона рублей, остальные средства будут направлены на

повышение капитализации самих компаний. В 2014 году бюджет получит от

приватизации 180 миллиардов рублей, в 2015 году — 140 миллиардов рублей, в 2016

году — 300 миллиардов рублей.

Еще 380 миллиардов рублей государство рассчитывает получить от дивидендов

«Роснефтегаза», которые компания выплатит, продав пакет акций «Роснефти» <

ROSN >, правда, министр финансов Антон Силуанов высказывал сомнения, что эти

средства будут получены, потому что в планах компании они не значатся.

Кроме того, в рамках малой приватизации государство планирует до конца 2016

года выйти из капитала более 1200 акционерных обществ и 600 ФГУП (53% АО и 40%

ФГУПов), что даст бюджету еще около 9 миллиардов рублей.

БАНКОВСКИЙ ПАССИВ

Государство не намерено терять контроль в крупнейших финансовых институтах,

как минимум, до 2016 года, а может и вовсе отказаться от приватизации этих

активов.

О недопустимости снижения госдоли в Сбербанке <

SBER > даже после 2016 года заявила новый председатель ЦБ Эльвира Набиуллина.

«Здесь предполагается возможность сокращения участия Российской Федерации в

Сбербанке, у Центрального банка таких планов нет, и поэтому я просила бы этот

момент исключить», — сказала она.

Главу ЦБ поддержал первый вице-премьер РФ Игорь Шувалов, уточнив, что в

настоящий момент у правительства планов по приватизации Сбербанка нет. Банк

России сейчас владеет 50% плюс одной акцией Сбербанка, его доля сократилась

после сентябрьской приватизации 7,6% акций, которая принесла 159,3 миллиарда

рублей. Ранее Шувалов говорил о возможности выхода государства из состава

акционеров Сбербанка, однако тогдашний глава ЦБ Сергей Игнатьев выступал против

этой идеи. Набиуллина оказалась преемственной в этом вопросе.

РФ также не снизит долю в ВТБ <

VTBR > в ближайшие три года, втором по активам банке в стране, до уровня ниже 50%

плюс 1 акция, хотя предыдущий план приватизации прописывал полный выход

государства из числа акционеров кредитной организации к 2016 году. ВТБ в мае в

рамках приватизации разместил допэмиссию на 102,5 миллиарда рублей, в результате

чего доля государства, не участвовавшего в выкупе акций, была размыта до 60,9% с

75,5%.

По мнению Шувалова, снижая госдолю в ВТБ <

VTBR > ниже контрольного пакета нужно учитывать долю государства в Сбербанке. «По

мнению Минэкономразвития и Росимущества, не стоит снижать долю в ВТБ, если не

будет снижаться соответствующее участие государства в Сбербанке – ВТБ будет

терять свои конкурентные преимущества», — пояснил первый вице-премьер.

Россельхозбанк <

RSHB02 >, крупнейший кредитор отечественного АПК, на 100% принадлежащий государству

вообще не включен в программу приватизации на 2014-2016 годы с учетом его роли

в поддержке сельского хозяйства. На его основе власти хотят создать институт

развития, правда, пока еще не определились, в какой форме. Компанию

«Росагролизинг», получившую известность после скандала с хищением у нее свыше 1

миллиарда рублей и многочисленных нарушений в работе, государство также решило

оставить себе и преобразовать ее в институт развития.

СТРАТЕГИЧЕСКАЯ ЭНЕРГЕТИКА

Минэкономразвития предлагает до 2016 года сохранить госдолю в размере 50%

плюс 1 акция в «Роснефти» и «Русгидро» <

HYDR >. Таким образом, темпы выхода государства из капитала компаний снижаются,

поскольку в действующей программе приватизации предполагался полный выход

государства к 2016 году. Кроме того, утвержденный в июне 2012 года план

предусматривал полный выход государства из «Зарубежнефти» до конца 2016 года.

Однако, по словам Дергуновой, «Русгидро» — компания публичная и сильно

недооценена, требуются усилия менеджмента для того, чтобы вернуть капитализацию

до 40 миллиардов долларов, о которой президент РФ Владимир Путин говорил как о

справедливой капитализации.

По ее мнению, это не произойдет до 2016 года и требует более дальнего

горизонта планирования. Чтобы не допустить ухудшения положения компании

государству стоит сохранить за собой 50% плюс одну акцию, «и затем уже принимать

решение о дальнейшем развитии компании».

В трехлетнем горизонте планируется сокращение доли РФ в компании

«Зарубежнефть» до 90% до конца 2016 года, а до 2020 года — до 50% плюс одна

акция. Росимущество считает, что до 2016 года целесообразно отчуждение 10% акций

компании, как и в случае с РЖД, для улучшения корпоративного управления и

получения дополнительных «длинных денег» для компании.

ЧАСТНЫЙ МОСКОВСКИЙ УЗЕЛ

Наряду с сокращением планов по приватизации ряда активов, государство решило

активизировать продажу аэропортов. В обоих аэропортах предполагается полностью

прекратить участие государства до конца 2016 года.

Судьбу «Шереметьево», 83,4% акций которого находится в собственности

государства и двух аэропортов «Внуково» (74,7% и 25% плюс одна акция у

государства) озвучил на заседании кабинета министров первый вице-премьер Игорь

Шувалов.

«Мы на совещании договаривались, <…> что мы идем по пути создания

московского авиационного узла, имея ввиду, что все три крупнейших аэропорта

будут в частной собственности», — сказал он, добавив, что консолидацию активов

надо провести в кратчайшие сроки.

Однако до этого МЭР предполагает консолидировать и структурировать

«Шереметьево» и «Внуково», и сделать центр прибыли в той компании, в которой

главным акционером является государство. Поэтому задача на ближайшие полтора

года — улучшение структуры акционерного капитала и состояния активов, и все

решения должны приниматься в результате анализа развития московского

авиационного узла в целом. После 2016 года, добавила Дергунова, государство все

же может принять решение о полном выходе из этих компаний.

На земле приватизация не пойдет так быстро, как в небе, планирует

правительство. Планы по продаже 25% минус одна акция компании РЖД сохранили на

среднесрочную перспективу 2014-2016 годов.

Приватизацию «Совкомфлота» отложили самое раннее на 2014 год, заявила

журналистам Ольга Дергунова. Правительство не спешит с ее продажей из-за

недооцененности компании и неудачной ситуации на рынке, хотя раньше

планировалось провести ее в 2013 году. Сохраняются планы по сокращению доли

государства в этой компании на уровне 25% плюс одна акция к концу 2016 года.

Правительство также отказалось от планов полностью выйти из капитала

«Аэрофлота» <

AFLT > в среднесрочной перспективе. До конца 2016 года продажи планируются, но до

25% акций плюс одна акция останутся в собственности государства. Дергунова

мотивировала это тем, что «Аэрофлот» — успешная публичная компания и эти 25% для

государства станут хорошей финансовой инвестицией на долгосрочный период.

Откладывается приватизация Объединенной авиастроительной корпорации (ОАК) и

Объединенной судостроительной корпорации (ОСК) до 2024 года, а по ОСК уменьшен

пакет для продажи, государство планирует оставить себе до 75% (к 2017 году)

вместо 50%, которые предполагались ранее.

КЛЮЧЕВОЙ ОПЕРАТОР

Ключевой приватизационной сделкой в 2014 году может стать продажа акций ОАО

«Ростелеком» <

RTKM >, о чем подтвердил в своем микроблоге в Twitter министр связи и массовых

коммуникаций Николай Никифоров.

В Минкомсвязи неоднократно заявляли, что приватизация «Ростелекома», от

которой государство рассчитывает получить не менее 5 миллиардов долларов,

возможна после завершения реорганизации компании путем присоединения к ней

государственного холдинга «Связьинвест». Акционеры «Ростелекома» накануне

одобрили объединение с холдингом. Все процедуры планируется завершить в октябре,

когда холдинг будет присоединен к оператору и ликвидирован. Доля государства в

объединенной компании должна составить более 50%.

Ранее Дергунова заявляла, что вопрос о возможности участия в сделке

иностранных инвесторов пока не обсуждается.

Никифоров ранее говорил «Прайму», что сейчас с силовыми ведомствами ведется

обсуждение, каким образом «Ростелеком» в случае приватизации будет оказывать

услуги спецпотребителям. Будет ли продан весь госпакет акций оператора или

только его часть, будет зависеть от ряда факторов, в том числе ситуации на

российском телекоммуникационном рынке, говорил министр и не исключал, что

приватизация может быть отложена, если ситуация на рынках — как российском, так

и мировом — будет неблагоприятной.

Сохраняются существующие приватизационные планы в отношении «Транснефти»,

Уралвагонзавода — сократить до 75% плюс одна акция до конца 2016 года, а также

планы по полному выходу из капитала Объединенной зерновой компании и «Роснано».

Также осталось неизменным желание государства сохранить госдолю в размере 25% в

АК «АЛРОСА» <

ALRS >.

правительством в четверг, не ускоряет, а откладывает, или даже отменяет, продажу

крупнейших активов. Главной целью приватизации власти видят не наполнение

бюджета, а развитие отраслей. Поэтому государство намерено повысить

эффективность ряда предприятий, не продавая акции частным компаниям, а применяя

инструменты квазиприватизации, то есть, вкладывая в них часть накоплений будущих

пенсионеров.

«Мы для себя считаем, что, любое изменение структуры акционеров, которое

позволяет иметь разные голоса при принятии решений – это уже благо для компании

с госучастием», — заявила глава Росимущества Ольга Дергунова о возможности

инвестирования средств ФНБ и Пенсионного фонда в РЖД <

RZHD03 > и «Транснефть» <

TRNFP >.

Приватизация за три года принесет 1,7 триллиона рублей, из которых в бюджет

пойдет около 1 триллиона рублей, остальные средства будут направлены на

повышение капитализации самих компаний. В 2014 году бюджет получит от

приватизации 180 миллиардов рублей, в 2015 году — 140 миллиардов рублей, в 2016

году — 300 миллиардов рублей.

Еще 380 миллиардов рублей государство рассчитывает получить от дивидендов

«Роснефтегаза», которые компания выплатит, продав пакет акций «Роснефти» <

ROSN >, правда, министр финансов Антон Силуанов высказывал сомнения, что эти

средства будут получены, потому что в планах компании они не значатся.

Кроме того, в рамках малой приватизации государство планирует до конца 2016

года выйти из капитала более 1200 акционерных обществ и 600 ФГУП (53% АО и 40%

ФГУПов), что даст бюджету еще около 9 миллиардов рублей.

БАНКОВСКИЙ ПАССИВ

Государство не намерено терять контроль в крупнейших финансовых институтах,

как минимум, до 2016 года, а может и вовсе отказаться от приватизации этих

активов.

О недопустимости снижения госдоли в Сбербанке <

SBER > даже после 2016 года заявила новый председатель ЦБ Эльвира Набиуллина.

«Здесь предполагается возможность сокращения участия Российской Федерации в

Сбербанке, у Центрального банка таких планов нет, и поэтому я просила бы этот

момент исключить», — сказала она.

Главу ЦБ поддержал первый вице-премьер РФ Игорь Шувалов, уточнив, что в

настоящий момент у правительства планов по приватизации Сбербанка нет. Банк

России сейчас владеет 50% плюс одной акцией Сбербанка, его доля сократилась

после сентябрьской приватизации 7,6% акций, которая принесла 159,3 миллиарда

рублей. Ранее Шувалов говорил о возможности выхода государства из состава

акционеров Сбербанка, однако тогдашний глава ЦБ Сергей Игнатьев выступал против

этой идеи. Набиуллина оказалась преемственной в этом вопросе.

РФ также не снизит долю в ВТБ <

VTBR > в ближайшие три года, втором по активам банке в стране, до уровня ниже 50%

плюс 1 акция, хотя предыдущий план приватизации прописывал полный выход

государства из числа акционеров кредитной организации к 2016 году. ВТБ в мае в

рамках приватизации разместил допэмиссию на 102,5 миллиарда рублей, в результате

чего доля государства, не участвовавшего в выкупе акций, была размыта до 60,9% с

75,5%.

По мнению Шувалова, снижая госдолю в ВТБ <

VTBR > ниже контрольного пакета нужно учитывать долю государства в Сбербанке. «По

мнению Минэкономразвития и Росимущества, не стоит снижать долю в ВТБ, если не

будет снижаться соответствующее участие государства в Сбербанке – ВТБ будет

терять свои конкурентные преимущества», — пояснил первый вице-премьер.

Россельхозбанк <

RSHB02 >, крупнейший кредитор отечественного АПК, на 100% принадлежащий государству

вообще не включен в программу приватизации на 2014-2016 годы с учетом его роли

в поддержке сельского хозяйства. На его основе власти хотят создать институт

развития, правда, пока еще не определились, в какой форме. Компанию

«Росагролизинг», получившую известность после скандала с хищением у нее свыше 1

миллиарда рублей и многочисленных нарушений в работе, государство также решило

оставить себе и преобразовать ее в институт развития.

СТРАТЕГИЧЕСКАЯ ЭНЕРГЕТИКА

Минэкономразвития предлагает до 2016 года сохранить госдолю в размере 50%

плюс 1 акция в «Роснефти» и «Русгидро» <

HYDR >. Таким образом, темпы выхода государства из капитала компаний снижаются,

поскольку в действующей программе приватизации предполагался полный выход

государства к 2016 году. Кроме того, утвержденный в июне 2012 года план

предусматривал полный выход государства из «Зарубежнефти» до конца 2016 года.

Однако, по словам Дергуновой, «Русгидро» — компания публичная и сильно

недооценена, требуются усилия менеджмента для того, чтобы вернуть капитализацию

до 40 миллиардов долларов, о которой президент РФ Владимир Путин говорил как о

справедливой капитализации.

По ее мнению, это не произойдет до 2016 года и требует более дальнего

горизонта планирования. Чтобы не допустить ухудшения положения компании

государству стоит сохранить за собой 50% плюс одну акцию, «и затем уже принимать

решение о дальнейшем развитии компании».

В трехлетнем горизонте планируется сокращение доли РФ в компании

«Зарубежнефть» до 90% до конца 2016 года, а до 2020 года — до 50% плюс одна

акция. Росимущество считает, что до 2016 года целесообразно отчуждение 10% акций

компании, как и в случае с РЖД, для улучшения корпоративного управления и

получения дополнительных «длинных денег» для компании.

ЧАСТНЫЙ МОСКОВСКИЙ УЗЕЛ

Наряду с сокращением планов по приватизации ряда активов, государство решило

активизировать продажу аэропортов. В обоих аэропортах предполагается полностью

прекратить участие государства до конца 2016 года.

Судьбу «Шереметьево», 83,4% акций которого находится в собственности

государства и двух аэропортов «Внуково» (74,7% и 25% плюс одна акция у

государства) озвучил на заседании кабинета министров первый вице-премьер Игорь

Шувалов.

«Мы на совещании договаривались, <…> что мы идем по пути создания

московского авиационного узла, имея ввиду, что все три крупнейших аэропорта

будут в частной собственности», — сказал он, добавив, что консолидацию активов

надо провести в кратчайшие сроки.

Однако до этого МЭР предполагает консолидировать и структурировать

«Шереметьево» и «Внуково», и сделать центр прибыли в той компании, в которой

главным акционером является государство. Поэтому задача на ближайшие полтора

года — улучшение структуры акционерного капитала и состояния активов, и все

решения должны приниматься в результате анализа развития московского

авиационного узла в целом. После 2016 года, добавила Дергунова, государство все

же может принять решение о полном выходе из этих компаний.

На земле приватизация не пойдет так быстро, как в небе, планирует

правительство. Планы по продаже 25% минус одна акция компании РЖД сохранили на

среднесрочную перспективу 2014-2016 годов.

Приватизацию «Совкомфлота» отложили самое раннее на 2014 год, заявила

журналистам Ольга Дергунова. Правительство не спешит с ее продажей из-за

недооцененности компании и неудачной ситуации на рынке, хотя раньше

планировалось провести ее в 2013 году. Сохраняются планы по сокращению доли

государства в этой компании на уровне 25% плюс одна акция к концу 2016 года.

Правительство также отказалось от планов полностью выйти из капитала

«Аэрофлота» <

AFLT > в среднесрочной перспективе. До конца 2016 года продажи планируются, но до

25% акций плюс одна акция останутся в собственности государства. Дергунова

мотивировала это тем, что «Аэрофлот» — успешная публичная компания и эти 25% для

государства станут хорошей финансовой инвестицией на долгосрочный период.

Откладывается приватизация Объединенной авиастроительной корпорации (ОАК) и

Объединенной судостроительной корпорации (ОСК) до 2024 года, а по ОСК уменьшен

пакет для продажи, государство планирует оставить себе до 75% (к 2017 году)

вместо 50%, которые предполагались ранее.

КЛЮЧЕВОЙ ОПЕРАТОР

Ключевой приватизационной сделкой в 2014 году может стать продажа акций ОАО

«Ростелеком» <

RTKM >, о чем подтвердил в своем микроблоге в Twitter министр связи и массовых

коммуникаций Николай Никифоров.

В Минкомсвязи неоднократно заявляли, что приватизация «Ростелекома», от

которой государство рассчитывает получить не менее 5 миллиардов долларов,

возможна после завершения реорганизации компании путем присоединения к ней

государственного холдинга «Связьинвест». Акционеры «Ростелекома» накануне

одобрили объединение с холдингом. Все процедуры планируется завершить в октябре,

когда холдинг будет присоединен к оператору и ликвидирован. Доля государства в

объединенной компании должна составить более 50%.

Ранее Дергунова заявляла, что вопрос о возможности участия в сделке

иностранных инвесторов пока не обсуждается.

Никифоров ранее говорил «Прайму», что сейчас с силовыми ведомствами ведется

обсуждение, каким образом «Ростелеком» в случае приватизации будет оказывать

услуги спецпотребителям. Будет ли продан весь госпакет акций оператора или

только его часть, будет зависеть от ряда факторов, в том числе ситуации на

российском телекоммуникационном рынке, говорил министр и не исключал, что

приватизация может быть отложена, если ситуация на рынках — как российском, так

и мировом — будет неблагоприятной.

Сохраняются существующие приватизационные планы в отношении «Транснефти»,

Уралвагонзавода — сократить до 75% плюс одна акция до конца 2016 года, а также

планы по полному выходу из капитала Объединенной зерновой компании и «Роснано».

Также осталось неизменным желание государства сохранить госдолю в размере 25% в

АК «АЛРОСА» <

ALRS >.

Отставка правительства , отличный триггер для погупки .

- 27 июня 2013, 19:22

- |

Все большее и больше политологов и высокопоставленных чиновников склоняется к скорой отставке праительства Медведева уже этой осенью в начале политического сезона.

Но нас смартлабовцев интересует совсем другой вопрос, как это повлияет на фондовый рынок.

Самым вероятным кандидатом называют Алексея Кудрина — архитектора нынешней экономической модели.

Правительству необходимы инвестиции не только из федерального бюджета, но и иностранные.

А российские рынки движет именно иностранный ккапитал.

и как только будет объявлено о замене Кудрина или другого человека из либерального стана то индексы рванут вверх, т.к это значит полную смену политической ситуации и устранение политических рисков .

Росси нужно деятельное правительство, способное принимать хоть какие -либо решение , а не беспомощный Медведев.

Как минимум дисконт в 30 - 40 % сейчас из-за этой ситуации который начал образовываться после рокировки 24 сентября 11 года.

В этом случае долгосрочные покупки становятся оправданными даже несмотря на внешний фон.

И хватать нужно акции с хорошим корпоративным управлением, иностранцы любят надувать пузыри вкладываясь в качество.

Но нас смартлабовцев интересует совсем другой вопрос, как это повлияет на фондовый рынок.

Самым вероятным кандидатом называют Алексея Кудрина — архитектора нынешней экономической модели.

Правительству необходимы инвестиции не только из федерального бюджета, но и иностранные.

А российские рынки движет именно иностранный ккапитал.

и как только будет объявлено о замене Кудрина или другого человека из либерального стана то индексы рванут вверх, т.к это значит полную смену политической ситуации и устранение политических рисков .

Росси нужно деятельное правительство, способное принимать хоть какие -либо решение , а не беспомощный Медведев.

Как минимум дисконт в 30 - 40 % сейчас из-за этой ситуации который начал образовываться после рокировки 24 сентября 11 года.

В этом случае долгосрочные покупки становятся оправданными даже несмотря на внешний фон.

И хватать нужно акции с хорошим корпоративным управлением, иностранцы любят надувать пузыри вкладываясь в качество.

КУЕ в РФ

- 26 июня 2013, 23:35

- |

МОСКВА, 26 июн — Прайм, Елена Федорова. Депутаты Госдумы с приходом нового

председателя Банка России Эльвиры Набиуллиной решили не откладывать на осень

законодательную корректировку цели денежно-кредитной политики ЦБ, вменив

регулятору в обязанность поддержание ценовой стабильности для обеспечения

устойчивого экономического роста; для решения сверхзадачи Центробанк сможет

предоставлять банкам длинные кредиты — депутаты снимают ограничение срока

рефинансирования банков в ЦБ.

Соответствующие поправки ко второму чтению закона о финансовом

мегарегуляторе были одобрены в среду профильным комитетом Госдумы.

Правительство РФ лихорадочно пытается найти способы оживления российской

экономики, рост которой стремительно замедляется (до 1,8% за первые пять

месяцев), несмотря на высокие цены на нефть. Руководители Минэкономразвития

неоднократно призывали ЦБ, который из-за ускорения инфляции не спешит снижать

ключевые ставки, разделить ответственность за поддержание экономического роста и

предлагали законодателям наделить регулятора соответствующим мандатом.

РОСТ КАК СВЕРХЗАДАЧА

В формулировке депутатов новая цель денежно-кредитной политики ЦБ вполне

укладывается в планы регулятора по переходу к инфляционному таргетированию.

«Основной целью денежно-кредитной политики Банка России является защита и

обеспечение устойчивости рубля посредством поддержания ценовой стабильности, в

том числе, для формирования условий сбалансированного и устойчивого

экономического роста», — гласит предложенная депутатами статья 34.1 закона о ЦБ.

Таким образом, закрепленная в Конституции цель Центробанка по обеспечению

устойчивости рубля в законопроекте однозначно трактуется как поддержание ценовой

стабильности, что создает правовую базу для перехода к режиму инфляционного

таргетирования.

Банк России постепенно отказывается от регулирования курса российской валюты

ради возможности влиять на инфляцию через процентные ставки. Расплывчатая

формулировка действующего закона, допускающая трактовку устойчивости рубля как

стабильности курса, давала оппонентам ЦБ повод для критики.

При этом закрепление в законе цели по обеспечению устойчивого экономического

роста в качестве сверхзадачи дает гарантии того, что регулятор не будет

добиваться снижения инфляции любой ценой. «Подразумевается, что есть

долгосрочная цель правительства и ЦБ — устойчивый сбалансированный рост. Для ее

достижения ЦБ будет удерживать ценовую стабильность. Это же не самоцель –

снизить инфляцию, это нужно для того, чтобы в долгосрочном периоде экономика

была устойчивой», — пояснили агентству «Прайм» в ЦБ.

Новая формулировка даст регулятору больший простор для маневра, считает

аналитик Росбанка Владимир Цибанов. «Теперь у ЦБ будет дополнительная оговорка –

он сможет не реагировать на факторы, которые ускоряют инфляцию, но находятся за

пределами его возможного влияния (неурожай, всплеск цен на зерно, резкий рост

валюты)», — пояснил он.

В свою очередь главный экономист «ВТБ Капитала» по России Максим Орешкин

призывает не забывать о таком важном в российских реалиях субъективном факторе.

«Ключевым является личность председателя. Формулировка закона не заставляет ЦБ

делать что-то конкретное», — считает он.

КОЛИЧЕСТВЕННОЕ СМЯГЧЕНИЕ?

Российский регулятор, долгие годы отказывавшийся обсуждать с банками

возможность фондирования их бизнеса, ссылаясь на традиционное понимание

Центробанка как кредитора последней инстанции, в последнее время отходит от

ортодоксальной позиции. Первый зампред ЦБ Алексей Улюкаев незадолго до

назначения на пост министра экономического развития заявил о необходимости

подумать о российских эквивалентах количественного смягчения — расширении

фондирования банков для активизации деловой активности.

Предложенные депутатами поправки дают возможность ЦБ рефинансировать банки

на срок более года под залог нерыночных активов (312-е положение). Тем не менее,

эксперты уверены в том, что говорить о количественном смягчении пока рано. Хотя

бы потому, что удлинение сроков не означает увеличения лимитов предоставления

средств. Да и само решение о возможных сроках рефинансирования закон отдает на

откуп ЦБ.

«Мы не возражаем, потому что одно дело — иметь инструмент, а другое — им

пользоваться. Если будет необходимость, будем пользоваться», — прокомментировал

новацию зампред ЦБ Сергей Швецов. Он уточнил, что ограничение одним годом сроков

предоставления беззалогововых кредитов и РЕПО сохраняется.

Орешкин из «ВТБ Капитала» солидарен с зампредом ЦБ. «Это просто расширяет

потенциал возможных средств со стороны ЦБ. Я не думаю, что те, люди, которые

сейчас работают в Центральном банке, будут прибегать к этому инструменту в

ближайшее время», — сказал он.

Для ЦБ важно в случае принятия решения о предоставлении банкам длинных

кредитов сохранить рычаги влияния на инфляцию, и планируемый на третий квартал

запуск среднесрочного рефинансирования под залог нерыночных активов по плавающим

ставкам, привязанным к ставке недельного аукционного РЕПО, позволит регулятору

этого добиться, считает Цибанов из Росбанка.

«Отсутствие длинных денег – это проблема для нашей экономики. Частично ЦБ

может взять на себя функцию предоставления длинных денег. <...> Плавающая ставка

увеличит привлекательность длинных кредитов ЦБ и, в то же время, позволит ему

выдавать длинные кредиты, не ухудшая эффективность трансмиссионного механизма,

то есть он все равно сможет управлять ставками, стоимостью фондирования для

банков и компаний реального сектора, выпуском и, в конечном счете, инфляцией», -

сказал аналитик.

Его выводы подтверждают и в самом Центробанке. «Все равно лимиты ЦБ по РЕПО

будут направлены на управление ставкой. А так как рефинансирование по 312-му

положению будет привязано к ставке по РЕПО, то все равно через операции РЕПО

Центробанк будет управлять этим длинным инструментом», — пояснили «Прайму» в ЦБ.

председателя Банка России Эльвиры Набиуллиной решили не откладывать на осень

законодательную корректировку цели денежно-кредитной политики ЦБ, вменив

регулятору в обязанность поддержание ценовой стабильности для обеспечения

устойчивого экономического роста; для решения сверхзадачи Центробанк сможет

предоставлять банкам длинные кредиты — депутаты снимают ограничение срока

рефинансирования банков в ЦБ.

Соответствующие поправки ко второму чтению закона о финансовом

мегарегуляторе были одобрены в среду профильным комитетом Госдумы.

Правительство РФ лихорадочно пытается найти способы оживления российской

экономики, рост которой стремительно замедляется (до 1,8% за первые пять

месяцев), несмотря на высокие цены на нефть. Руководители Минэкономразвития

неоднократно призывали ЦБ, который из-за ускорения инфляции не спешит снижать

ключевые ставки, разделить ответственность за поддержание экономического роста и

предлагали законодателям наделить регулятора соответствующим мандатом.

РОСТ КАК СВЕРХЗАДАЧА

В формулировке депутатов новая цель денежно-кредитной политики ЦБ вполне

укладывается в планы регулятора по переходу к инфляционному таргетированию.

«Основной целью денежно-кредитной политики Банка России является защита и

обеспечение устойчивости рубля посредством поддержания ценовой стабильности, в

том числе, для формирования условий сбалансированного и устойчивого

экономического роста», — гласит предложенная депутатами статья 34.1 закона о ЦБ.

Таким образом, закрепленная в Конституции цель Центробанка по обеспечению

устойчивости рубля в законопроекте однозначно трактуется как поддержание ценовой

стабильности, что создает правовую базу для перехода к режиму инфляционного

таргетирования.

Банк России постепенно отказывается от регулирования курса российской валюты

ради возможности влиять на инфляцию через процентные ставки. Расплывчатая

формулировка действующего закона, допускающая трактовку устойчивости рубля как

стабильности курса, давала оппонентам ЦБ повод для критики.

При этом закрепление в законе цели по обеспечению устойчивого экономического

роста в качестве сверхзадачи дает гарантии того, что регулятор не будет

добиваться снижения инфляции любой ценой. «Подразумевается, что есть

долгосрочная цель правительства и ЦБ — устойчивый сбалансированный рост. Для ее

достижения ЦБ будет удерживать ценовую стабильность. Это же не самоцель –

снизить инфляцию, это нужно для того, чтобы в долгосрочном периоде экономика

была устойчивой», — пояснили агентству «Прайм» в ЦБ.

Новая формулировка даст регулятору больший простор для маневра, считает

аналитик Росбанка Владимир Цибанов. «Теперь у ЦБ будет дополнительная оговорка –

он сможет не реагировать на факторы, которые ускоряют инфляцию, но находятся за

пределами его возможного влияния (неурожай, всплеск цен на зерно, резкий рост

валюты)», — пояснил он.

В свою очередь главный экономист «ВТБ Капитала» по России Максим Орешкин

призывает не забывать о таком важном в российских реалиях субъективном факторе.

«Ключевым является личность председателя. Формулировка закона не заставляет ЦБ

делать что-то конкретное», — считает он.

КОЛИЧЕСТВЕННОЕ СМЯГЧЕНИЕ?

Российский регулятор, долгие годы отказывавшийся обсуждать с банками

возможность фондирования их бизнеса, ссылаясь на традиционное понимание

Центробанка как кредитора последней инстанции, в последнее время отходит от

ортодоксальной позиции. Первый зампред ЦБ Алексей Улюкаев незадолго до

назначения на пост министра экономического развития заявил о необходимости

подумать о российских эквивалентах количественного смягчения — расширении

фондирования банков для активизации деловой активности.

Предложенные депутатами поправки дают возможность ЦБ рефинансировать банки

на срок более года под залог нерыночных активов (312-е положение). Тем не менее,

эксперты уверены в том, что говорить о количественном смягчении пока рано. Хотя

бы потому, что удлинение сроков не означает увеличения лимитов предоставления

средств. Да и само решение о возможных сроках рефинансирования закон отдает на

откуп ЦБ.

«Мы не возражаем, потому что одно дело — иметь инструмент, а другое — им

пользоваться. Если будет необходимость, будем пользоваться», — прокомментировал

новацию зампред ЦБ Сергей Швецов. Он уточнил, что ограничение одним годом сроков

предоставления беззалогововых кредитов и РЕПО сохраняется.

Орешкин из «ВТБ Капитала» солидарен с зампредом ЦБ. «Это просто расширяет

потенциал возможных средств со стороны ЦБ. Я не думаю, что те, люди, которые

сейчас работают в Центральном банке, будут прибегать к этому инструменту в

ближайшее время», — сказал он.

Для ЦБ важно в случае принятия решения о предоставлении банкам длинных

кредитов сохранить рычаги влияния на инфляцию, и планируемый на третий квартал

запуск среднесрочного рефинансирования под залог нерыночных активов по плавающим

ставкам, привязанным к ставке недельного аукционного РЕПО, позволит регулятору

этого добиться, считает Цибанов из Росбанка.

«Отсутствие длинных денег – это проблема для нашей экономики. Частично ЦБ

может взять на себя функцию предоставления длинных денег. <...> Плавающая ставка

увеличит привлекательность длинных кредитов ЦБ и, в то же время, позволит ему

выдавать длинные кредиты, не ухудшая эффективность трансмиссионного механизма,

то есть он все равно сможет управлять ставками, стоимостью фондирования для

банков и компаний реального сектора, выпуском и, в конечном счете, инфляцией», -

сказал аналитик.

Его выводы подтверждают и в самом Центробанке. «Все равно лимиты ЦБ по РЕПО

будут направлены на управление ставкой. А так как рефинансирование по 312-му

положению будет привязано к ставке по РЕПО, то все равно через операции РЕПО

Центробанк будет управлять этим длинным инструментом», — пояснили «Прайму» в ЦБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал