риск менеджмент

Довольно интересная конфа по фундаменталу и рискам, рекомендую к просмотру

- 29 сентября 2015, 20:37

- |

- комментировать

- 1К | ★4

- Комментарии ( 1 )

Про сбой. Коротко.

- 21 сентября 2015, 13:25

- |

Глюки на бирже.

- 21 сентября 2015, 10:23

- |

Терминал офф и гоу гулять по городу, ловя последние теплые осенние денечки.

ТЕХНИКИ УПРАВЛЕНИЯ РИСКОМ ДЛЯ АКТИВНЫХ ТРЕЙДЕРОВ

- 09 сентября 2015, 12:59

- |

Менеджмент рисков является неотъемлемой, но часто забываемой предпосылкой успешной торговли. В конце концов, трейдер, который заработал существенную прибыль за его или ее жизнь, может потерять все за одну или две плохие сделки, если не применять надлежащего управления рисками. Эта статься будет обсуждать некоторые простые стратегии, которые могут быть использованы, чтобы защитить ваши торговые прибыли.

Планирование ваших сделок

Как китайский военный генерал Сунь Цзы отлично сказал: «Каждая битва выигрывается еще до того, как она состоится». Эта фраза означает, что планирование и стратегия – не сражения – побеждают войны. Точно также, успешные трейдеры часто цитируют фразу: «Планируйте торговлю и торгуйте по плану». Также как в войне, планирование наперед может часто означать разницу между успехом и провалом.

Точки, в которых срабатывают приказы по закрытию позиции с убытком («стоп-лосс», Stop-loss, S/L) и закрытию позиции с прибылью («тейк-профит», take-profit, T/P) представляют два главных способа, при помощи которых трейдеры могут планировать свою торговлю. Успешные трейдеры знают цену, которую они готовы заплатить и цену, по которой они готовы продать, и они измеряют полученные прибыли в отношении вероятности того, что акции достигают своих целей. Если скорректированная норма прибыли достаточно высока, тогда они выполняют сделку.

Читать далее

Увеличение рабочего объёма

- 31 августа 2015, 19:12

- |

У меня такая проблема есть. Не могу нормально увеличивать объёмы. Торгую пока не на очень больших деньгах. Был конкретный риск на сделку в деньгах, сумма небольшая, когда торговля начинала выравниваться и я закрывал неделю с прибылью, то увеличивал риск на сделку в два раза (суммы всё равно небольшие). Но после увеличения риска шло, допустим, 2-3 стопа подряд, вроде нормально, но при увеличенном риске это съедало всю прибыль за прошедшую неделю и я впадал в небольшой тильт. Потом я обратно уменьшал риск и потихоньку снова выходил на профит. Так повторялось несколько раз.

Я сейчас торгую на небольшие суммы, но хочу увеличить в разы торговый объём. Подскажите, как это сделать поэтапно, чтобы не возникло проблем с торговлей.

Талеб о Неро и Джоне.

- 30 августа 2015, 23:54

- |

В начале книги «Одураченные случайностью» Талеб приводит рассказ о двух трейдерах-соседях: Неро и Джоне.

Умный и сверхосторожный Неро, глупый и удачливый до поры до времени Джон.

Так и хочется добавить к ним в компанию третьего соседа — оптимального трейдера Тома, который (упрощенно говоря) делит свой капитал на две половины, одной половиной управляет как Неро, второй — как Джон (но чуть дальновиднее Джона).

В большинстве возможных сценариев Том обыгрывает и Неро, и Джона.

Простые прибыльные стратегии

- 20 августа 2015, 21:29

- |

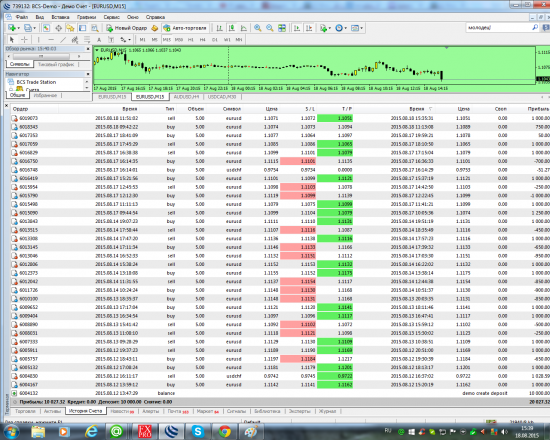

Недавно на одном из популярных форумов я объявил, что удвою депозит за неделю, при чем вероятность этого достаточно высока, никак не 50/50. И удвоил менее чем за 5 дней (правда до этого метод был обсчитан мной аж на 20 месяцах истории, так что в своих силах я был уверен). Сразу оговорюсь, что метод тестировался на Форексе, так что специфику данного рынка надо учитывать. Кстати, и сам метод я описал на том форуме, и там же он активно обсуждался. Вот скрин истории торговли, ниже ссылка на мою ветку в том форуме:

ruforum.mt5.com/threads/80577-100-za-nedelyu.-vozmozhno-li

Мошенники, Альфа-Банк и риск менеджмент в реальной жизни

- 17 августа 2015, 17:19

- |

( Читать дальше )

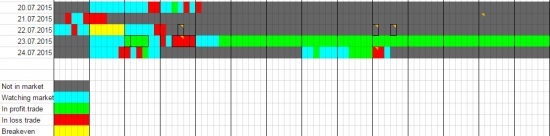

Дисциплина. Итоги недели

- 24 июля 2015, 18:34

- |

4 дня в минус, один день в плюс.

Главное отличие от предыдущего: как только достигаешь лимита по риску, сразу прекращаешь торговать. Я всегда знал одну вещь, но теперь я ее прямо глубоко прочуствовал. Я бы сформулировал это так:

Нельзя испытывать никакого возбуждения в трейдинге. Не должно быть никакой мотивации зайти в сделку. Каждой последующей сделке должно сопутствовать совершенно одинаковое ваше (нейтральное) эмоциальное состояние. Если какая-то сделка выводит из состояния равновесия, то сделки дальше просто не совершатся, пока баланс не будет восстановлен. Трейдинг — это прагматичный еврейский бизнес. Никаких эмоций, ничего личного. Если сделка вас возбуждает, если ее результат влияет на эмоциональное состояние, то всё… Это гэмблинг.На этой неделе хоть и убыток, но следование правилам принесло мне удовлетворение.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал