рекомендации

Лонг по Si. Рекомендация Trade Market

- 11 июня 2015, 16:41

- |

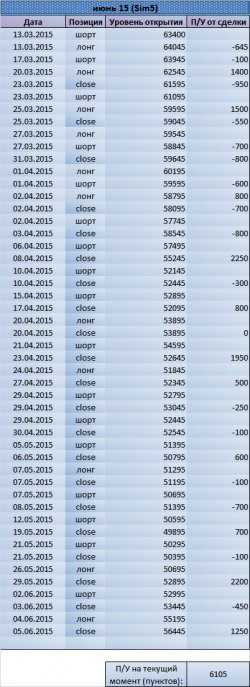

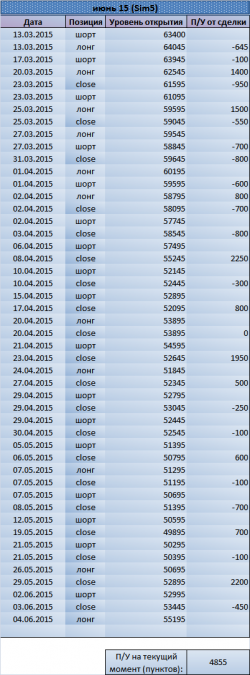

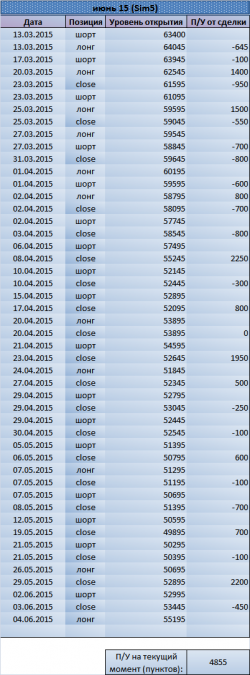

Итоги работы с контрактом Sim5 поведем в понедельник. Всего с него удалось заработать 6100 пунктов на 1 контракт.

Текущая позиция: Лонг от 56545, открыта сегодня, стоп/переворот держим близко. Работаем по итогам закрытия часа.

Все сделки с текущим фьючерсом Siu выкладывать смысла нет, потому что сегодня первая сделка, так что вот еще раз сделки с фьючерсом Sim за 3 месяца:

( Читать дальше )

- комментировать

- 7

- Комментарии ( 0 )

Ждем расширения диапазона по Si. Рекомендации Trade Market

- 09 июня 2015, 12:45

- |

Таким образом, ждем выхода из диапазона, после чего формируем уровни для входа. В четверг перекладываемся в SIU5.

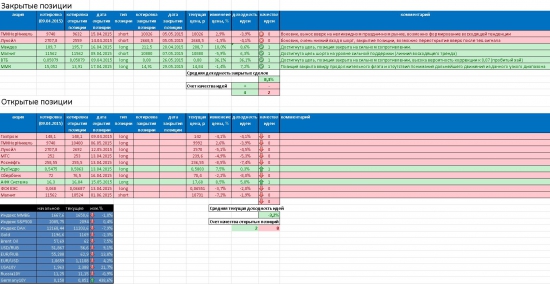

Все сделки с текущим июньским фьючерсом представлены в таблице:

Напомню, в конце июля началась рассылка рекомендаций по фьючерсу Si, подробности

( Читать дальше )

Анализ Coca-Cola (KO)

- 08 июня 2015, 18:51

- |

В США потребительский сектор является, пожалуй, самым развитым в экономике. Даже в казалось бы небольших нишах потребительского рынка имеются свои гиганты не только на национальном, но и на мировом уровне. Так например, одной из крупнейших транснациональных корпораций является The Coca-Cola Company. Акции данного эмитента торгуются на Санкт-Петербургской бирже под тикером KO, так что любой резидент России может их купить или продать без необходимости открытия торгового счета у брокера с непосредственным выходом на американский рынок.

В США потребительский сектор является, пожалуй, самым развитым в экономике. Даже в казалось бы небольших нишах потребительского рынка имеются свои гиганты не только на национальном, но и на мировом уровне. Так например, одной из крупнейших транснациональных корпораций является The Coca-Cola Company. Акции данного эмитента торгуются на Санкт-Петербургской бирже под тикером KO, так что любой резидент России может их купить или продать без необходимости открытия торгового счета у брокера с непосредственным выходом на американский рынок.

( Читать дальше )

Держим лонг по SIM. Рекомендации Trade Market

- 05 июня 2015, 19:31

- |

Текущая позиция: Лонг от 55200, открыта вчера, стоп/переворот держим в районе 56500. Работаем по итогам закрытия часа.

Все сделки с текущим июньским фьючерсом представлены в таблице:

Напомню, в конце июля началась рассылка рекомендаций по фьючерсу Si, подробности здесь. В открытом доступе мы продолжаем публиковать текущую позицию, но уже без рекомендации по уровню переворота. К сожалению, в последнее время не удается делать это стабильно, лишь время от времени, так что следите за переворотами на сайте в разделе "Текущие позиции и сделки"

п.с. читайте важную информацию по системе тут

все сделки с предыдущим контрактом тут

Возобновили лонг по SIM. Рекомендации Trade Market

- 04 июня 2015, 18:27

- |

Сегодня мы возобновили лонг на 55200 (ниже скриншот рассылки с рекомендацией) и пока сохраняем длинную позицию. Однако, есть опасения резкого провала, но закрывать позу пока не будем. Есть уровень для переворота.

Таким образом, текущая позиция: Лонг от 55200, открыта сегодня, стоп/переворот держим в районе 55000. Работаем по итогам закрытия часа.

Все сделки с текущим июньским фьючерсом представлены в таблице:

( Читать дальше )

Анализ Johnson&Johnson (JNJ)

- 04 июня 2015, 18:01

- |

Потребление является основой американской экономики. В совокупности, потребительские товары обеспечивают свыше 70% ВВП, этот сектор в США является крупнейшим в мире и одной из основ мировой экономики. Одним из лидеров американского потребительского сектора является Johnson&Johnson. Акции данного эмитента торгуются на Санкт-Петербургской бирже под тикером JNJ, поэтому любой резидент России имеет возможность совершать с ними сделки без необходимости открытия торгового счета у брокера с непосредственным выходом на американский рынок.

( Читать дальше )

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 04 июня 2015, 10:22

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Фьючерс на индекс РТС, RIM5: Отскок – это лишь коррекция к основному движению

- 03 июня 2015, 09:30

- |

Июньский фьючерс на индекс РТС на прошлой дневной сессии повысился на 2,79%, а на вечерней вырос еще на 0,64%. Последнее значение составляет 98340.

Во вторник во фьючерсе RIM5 все-таки начал формироваться полноценный отскок к прошедшей волне снижения. Движение наверх как раз началось после отката к поддержке на 94500. Одним из драйверов роста стал укрепляющийся рубль по отношению к доллару.

Кривая RSI вышла из зоны перепроданности. Однако ни о каких бычьих дивергенциях пока речи не идет. Сигналов на разворот тенденции пока не появлялось. Рост может быть продолжен, однако общая фаза снижения все-таки остается актуальной. В качестве ближайшего ориентира можно выделить цель на отметке 100000. Потенциальное закрепление выше этого рубежа откроет дорогу к 101800. Покупать на среднесрочную перспектив сейчас все-таки не стоит.

Внешний фон с утра складывается нейтральный. Азиатские площадки сегодня торгуются разнонаправленно и не показывают единой динамики. Фьючерс на S&P500 прибавляет всего лишь 0,04%, Brent в минусе на 0,60%. Все это дает основания предположить, что при сохранении фона открытие торгов пройдет чуть ниже уровня закрытия вторника.

Ближайшие сопротивления – 100000 / 101800 / 103250 / 105000 / 110000

Ближайшие поддержки – 97000 / 94700-94000 / 90400-89800 / 87200

Карпунин Василий

Эксперт БКС Экспресс

Настроение рынка - RIM5: Вблизи 95000 можно присматриваться к осторожным покупкам

- 01 июня 2015, 19:08

- |

Фьючерс на индекс РТС сегодня снова снижается на фоне ослабления рубля и негативной статистики из РФ. При этом RIM5 пробил восходящую трендовую линию и вполне может продолжить снижение.

Впрочем, не будем торопить события и рассмотрим индикаторы настроений данного инструмента более подробно…

Обратив внимание на открытые юридическими лицами позиции по фьючерсу на индекс, можно заметить, что настроения крупных игроков заметно ухудшились в последнее время, и из позитивных стали нейтральными. Соотношение коротких и длинных позиций по состоянию на 29 мая составляет 0,97 против 0,91 несколькими днями ранее.

Между тем открытые опционные позиции по RIM5 со сроком исполнения 15.6.15 сейчас смотрятся умерено позитивно. Большое количество открытых опционов пут расположилось на отметке 95000 и выступает как очень сильная поддержка.

Напомню, крупные участники преимущественно продают опционы.

В свою очередь, подразумеваемая волатильность RIM5 находится на 3 пункта выше исторической, что говорит о переоцененности опционов, которая обычно нивелируется во время роста базового актива.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал