портфель

МОИ ИНВЕСТИЦИИ, МОИ АЛЬФА-СКАКУНЫ

- 03 апреля 2024, 17:35

- |

Если вы следите за моими публикациями, то уже не раз встречали мой термин АЛЬФА-СКАКУНЫ. Так я называю акции компаний, которые потенциально могут обогнать индекс. Именно с этой позиции я рассматриваю компании в инвестиционном клубе Finversia, а также могу их добавить в свой портфель, если сойдется еще несколько факторов.

Я рассказываю принципы и показываю методы поиска таких компаний на своих авторских курсах ТРИ КИТА ИНВЕСТИЦИЙ и УПРАВЛЕНИЕ ИНВЕСТИЦИОННЫМ ПОРТФЕЛЕМ, а также вкратце описывал путь отбора в статье на Smart-lab.ru (конечно, об этом я также расскажу на программе "Финансовые и фондовые рынки" ВШБ НИУ ВШЭ).

Довольно часто у слушателей или подписчиков возникают вопросы: "Насколько долго компании могут быть АЛЬФА-СКАКУНАМИ?" и "Как часто я пересматриваю их?"

Логично, что я не дам прямого ответа на эти вопросы, поскольку я как инвестор не хочу делиться всеми тонкостями процесса, так как сам потратил немало времени на исследования и моделирования.

В этом же посте, я решил привести несколько графиков, которые дают частичный ответы на эти вопросы, на примере CHMF. Здесь есть разные глубины расчетов, и вариант с учетом нескольких глубин одновременно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🎁Снизил долю серебра в портфеле с 15% до 11%.

- 02 апреля 2024, 18:17

- |

☘️Цена SLVRUB_TOM на 22.5% выше, чем мировые цены. С таким перекосом можно и продать часть переложив в золото. Серебро в среднем приносило 13% годовых, а тут буквально за 2 дня такой разрыв в цене образовался.

🌏Причем с мировой ценой в долларах ничего особого не происходит — никаких предпосылок к росту, которые бы оправдали такой ажиотаж на Мосбирже.

( Читать дальше )

Правильный портфель versus мутный мешок

- 02 апреля 2024, 11:32

- |

О паре предрассудков, популярных в инвесткругах.

Человек купил какую-то акцию много лет назад за Х рублей. С тех пор бизнес разжирел, в разы вырос и сейчас платит, скажем 0.5Х рублей дивидендов в год. Или просто прошло много времени. Инфляция, деньги уже не те деньги, но главное, что вот такой дивиденд. И что говорит наш человек? «Смотрите, я инвестировал под 50% годовых! И это только дивидендами!».

Если надо объяснять, где тут ошибка, боюсь, объяснять это бесполезно. Лохматый год не имеет значения. Пусть сделка была очень удачна, но это было тогда. Эту доходность вы уже давно поимели, и записали себе в архив. Доходность акции сейчас — это ее доходность к текущей цене, все.

Понятно, откуда такое искажение возникает. Приятно же побыть самым умным и доходным, хотя бы мысленно. А успех какого-нибудь 2015 года растянуть на вечность…

Второе, более популярное и уже всеобщее искажение, родственное вот этому. Мы все привыкли, что аналитики дают три типа рекомендации: «продавать», «покупать» и «держать». Мол, вот эта акция не плоха, но и не хороша, покупать ее фу, но держать нормально.

( Читать дальше )

Позиционирование портфеля: апрель 02.04.2024

- 02 апреля 2024, 11:20

- |

Позиционирование портфеля: апрель

Прошлый выпуск можно найти по ссылке.

Небольшое резюме по итогам марта:

— Сильные продажи в ОФЗ, которые привели к росту доходностей выше 13%.

— Сохранение инфляционного давления, отсутствие замедления экономики.

— Сохранение ставки на уровне 16% и жестко-нейтральная (с учетом опубликованного сегодня резюме: закрепление инфляции на текущем уровне — повод для повышения ставки) риторика Банка России по поводу перспектив ДКП.

В общем и целом, существенных изменений за месяц не произошло, соответственно и основные тезисы относительно управления портфелем остаются в силе. Но все же есть нюансы, на которое стоит обратить внимание.

Линкеры

Несмотря на активные продажи в ОФЗ, линкеры весь месяц были стабильны, а во второй половине даже пытались укрепиться. Рост тела ОФЗ-ИН и падение ОФЗ-ПД привели, во-первых, к снижению реальной доходности инструмента, а, во-вторых, к увеличению вмененной инфляции до 7.5%. Текущая оценка предполагает, что инвестиции в линкеры до погашения будут более прибыльны чем в фиксы на аналогичный срок при условии ежегодного роста цен более чем на 7.

( Читать дальше )

Мой Рюкзак #39: Бычий рынок порождает жадность, но нужно быть осторожным

- 01 апреля 2024, 18:41

- |

Прошлый пост: Мой Рюкзак #38: ЛУКОЙЛ покинул корабль или затишье на 2 месяца подошло к концу

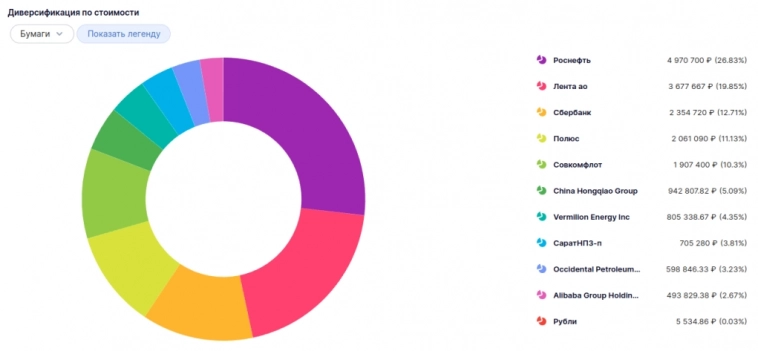

Было 18,5 млн руб на 25.03.2024

( Читать дальше )

CAGR не главное (при равномерных покупках)

- 01 апреля 2024, 18:17

- |

CAGR — совокупный среднегодовой темп роста.

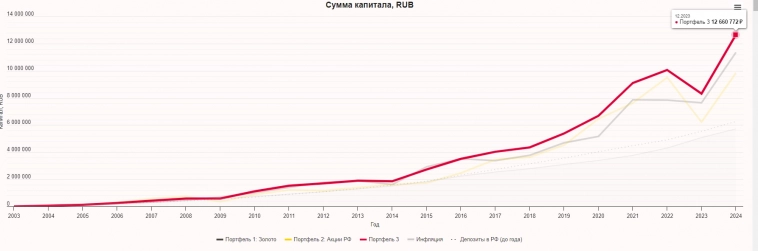

🏙С 2003 по 2024 темп роста золота в рублях 14.4%, а у индекса акций РФ 15.8%. Значит вложив изначально капитал и не пополняя его Вы получили бы больше денег именно в акциях. Все логично и понятно.

🌆Рассмотрим пример когда человек вложил 50 тыс рублей в 2003 и затем с каждым годом вкладывал больше на величину инфляции (зарплаты ведь растут в стране).

🌉В итоге за 21 год он вложил бы таким образом 5.72 млн рублей в текущих деньгах. В акциях РФ он имел бы сейчас 9.84 млн, а вкладывая в золото 11.36 млн.

🎁Как видим преимущество в 15% в финальной сумме. Это произошло потому что важна форма графика при регулярных докупках. Покупая акции Вы вынуждены покупать часто на хаях (2005-2008, 2021) и терять из-за этого доходность.

( Читать дальше )

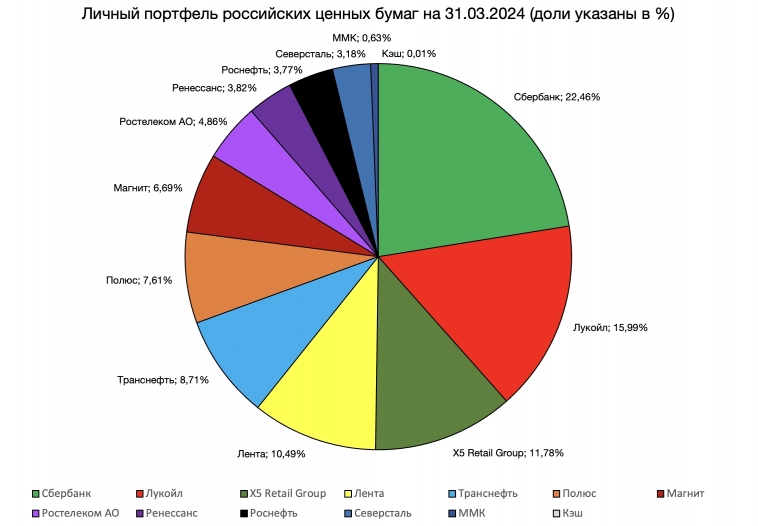

Мой портфель российских ценных бумаг на 31.03.2024

- 01 апреля 2024, 12:35

- |

Выполнил годовую цель за 3 месяца

✔️ Динамика моего портфеля за первые 3 мес. 2024 = +19,82%

• за январь = +6,11%

• за февраль = +6,77%

• за март = +6,94%

Динамика индекса MCFTRR (индекс Мосбиржи с дивидендами и налогами) за первые 3 мес. 2024 = +8,65%

✔️ Динамика моего личного портфеля относительно индекса за первые 3 мес. 2024 = +11,18%

• за январь (портфель относительно индекса) = +1,84%

• за февраль = +5,2%

• за март = +4,13%

Я использую для расчета модифицированный метод Дитца, это наиболее точный способ учета доходности.

🔼 Моя годовая цель, поставленная в январе: заработать на 10 пп. больше, чем дает рыночный индекс с дивидендами, по итогам года.

Уже по итогам 1-го квартала я опережаю индекс полной доходности Мосбиржи более, чем на 11 пп., поэтому повышаю свою цель по личному портфелю на этот год до 15 пп. опережения индекса Мосбиржи. Текущей динамикой я очень доволен.

Я сократил кол-во компаний в своем личном портфеле с 15 до 12 — по ссылкам самые свежие новые обзоры этих компаний, и на диаграмме вы можете увидеть их доли в портфеле.

( Читать дальше )

Итог 1 квартала 24г +8,3% (33% годовых, 2023г был +100%) Ребалансировка Лидеры Аутсайдеры Мысли на 2 квартал

- 31 марта 2024, 19:52

- |

Друзья,

в этом видео за 9 минут

подвожу итоги 1 квартала и высказываю мысли на 2 квартал 2024г.

В 1 квартале портфели выросли на 8,2%, что соответствует 33% годовых

(индекс Мосбиржи вырос на 7,75%).

По сравнению с 2023г.

(рост был 100%, опережение индекса полной доходности Мосбиржи было более 40%),

рост был не таким сильным, потому что поменялись лидеры и пришлось делать ребалансировки.

В 1 квартале 2024г. пришлось продать 3 акции, лидеров 2023г.

в связи с тем, что тренды перестали расти:

Совкомфлот

Газпромнефть

Роснефть

Рассказываю, какие акции считаю лучшими и почему.

1.

Фондовый рынок.

В ряде компаний – сильные растущие тренды.

Рассказываю своё мнение, в каких именно.

2.

ФОРТС.

Занимаюсь валютным арбитражем

(отклонения фьючерсов от спотов, в т.ч. в синтетических валютных парах).

Не открываю позиции наугад, только с существенной форой в свою пользу.

В марте отклонения с расчётной доходностью 50% годовых.

( Читать дальше )

Итоги марта 2024

- 31 марта 2024, 11:42

- |

В конце прошлого года решил, что теперь для меня сохранить важнее, чем заработать — вот и сохраняю. Счёт не растёт уже полгода :)

Итоги марта.

Депо: +0,26% (Для сравнения MCFTRR: +2,45%. SP500 в рублях: +4,6%. USDRUB: +1,45%).

Портфель-консерва тупит на месте. Неплохо растёт портфель российских акций — АФК и ЮГК выдали отличный месяц, Лукойл и Сбер на хаях. Американские бумаги тоже пытаются расти. Но общий вес акций относительно депо мал. А длинные ОФЗ на 40% счёта утопили весь позитив — они снизились почти на 5% с конца февраля.

Структура портфеля на 1 апреля.

Российские акции: 18%

Американские акции: 6%

Длинные ОФЗ: 40%

ОФЗ ПК + SBMM + немного замещаек Газпрома: 36%

(Подробный состав портфелей и все сделки в момент совершения я публикую в своём телеграм-канале t.me/invest_budka)

Что делалось в марте.

По 298 начал сокращать Сбер. Мысленно разделил на шесть частей. Первая ушла по 298, дальше равными частями каждые 10 рублей вверх, если не будет новых вводных. Если выше расти не будет — пойду на дивы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал