пик сз

ГК ПИК остается фаворитом в секторе недвижимости - Атон

- 19 января 2022, 10:20

- |

Общий объем продаж недвижимости в 4К21 (с учетом показателей бизнес-направления fee-development) снизился на 0.9% г/г до 843 тыс. кв. м, однако в денежном выражении он вырос на 19% до 156 млрд руб. за счет роста цен на 20%. В целом, объем продаж недвижимости в Москве вырос на 9.6% г/г в 4К21 г. до 525 тыс. кв. м, а в денежном выражении — на 26.5% до 112.6 млрд руб. В Московской области продажи новых объектов снизились на 25% г/г до 211 тыс. кв. м, а в стоимостном выражении — на 8.8% до 31 руб. Совокупные денежные поступления увеличились на 21.9% г/г до 174 млрд руб. Доля ипотеки в 2021 составила 76%. Объем продаж на вторичном рынке недвижимости через платформу Kvarta составил 21 млрд руб. (за 9М21 — 7.7 млрд руб.). Общий объем продаж недвижимости Группы за 2021 составил 2.5 млн кв. м (+7.7% г/г), а в стоимостном выражении достиг 451 млрд руб. (+32.5%). Чистая денежная позиция компании на коропоративном уровне составляет 30 млрд руб на конец года. В 2022 ГК ПИК прогнозирует рост продаж недвижимости в стоимостном выражении еще на 30%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Общий объем поступлений денег за 21 г у Группы ПИК увеличился на 39% до ₽516 млрд, ипотека составила 76% всех продаж

- 18 января 2022, 11:53

- |

Основные операционные результаты за 2021 г.:

● Общий объем поступлений денежных средств увеличился на 39% до 516 млрд рублей, с 371 млрд рублей в 2020 г.

— Поступления денежных средств от оказания строительных услуг, бизнеса fee-development и прочих видов деятельности увеличились на 75% и составили 169 млрд рублей, что соответствует 33% от общего объема.

— Поступления денежных средств на эскроу счета увеличились более, чем в 2,5 раза до 192 млрд рублей

● Объем реализации недвижимости увеличился на 33% до 451 млрд рублей (2 537 тыс. кв. м) с 341 млрд рублей (2 355 тыс. кв. м) в 2020 г., включая:

— Проекты fee-development, по которым объем реализации недвижимости увеличился в 2 раза и составил 96 млрд рублей (430 тыс. кв. м).

● Продажи на рынке вторичной недвижимости на платформе Кварта составили 21,1 млрд рублей (113 тыс. кв. м).

● В 2021 г. компания вывела в продажу:

— 22 новых проекта (в 2020 г. компания вывела в продажу 18 новых проектов).

— 152 новых корпуса (в 2020 г. компания вывела в продажу 92 корпуса).

— Общая площадь выведенной в продажу недвижимости увеличилась на 41% и составила 2 885 тыс. кв. м (в 2020 г. компания вывела в продажу 2 042 кв. м).

( Читать дальше )

У Группы ПИК появился партнер по строительству офисов в Москве

- 18 января 2022, 08:46

- |

АО «Стоунхедж» в середине декабря стало владельцем 25% фирмы «Пальмира» — данные «СПАРК-Интерфакса». Остальные доли в этой компании принадлежат ГК ПИК.

«Пальмира» арендует 3,4 га на Старокалужском шоссе недалеко от Воронцовского парка.

Представители ПИК и Stone Hedge подтвердили факт партнерства, но от дальнейших комментариев отказались.

Рыночная стоимость площадки на Старокалужском шоссе может составить 3,5–4 млрд руб., считает управляющий партнер S.A. Ricci Алексей Богданов.

https://www.vedomosti.ru/realty/articles/2022/01/17/905170-pik-gordeeva

Обзор прессы: ПИК СЗ, Яндекс, Новатэк, Роснефть, Газпром — 18/01/22

- 18 января 2022, 08:13

- |

Иностранные инвесторы проявили сдержанность

На фоне резкого падения российского долгового рынка в конце минувшей недели продажи нерезидентов оказались незначительными — чуть более 3 млрд руб. В предыдущие периоды геополитических осложнений России и Запада продажи были более масштабными. Эксперты предполагают, что сейчас выходили из облигаций в основном местные инвесторы, которые реагировали на заявления российских чиновников, нерезиденты больше реагируют на собственных политиков, которые вели себя более сдержанно.

https://www.kommersant.ru/doc/5171598

Неквалифицированные инвесторы массово готовятся к сложным инструментам

За три месяца действия новую процедуру тестирования неквалифицированных инвесторов на право покупать рисковые финансовые продукты, подготовка и введение которой вызывала много вопросов, успешно прошли около 2 млн человек. При этом больше половины справились с вопросами с первого раза. В дальнейшем тестирование должно быть доработано, но серьезных изменений в ЦБ не планируют.

( Читать дальше )

Спрос на коммерческую недвижимость растет — Коммерсантъ

- 17 января 2022, 08:20

- |

👉 Влияние пандемии на рынок коммерческой недвижимости Москвы и Санкт-Петербурга снижается. Новая волна заболеваемости пока не приводит к уменьшению спроса к офисным и торговым объектам, а консультанты прогнозируют сокращение вакантности

👉 Вакантность помещений стрит-ритейла в Москве к середине года может сократиться с текущих 14,9% до 12–13% при отсутствии новых жестких ограничений

👉 Также сохраняется спрос на офисном рынке Москвы. Многие компании вернули к работе из офиса большую часть сотрудников еще в прошлом году, сообщает

www.kommersant.ru/doc/5158981?tg

ТОП-10 самых доходных акций в 2021 году и какие акции могут больше вырасти в 2022 году.

- 15 января 2022, 19:29

- |

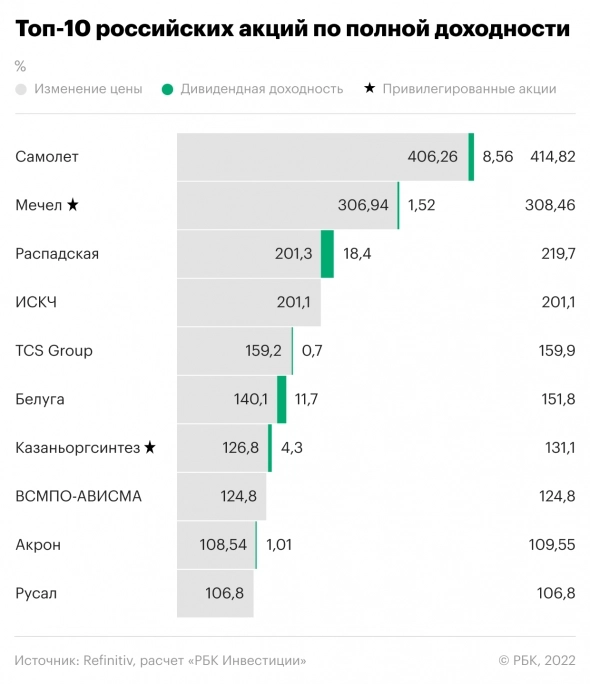

Было любопытно посмотреть, как РБК недавно составил топ-10 самых доходных акций за 2021 год:

Скажу честно, что только в 2 компании из этого топ-10 я инвестировал в 2021 году. Самолет даже постоянно был на 2 месте в моем портфеле акций.

В отношении всех других акций сложно было предсказать их бурный рост. Скажем так, предсказать можно было, но только ориентируясь на настрой спекулянтов или угадав с тем, что вырастут сильно под конец года цены на уголь (Распадская и Мечел). Но если пытаться угадать, то можно и ошибиться, учитывая, что, например, самые популярные среди российских инвесторов акции Alibaba и Virgin Galactic дали -50% убытка, а акции Яндекса -20%. И естественно про дивиденды в их случае речи не идет.

При составлении портфеля год назад я пытался выбрать именно акции, которые платят дивиденды, планируют повышать размер дивидендов, имеют сильные конкурентные преимущества и улучшают свои операционные и финансовые показатели, а также цена которых не перегрета.

( Читать дальше )

По итогам 2021 года инвесторы вложили в российскую недвижимость $5,4 млрд, что стало рекордным показателем с 2013 г — Коммерсантъ

- 14 января 2022, 09:18

- |

👉 По итогам 2021 года инвесторы вложили в российскую недвижимость $5,4 млрд, что стало рекордным показателем с 2013 года. В основном динамика связана с интересом к рынку жилья Санкт-Петербурга, где стоимость земли под застройку выросла на 60–70%. Как следует из данных компании, это максимум с 2013 года, когда в недвижимость в РФ было вложено $8 млрд

👉 В Москве приток инвестиций вырос на 8%, до $3,3 млрд, а объем вложенных средств в российские регионы сократился на 25%, примерно до $300 млн, год к году

Мои лучшие и худшие инвестиции в 2021 году

- 12 января 2022, 22:14

- |

На самом деле не так просто говорить про идеи в рамках отдельного года, ведь акции я покупаю на протяжении последних 5,5 лет, также, как и продаю. Но в 2021 году были некоторые сделки, их и рассмотрим. Все доходности рассчитаны по методу XIRR, в экселе данная функция называется ЧИСТВНДОХ.

🟢 Белуга. Акцию я купил в июне 2021 года по цене 2870 руб, годовая доходность составила 22%. Тем не менее, мы видели сильный разгон перед SPO, после которого котировки немного остыли, чем удалось воспользоваться. Мне понравилась стратегия развития компании, которую представил менеджмент с горизонтом до 2024 года. Эта инвестиция еще на 2-3 года, там и подведем итоги. Продолжаю следить за отчетами и получать, пусть и небольшие, но дивиденды.

🟢 Глобалтранс. Первые акции были куплены в январе 2021 года, тогда компания была мало кому интересна и на нее давали очень хорошие цены (ниже 500 руб), чем удалось воспользоваться. В апреле, когда цены вновь упали ниже 500 руб. я делал разбор идеи

( Читать дальше )

📈В 2021 году рост цен на недвижимость в Москве был беспрецедентным — Forbes

- 12 января 2022, 11:38

- |

👉 Квадратный метр в старой Москве подорожал на 26% — по данным «Метриум», и на 30%, если верить Циан

👉 Ввод жилья в Москве тоже оказался рекордным за всю историю города — более 7 млн кв. м по итогам года

👉 Но ожидать повторения рекордов не стоит. Глава ЦБ Эльвира Набиуллина уже год говорит о необходимости отменить льготную ипотеку, чтобы притормозить рост цен на жилье. В конце декабря она спрогнозировала, что в 2022-м рост наконец-то остановится за счет дорожающей ипотеки. После серии повышений ключевой ставки банки начали увеличивать ставки по ипотеке. 10 января ВТБ объявил, что повышает ставку на 1 процентный пункт, до 10,3%

👉 Политика Центробанка оказывает сильное влияние на рынок

👉 «Судя по заявлениям ЦБ, ожидать возвращения к ключевой ставке в коридоре 5-6% раньше середины 2023 года не стоит», — говорит управляющий партнер компании «Метриум» Надежда Коркка

👉 «Последние два года идет непрекращающийся «сенокос» у застройщиков. Такое эльдорадо, боюсь, мы увидим еще раз не скоро», — комментирует ситуацию в сегменте новостроек руководитель департамента продаж РАД Наталья Круглова.

( Читать дальше )

На продажу выставлен участок ЗиЛ в Москве площадью 25,6 га

- 12 января 2022, 08:34

- |

ПАО «Завод имени Лихачева» (АМО «ЗиЛ», на 65% принадлежит департаменту имущества Москвы) проведет торги по продаже 100% долей ООО «ЗиЛ восток», которому принадлежат права на 25,6 га на Автозаводской улице.

Аукцион пройдет уже в начале февраля. Начальная стоимость лота составляет 3,7 млрд руб.

По условиям торгов, принять участие в них сможет лишь ограниченное число компаний — Ежегодная выручка у претендентов на участки ЗиЛа должна быть не ниже 100 млрд руб. (с 2018 по 2020 г.), а если заявку подаст группа компаний, то выше 500 млрд руб.

Среди претендентов — группа ПИК, группа ЛСР, ГК ФСК, группа «Эталон», группа «Ташир», турецкая Enka.

Москва продаст крупный участок завода ЗиЛ под строительство коммерческой недвижимости — Ведомости (vedomosti.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал