SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

офз

Господа, что такое ОФЗ и с чем его едят? Если есть инфа конкретная по данному виду ЦБ можете поделиться?

- 09 мая 2016, 17:44

- |

- ответить

- ★12

- Ответы ( 23 )

Минфин предложит новый выпуск ОФЗ с привязкой к инфляции на 150 млрд рублей

- 25 апреля 2016, 20:40

- |

Цитата:

Минфин России с 27 апреля начнет предлагать на аукционах новый выпуск пятилетних ОФЗ (ОФЗ-ИН № 51001) с номинальной стоимостью, индексируемой в соответствии с индексом потребительских цен.

Объем выпуска без учета индексации номинальной стоимости составит 150 млрд руб. Номинальная стоимость одной облигации в дату начала размещения облигаций составляет 1000 руб. Процентная ставка купонного дохода — 2,25% годовых, дата погашения — 31 марта 2021 г.

Конкретные даты аукционов, в которые новый выпуск ОФЗ-ИН будет предлагаться к продаже, будут определяться рыночной конъюнктурой, уточняется в сообщении Минфина.

источник

п.с. Спрос будет по любому, минфин почуял где деньги брать.Вот оно импортозамещение в действии.

Минфин России с 27 апреля начнет предлагать на аукционах новый выпуск пятилетних ОФЗ (ОФЗ-ИН № 51001) с номинальной стоимостью, индексируемой в соответствии с индексом потребительских цен.

Объем выпуска без учета индексации номинальной стоимости составит 150 млрд руб. Номинальная стоимость одной облигации в дату начала размещения облигаций составляет 1000 руб. Процентная ставка купонного дохода — 2,25% годовых, дата погашения — 31 марта 2021 г.

Конкретные даты аукционов, в которые новый выпуск ОФЗ-ИН будет предлагаться к продаже, будут определяться рыночной конъюнктурой, уточняется в сообщении Минфина.

источник

п.с. Спрос будет по любому, минфин почуял где деньги брать.Вот оно импортозамещение в действии.

Самый крутой ОФЗшник считает, что наши долговые бумаги достигли потолка

- 22 апреля 2016, 00:39

- |

Товарищ Огедай Топкулар (RAM Capital), который показал в прошлом году лучший бондовый результат в мире в прошлом году считает, что ралли по нашим ОФЗ близится к концу. Доходности по ОФЗ сейчас на 2-летнем минимуме. За последние 3 мес. наши бонды показали лучший после Бразилии результат. Он ждет что к концу квартала доходность российских ОФЗ вырастет на 80 бп, соответственно сами бонды припадут:

Мы ждем лучшего момента для входа, когда доходность приблизится к 10 процентам. Риски для российских активов сохраняются, особенно на фоне столь неясных перспектив сырьевых рынков.Finanz

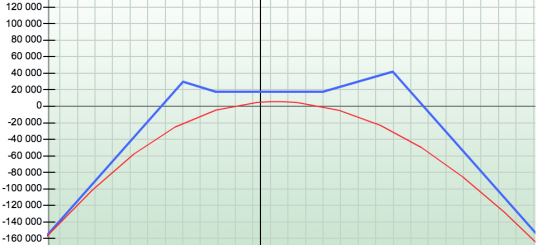

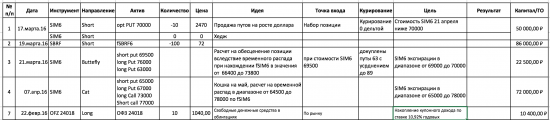

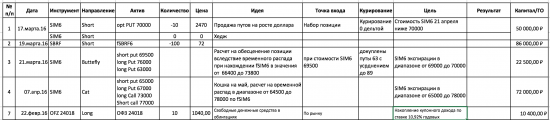

Моя текущая опционная стратегия

- 07 апреля 2016, 19:33

- |

Итак, внес корректировку в свою апрельскую стратегию - http://smart-lab.ru/blog/317620.php

а именно:

1) продал все облигации ОФЗ серии 29006 (на фоне заявлений Набиуллиной о продолжении цикла снижения ставок это была не самая выгодная покупка);

2) Сформировал кошку на SIM6 на майскую экспирацию:

Таким образом, моя стратегия на апрель/май теперь выглядит таким образом:

( Читать дальше )

а именно:

1) продал все облигации ОФЗ серии 29006 (на фоне заявлений Набиуллиной о продолжении цикла снижения ставок это была не самая выгодная покупка);

2) Сформировал кошку на SIM6 на майскую экспирацию:

Таким образом, моя стратегия на апрель/май теперь выглядит таким образом:

( Читать дальше )

ОФЗ возможен разворот

- 05 апреля 2016, 19:26

- |

Ребята будте аккуратны возможен разворот на Российских ОФЗ. Особенно после всех скандалов с правительством инвесторы очень нервничают.

Минфин по-прежнему делает ставку на Резервный фонд

- 28 марта 2016, 13:07

- |

Минфин по-прежнему делает ставку на Резервный фонд

В пятницу Минфин провел очередную встречу с участниками рынка, из которой интересными мы считаем следующие моменты:

( Читать дальше )

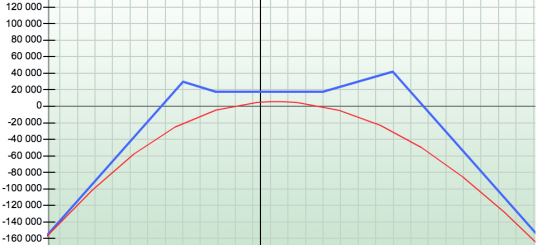

To Фыва график ОФЗ и 3 месячного форварда

- 22 марта 2016, 10:43

- |

я ей богу не знаю что тов. Левченко на этих графиках видит, но если ему это помогает торговать — только в помощь :)

не знаю какие ОФЗ он берет в расчет, я взял 3 и 10 летние

более короткие это чисто казначейский продукт для банков и НПФов, более длинные это «чисто» спекулянты

видно, что «горбик» превышения доходности ОФЗ над ставкой форварда был только в момент, когда сбили боинг и народ пофиксил ОФЗ

потом кривая форварда опять ушла выше доходности ОФЗ, и там остается

Это 3 месячные форвард на рубль и 3 летние ОФЗ

Это 3 месячные форвард на рубль и 10 летние ОФЗ

( Читать дальше )

не знаю какие ОФЗ он берет в расчет, я взял 3 и 10 летние

более короткие это чисто казначейский продукт для банков и НПФов, более длинные это «чисто» спекулянты

видно, что «горбик» превышения доходности ОФЗ над ставкой форварда был только в момент, когда сбили боинг и народ пофиксил ОФЗ

потом кривая форварда опять ушла выше доходности ОФЗ, и там остается

Это 3 месячные форвард на рубль и 3 летние ОФЗ

Это 3 месячные форвард на рубль и 10 летние ОФЗ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал