офз

ОФЗ 22 года назад

- 31 мая 2017, 22:41

- |

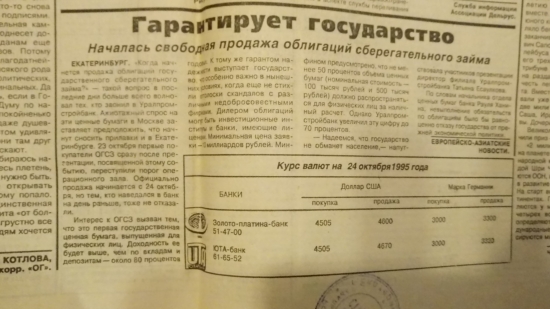

Как это БЫЛО! какой курс) сегодняшние 57 руб — это просто «эльдорадо». тогда через 3 года — курс был уже 24 деноминированных рубля (т.е. 24 тыс. старых) в 6 раз больше за 3года. Если сейчас мерить такой же меркой- то это всего 350 р/дол, что вполне возможно, наверное через3 года)))))

- комментировать

- ★6

- Комментарии ( 26 )

Тарифы на операции с ОФЗ-Н

- 31 мая 2017, 22:09

- |

Вот наткнулся. Бизнес по-русски.

| Совершение сделок с облигациями федерального займа для населения | |

| От 0 до 50 тыс. руб. | 1,5% |

| От 50 до 300 тыс. руб. | 1,0% |

| От 300 тыс. руб. | 0,5% |

Ай-яй -яй! Опять не получилось...

- 31 мая 2017, 18:45

- |

Предлагал сегодня минфин на аукционе облигации на 20 млрд рублей, а продал только на 16.5 млрд. 3-ию неделю плохо получается размещать. Это при том, что внешний фон нейтральный. А что же будет, когда он станет плохим? Я знаю, что сейчас напишут оптимисты. Да брось, внешний фон НИКОГДА не станет плохим. Ну оптимисты, они на то и оптимисты. Что тут добавить. Кто-то еще любит сравнивать размещения наших ОФЗ и американских трежерей. Мол там удалось дальше перекредитоваться правительству под более низкие ставки у нас также будет. А различие заключается в следующем, что при плохой внешней конъюнктуре, спрос на наши офз будет нулевым. И последние размещения наших ОФЗ еще покажутся успешными, т.к. сейчас хоть какой-то спрос есть. Хотя не, теоретически спрос всегда может быть со стороны нашего ЦБ, но тогда курс ребята будет выше 100.

RGBI пробил 137,9 - сигнал номер 1 на покупку доллара от Демуры

- 31 мая 2017, 13:42

- |

На последнем семинаре Демура указал, что это первый сигнал готовить котлету на вложение и занимать соседские

(!) Пробили на 0.03, так что осторожно

Семинар здесь

Смотреть с 57 минуты

Минфин РФ 31.05.17 разместит ОФЗ 26220RMFS и 29012RMFS.

- 31 мая 2017, 13:12

- |

Минфин России 31.05.2017 проведет аукцион по размещению облигаций 26220RMFS и 29012RMFS на сумму 40 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26220RMFS (дата погашения 7 декабря 2022 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с переменным купонным доходом (ОФЗ — ПК) выпуска № 29012RMFS (дата погашения 16 ноября 2022 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости.

Таблица размещение - http://constantcapital.ru/category/obligacii/

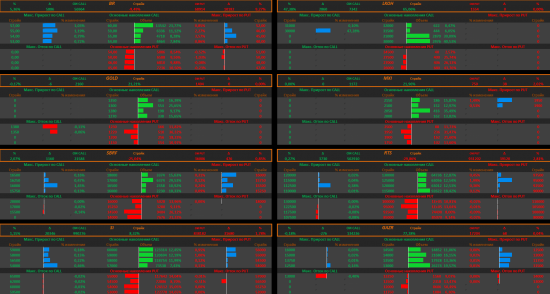

Опционы изменение ОИ по основным инструментам FORTS - http://constantcapital.ru/опционы-изменение-ои-по-основным-инст-8/

USDRUB

Торговля на срочном рынке под обеспечение ОФЗ

- 31 мая 2017, 11:57

- |

Облигации федерального займа. Развязка все ближе?

- 30 мая 2017, 23:18

- |

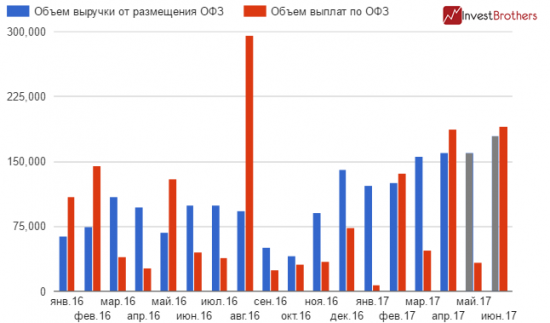

Хорошая информация о денежном потоке в облигациях федерального займа здесь. Приведу, на мой взгляд, наиболее интересные детали.

Текущий год можно назвать непростым для Минфина – за первые полгода ему необходимо заплатить по ранее выпущенным долгам почти 603 млрд рублей, в то время как за весь прошлый год на эти цели было направлено 997 млрд рублей. За 5 месяцев 2017 г. ведомство привлекло порядка 683 млрд рублей нового долга, однако в то же самое время отдало 412,7 млрд. То есть чистыми “на руки” министерство получило лишь 270,7 млрд рублей.

Иными словами — играть в игры с фондированием за счет ОФЗ при текущих ставках невыгодно. При этом спрос на ОФЗ сокращаются, из-за чего становится все труднее организовывать их размещение. Снижение ставки ЦБ будет сокращать процентные платежи по гос. облигациям, но в то же время еще больше подорвет спрос на них. Это хорошо видно на графике

( Читать дальше )

Июнь будет непростым месяцем для Минфина

- 30 мая 2017, 20:43

- |

Следующий месяц будет непростым для Минфина. В июне ему предстоит выплатить владельцам ОФЗ около 190 млрд рублей.

В первый месяц лета Министерству финансов необходимо будет погасить ОФЗ на сумму в 148,6 млрд рублей, а также заплатить по процентам по остальным бумагам в размере 41,6 млрд рублей. В общей сложности в следующем месяце ведомство недосчитается 190,2 млрд рублей.

Текущий год можно назвать непростым для Минфина – за первые полгода ему необходимо заплатить по ранее выпущенным долгам почти 603 млрд рублей, в то время как за весь прошлый год на эти цели было направлено 997 млрд рублей. За 5 месяцев 2017 г. ведомство привлекло порядка 683 млрд рублей нового долга, однако в то же самое время отдало 412,7 млрд. То есть чистыми “на руки” министерство получило лишь 270,7 млрд рублей.

Согласно планам Минфина во втором квартале 2017 г. он собирается разместить ОФЗ на 500 млрд рублей. На сегодняшний день ему удалось выполнить цель лишь на 56%. Даже если завтра ведомство сможет продать облигации на 40 млрд рублей, этот показатель поднимется до 64%. Таким образом, в следующем месяце ему останется привлечь еще 180 млрд рублей – рекордный месячный объем.

( Читать дальше )

Тренд ОФЗ. Восходящий тренд в силе

- 29 мая 2017, 12:17

- |

Говорить можно начать только при достижении отметки ~103, тестирования этой отметки и пробития вниз. Согласно графику (ОФЗ 26207) 15-летки

( Читать дальше )

Итоги первичных размещений облигаций за неделю

- 29 мая 2017, 10:33

- |

Итоги недели:

✔️ 79 млрд. руб. первичных размещений облигаций

✔️ ставки % ~ на тех же уровнях

✔️ стабильно купонимся ❗️ не смотря на Китай, нефть, индексы ![]()

![]()

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал