офз

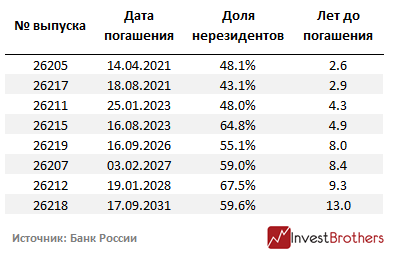

В каких ОФЗ сидят иностранные инвесторы?

- 21 сентября 2018, 20:38

- |

Облигации федерального займа не пользуются популярностью у инвесторов последние несколько месяцев. Какие бумаги могут подешеветь сильнее остальных в случае введения санкций?

Не все ОФЗ падают с одинаковой скоростью. Основная причина снижения стоимости облигаций — выход из них нерезидентов. Поэтому самый большой потенциал падения у тех бумаг, где концентрация иностранного капитала заметно выше.

Таких ОФЗ на рынке не так уж и много — всего 8 выпусков, где их доля превышает 43%.

Больше всего иностранным инвесторам «полюбились» ОФЗ 26212, там концентрация составляет 67,5%. В выпуске 26215 их доля равна 64,8%. Также нерезидентам «по душе» бумаги 26207 и 26218 с долей в 59% и 59,6% соответственно. Средний срок погашения данных бумаг составляет 8,7 лет. То есть, нерезиденты предпочитают покупать средне- и долгосрочные ОФЗ.

Напомним, что недавно Банк России поднял процентную ставку впервые с декабря 2014 г. Если отток капитала с развивающихся рынков продолжится в ближайшее время, то регулятор может вновь пойти на ужесточение монетарной политики.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 6 )

безопасный способ делать бабло на бирже - спекуляция ОФЗ

- 21 сентября 2018, 11:11

- |

10 сентября взял ОФЗ 26217 лесенкой по 1 млн по 98,2% — 98% — 97,8% от номинала. Брал с целью держать до погашения, т.к ставка была выше вкладов на 1%.

Но уже начиная с 18 сентября (спустя неделю) скинул ОФЗ, т.к ставка достигла 98,8 — 99%.

В итоге доходность на пустом месте составила — почти 30 тыс руб + ставка купона (с учетом комиссии брокера) или 1% за неделю. Подарок от биржи своего рода.)

Пара доллар/рубль и ОФЗ. Среднесрок. Обновление

- 21 сентября 2018, 09:00

- |

ОФЗ всё-таки сделали ещё один минимум на уровне 452.22, где поставили дивер уже на днёвке, после чего также развернулись в, как минимум, глубокую коррекцию. Здесь цели 469-470, 473-474, 478-479

ОФЗ всё-таки сделали ещё один минимум на уровне 452.22, где поставили дивер уже на днёвке, после чего также развернулись в, как минимум, глубокую коррекцию. Здесь цели 469-470, 473-474, 478-479Народ посоветуйте книгу или ресурс для чайников где описано как инвестировать в облигации(от А до Я)

- 20 сентября 2018, 13:34

- |

Чтобы с самого нуля до профи. Под профи понимаю знаешь, что ты делаешь, а не нарабатываешь опыт методом «научного тыка».

Упадет ли доходность ОФЗ?

- 20 сентября 2018, 08:47

- |

Если кратко, то:

Краткосрочно да (сейчас падает). Долгосрочно — нет.

Теперь обоснование.

Минфин РФ не хочет занимать под 9%. Дополнительных ОФЗ на рынке не появляется.

Меньше предложение — ниже доходность.

Но есть одно но! Мир глобальный и деньги уйдут в страны, где при этом же риски доход выше.

А в мире (из-за планов ФРС, ЕЦБ и так далее) намечается рост процентных ставок.

Я вообще не вижу в ближайшей перспективе (несколько месяцев — год) рублевые 10летки ниже 8%.

Так как инфляция вырастит до 5-5,5% (прогноз ЦБ России) + цена риска РФ в рублях явно выше 3%.

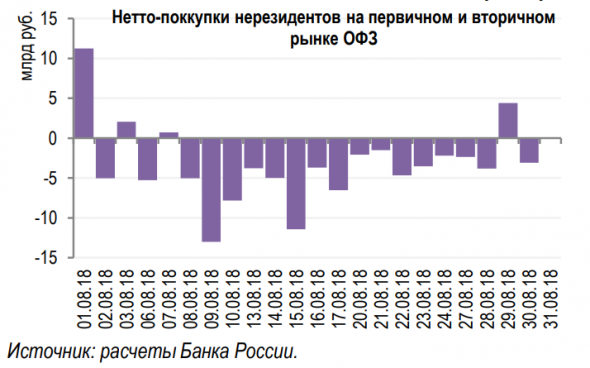

Действия нерезидентов привели к существенному сокращению рублевой ликвидности

- 18 сентября 2018, 13:53

- |

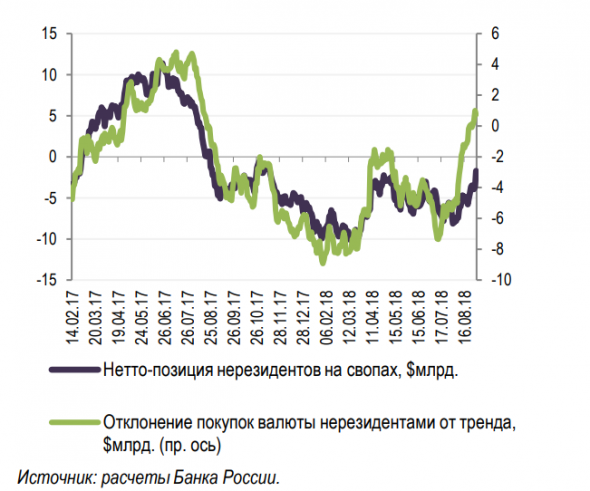

Иностранные инвесторы не только продавали ОФЗ в августе, но и заметно сократили длинные позиции по рублю.

Согласно «Обзору ликвидности банковского сектора и финансовых рынков», в августе нетто-продажи ОФЗ со стороны нерезидентов составили 71 млрд рублей. Иностранные инвесторы избавлялись от государственных облигаций России на протяжении всего месяца за исключением четырех дней.

Причиной распродаж Банк России называет законопроект США об ужесточении антироссийских санкций. Именно после его публикации начался серьезный «сброс» ОФЗ.

Кроме того, иностранные участники рынка существенно сократили свои длинные позиции по рублю. Нерезиденты ставят на его укрепление с конца лета 2017 г. и пока несут заметные убытки.

( Читать дальше )

На долго ли успокоились валюты развивающихся стран включая рубль?

- 17 сентября 2018, 14:29

- |

( Читать дальше )

ЦБ РФ поднял ставку, что ждем дальше по доллару и Газпрому

- 16 сентября 2018, 19:18

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал