отчеты COT

Рассел 2000 разворачивается?

- 03 июня 2022, 14:25

- |

Я начал следить за отчетами СОТ после того как прочитал книгу Ларри Вильямса «Долгосрочные секреты краткосрочной торговли». Если хотите разобраться прочитайте, там целая глава про них.

Конечно это не панацея, но редкие и довольно четкие сигналы генерит.

Отчет СОТ — это еженедельный отчет по позициям трейдеров. Его выпускает Комиссия по торговле товарными фьючерсами (CFTC). Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

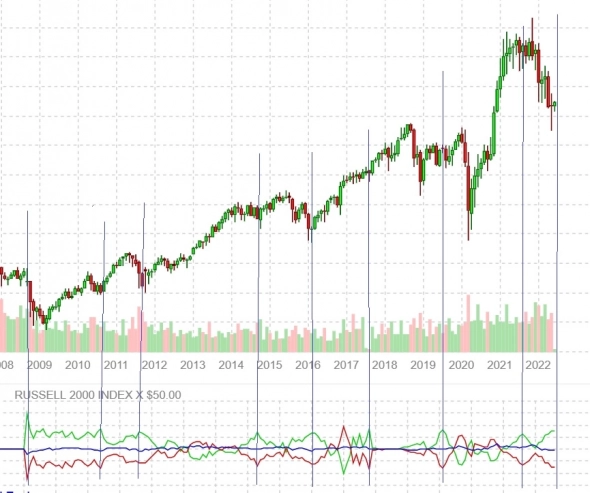

Нас интересуют коммерческие хэджеры (зеленая линия внизу графика) и крупные спекулянты (красная линия там же).

Особенно интересно, когда видим экстремальные значения по набранным позициям. Отметил на графике максимальные лонги хэджеров, которым соответствуют максимальные шорты крупных спекулянтов. Как правило, после такой ситуации происходит разворот (как минимум локальной) Russell 2000. Это индекс, измеряющий динамику около 2000 компаний малой капитализации.

В моем ТГ-канале больше оперативной аналитики по рынку t.me/funnymoney1

- комментировать

- ★1

- Комментарии ( 0 )

Отчеты COT

- 19 января 2020, 14:06

- |

Чистые позиции спекулянтов согласно COT с наложением на график

- 12 ноября 2019, 14:21

- |

Подскажите сайт где можно смотреть график изменения чистых позиций спекулянтов согласно COTам (желательно с наложением на график актива) по нефти WTI, S&P500 и т.д.

Еженедельный обзор рынка с учётом данных COT на 23 — 27 апреля (DXY, EURUSD, USDCHF)

- 23 апреля 2018, 10:31

- |

Индекс доллара (DXY)

Рынок находится в восходящем тренде, на прошлой неделе был пробит очередной масимум, развивается импульсная волна. Точка входа на покупку на отбой появится после формирования коррекции на дневном таймфрейме. Длинные позиции будут оставаться актуальными, пока рынок находится выше ближайшего уровня поддержки дневного таймфрейма, минимумов 16 — 18 апреля.

Индикатор COT снижается. Отчеты CFTC свидетельствуют о том, что крупные спекулянты продают доллар, хеджеры — покупают, мнение профессионалов не сочетается с направлением тренда на Daily и имеет смысл сократить объем позиции при появлении точки входа в направлении тренда.

Индекс доллара (DXY). Технический анализ и индикатор нетто-позиции СОТ.

( Читать дальше )

Спекулянты закрывают короткие позиции по нефти

- 05 июня 2017, 11:14

- |

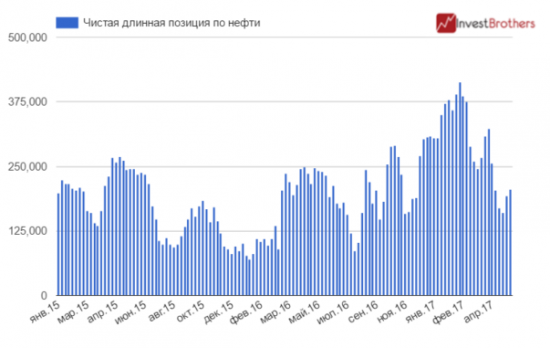

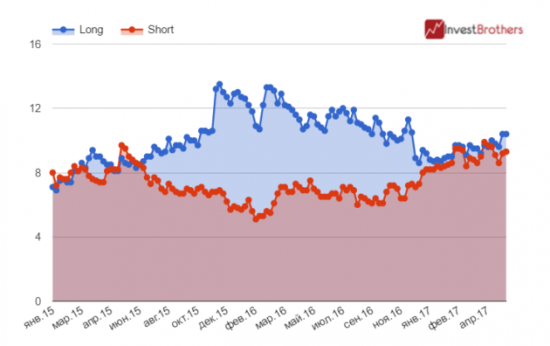

Спекулянты продолжили сокращать свои длинные позиции по нефти. Однако более существенному снижению подверглись короткие позиции.

За неделю количество открытых длинных позиций у хедж-фондов сократилось на 2,6 тыс. контрактов до 307,8 тыс. Объем коротких позиций снизился гораздо заметнее – на 15,6 тыс. контрактов до 101,6 тыс. Таким образом, общая чистая длинная позиция по нефти увеличилась до 206,1 тыс. контрактов или до 9,7 млрд долларов.

Фонды активно закрывают свои короткие позиции уже две недели подряд. Именно эти действия привели к недавнему ралли на рынке “черного золота”. Правда восходящее движение продлилось недолго – не хватило сил. Для продолжения праздника на рынке сырья нужны были новые длинные позиции, которые пока не спешат открываться.

Производители также постепенно снижают объемы хеджирования от падения котировок – с февраля 2017 г. они упали на 4,5 млрд долларов.

( Читать дальше )

Праздник на рынке нефти может продолжиться

- 02 апреля 2017, 11:07

- |

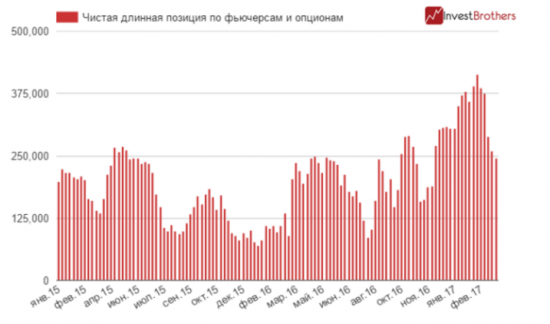

Западные фонды продолжают сокращать свои длинные позиции по нефти и наращивать короткие. За прошедшую неделю их ставка на рост «черного золота» снизилась еще на 800 млн долларов.

По состоянию на 28 марта хедж-фонды в общей сложности держали в своих портфелях 361,3 тыс. длинных и 116,7 тыс. коротких контрактов. Таким образом, чистая длинная позиция упала на 16 тыс. контрактов до 244,6 тыс., что эквивалентно 12,2 млрд долларам. Максимальная ставка на рост нефти была сделана фондами в феврале 2017 г., после чего началось ее постепенное сокращение, что и вызвало коррекцию.

Однако в конце января — начале февраля, как раз перед падением котировок, хедж-фонды резко снизили свою чистую длинную опционную позицию по сырью. В течение первого месяца года она упала на 23 тыс. контрактов и опустилась к символическим 4 тыс. Но в середине марта участники торгов принялись наращивать свои ставки на рост нефти и к 28 марта довели их до 34,4 тыс. контрактов.

( Читать дальше )

Американские нефтяники стали меньше страховать себя от падения цен

- 30 марта 2017, 14:22

- |

Производители нефти продолжают страховать себя от падения котировок на сырье и продают фьючерсы на «черное золото». По состоянию на прошлую неделю объем их чистой короткой позиции составлял 246,4 тыс. контрактов.

Продав фьючерсы на сырье, нефтяники застраховали себя от падения котировок и обеспечили себя заказами по заранее оговоренной цене на 246,4 млн баррелей. На 24 марта объем производства «черного золота» в США вырос до 9,1 млн баррелей в день, таким образом, производители захеджировали* себя на 27 дней. То есть, падение котировок начнет сказываться на их деятельности примерно через месяц.

В текущем году в среднем хедж от падения цен на нефть в переводе на дни составлял 30 дней, в то время как в 2016 г. 29 дней, а в 2015 17 дней. Следовательно обвал котировок научил производителей активнее пользоваться фьючерсами и страховать свою деятельность от низких цен.

( Читать дальше )

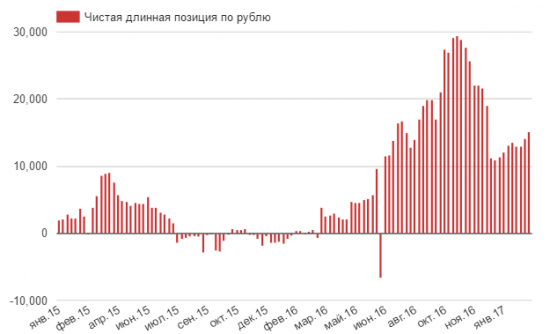

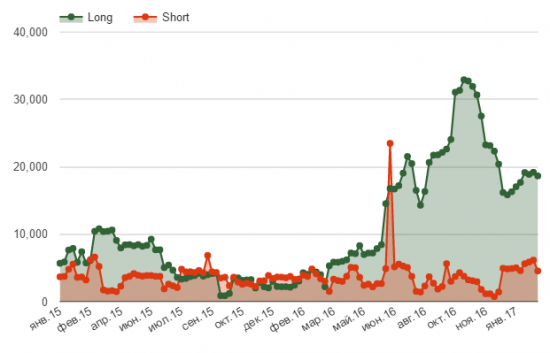

Что думают спекулянты о будущем рубля

- 27 февраля 2017, 11:51

- |

Западные спекулянты опять увеличили количество длинных позиций по рублю у себя в портфеле. За неделю оно выросло на 607 контрактов или на 1,5 млрд рублей.

По состоянию на 21 февраля их общий объем длинных позиций по российской валюте составил 19,3 тыс. контрактов, а вот ставки на падение рубля немного сократились — на 362 контракта до 4,2 тыс. Таким образом, чистый «лонг» равен 15 тыс. контрактов, что соразмерно 37,7 млрд руб.

Крупнейшие участники Чикагской биржи также склоняются в пользу роста российской валюты. Спред между их длинными и короткими позициями увеличился до 3,2 процентных пункта. Неделей ранее он был более скромными — 1,4 процентных пункта.

( Читать дальше )

Кому хедж-фонды будут продавать свои 872 млн баррелей нефти?

- 22 февраля 2017, 13:54

- |

Американский инвестиционный банк Goldman Sachs ждет падения мировых складских запасов нефти на протяжении этого года, несмотря на их возможный рост в Соединенных Штатах, передает Reuters.

«Мы по-прежнему прогнозируем увеличение мирового спроса на нефть в 2017 г. на 1,5 млн баррелей в сутки, что нивелирует рост объема добычи в США», заявили в банке. Также инвестдом подтвердил свой прогноз по ценам на нефть марки Brent и WTI. Во втором квартале котировки поднимутся до 59 и 57,5 долларов за баррель соответственно. После чего пойдут вниз и закончат год на отметке в 57 и 55 долларов.

«В то время как сокращение добычи достигло довольно-таки высоких показателей исполнения в 90%, активизировавшаяся активность по запуску новых скважин в США превысила все наши ожидания», продолжили в Goldman Sachs.

По мнению инвестиционного банка, рост буровых установок будет оказывать давление на котировки «черного золота», одновременно поддерживая увеличение объемов добычи сланцевой нефти.

( Читать дальше )

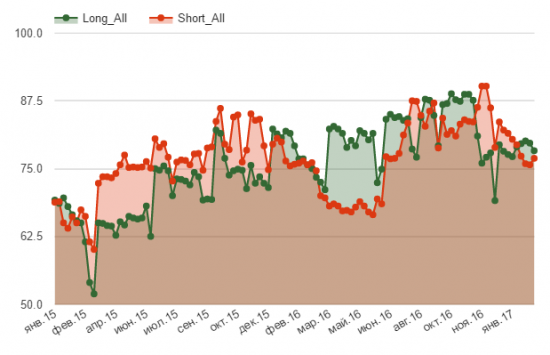

Западные спекулянты не определились, куда пойдет рубль

- 20 февраля 2017, 11:12

- |

За неделю зарубежные спекулянты сократили объем своих коротких позиций по рублю на 1,6 тыс. контрактов. Теперь их общая ставка на падения рубля составляет всего лишь 11,4 млрд рублей.

Хедж-фонды избавлялись и от длинных позиций, правда не в таком масштабе. По состоянию на 14 февраля общее количество «лонгов» в их портфеле сократилось всего лишь на 532 контракта. Таким образом, разница между длинными и короткими позициями достигла 14,1 тыс. контрактов (32,2 млрд рублей).

Западные спекулянты не делают каких-либо серьезных движений вот уже почти два месяца. Примерно столько же отсутствует динамика и в котировках на нефть. Только время покажет, что это: затишье перед бурей или стабилизация и поиск нового баланса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал