отчеты МСФО

Распадская: хороший отчет, но нет драйверов для роста котировок

- 12 августа 2022, 17:18

- |

Распадская опубликовала финансовые результаты за 1-ое полугодие 2022 года. Результаты 1-ого полугодия оказались «просто замечательные».

Годовая прибыль компании составляет 100 млрд рублей, P/E = 2. Но, как обычно, есть множество нюансов.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Результаты Русала в 1 полугодии оказались не так плохи, как можно было опасаться - Финам

- 12 августа 2022, 15:00

- |

Результаты «РУСАЛа» также были приняты рынком без негатива, потому что весь негатив по большей части уже учтен в ценах акций, которые потеряли в Москве с начала года почти 40%, а в Гонконге, где у компании первичный листинг, подешевели в 2022 году на 58%. Скорее, рынок был готов к худшему, и результаты оказались лучше ожиданий: после публикации отчета акции в Гонконге прибавили 1,6%, а на МосБирже к 13:30 МСК прибавляют 1,2%.Калачев Алексей

ФГ «Финам»

( Читать дальше )

Отчётность Русала за I полугодие 2022г. Прибыль увеличилась, свободный денежный поток в минусе и прирост доли в РусГидро.

- 12 августа 2022, 14:53

- |

🧾 РУСАЛ опубликовал финансовые результаты по МФСО за первое полугодие 2022 года. Я рассматривал данного эмитента к покупке, но в связи с февральскими событиями решил идею отложить или во все к ней не возвращаться. Отчёт получился двояким и вот почему:

☑️ Выручка - 7 153 млн долл. (5 449 млн долл. в первом полугодии 2021 года)

☑️ EBITDA - 1 807 млн долл. (1 315 млн долл. в первом полугодии 2021 года)

Эти два показателя отражают то, что цены на алюминий значительно подросли вначале года и основным рынком сбыта для РУСАЛА остается Европа (

( Читать дальше )

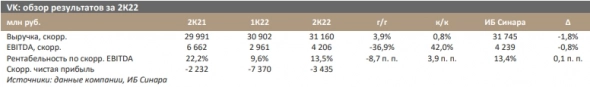

VK во 2 квартале показала умеренный рост выручки и снижение рентабельности - Синара

- 12 августа 2022, 13:50

- |

Доходы от онлайн-рекламы выросли на 28% г/г до 14,3 млрд руб., выручка в сегменте MMO-игр сократилась на 16% г/г до 8,0 млрд руб., в сегменте Community IVAS — на 8% г/г до 4,2 млрд руб. Доходы сегмента EdtTech прибавили 3% г/г, составив 2,2 млрд руб.

Финансовые результаты VK за 2К22 отражают непростые макроэкономические и операционные условия работы компании. Выручка от рекламы оказалась на хорошем уровне, но остальные сегменты не впечатляют. Компания также сообщила, что выкупила часть (какую именно, не уточняется) находящихся в обращении конвертируемых облигаций путем нескольких транзакций на рынке и намерена продолжить выкуп облигаций в РФ, изучая возможности реструктурирования бондов в международных клиринговых системах. Наши модель и рейтинг по VK в настоящий момент пересматриваются.Белов Константин

Синара ИБ

Русал опубликовал нейтральные результаты за 1 полугодие - Синара

- 12 августа 2022, 13:36

- |

Выручка выросла на 9% п/п до $7,2 млрд благодаря стабильным продажам алюминия и более высокой средней цене реализации. EBITDA за 1П22 прибавила 15% п/п, составив $1,8 млрд, что предполагает неплохую рентабельность по EBITDA в 25%. Скорректированная чистая прибыль снизилась на 20% п/п до $689 млн, а FCF в 1П22 оказался отрицательным (-$958 млн) в связи с существенным увеличением оборотного капитала ($2,2 млрд).

С негативной стороны отметим рост чистого долга РУСАЛа на 24% п/п до $5,9 млрд, что означает коэффициент чистый долг/EBITDA на уровне 1,7. Отметим, что расходы на производство алюминия в 1П22 подскочили на 33% до $2028/т (против $1523/т в 1П21) в связи с увеличением стоимости глинозема, прочего сырья и логистических расходов. С учетом текущей спотовой цены на алюминий около $2500/т мы ожидаем, что РУСАЛ станет генерировать в 2П22 хорошую прибыль, и этому должно способствовать ослабление рубля до курса USD/RUB 70–75.

( Читать дальше )

Распадская сможет возобновить дивидендные выплаты после решения технических проблем - Синара

- 12 августа 2022, 13:14

- |

Вчера Распадская опубликовала несколько негативные результаты за 1П22 по МСФО. EBITDA выросла на 3% п/п до $1054 млн, на 2% ниже наших ожиданий. Отмечаем, что ранее ЕВРАЗ в отчетности за 1П22 сообщил о EBITDA угольного сегмента (т. е. Распадской) в $1174 млрд, и фактическая EBITDA компании несколько разочаровывает (на 10% ниже). Основная причина слабых результатов — более высокие, чем ожидалось, денежные расходы, подскочившие на 73% г/г до $62/т. Компания генерировала чистую прибыль в размере $622 млн (-7% п/п), на 9% ниже наших оценок. С негативной стороны отметим, что совет директоров Распадской принял решение не рекомендовать выплату дивидендов за 1П22 в связи с высокой волатильностью на угольных рынках и текущей геополитической обстановкой.

В ходе телеконференции менеджмент представил новый производственный прогноз на 2022 г. — 23 млн т угля, что предполагает 30%-ный рост в 2П22 до 13 млн т. Распадская на данный момент по техническим причинам не может выплатить дивиденды ключевому акционеру, ЕВРАЗу. После решения технических проблем компания сможет возобновить дивидендные выплаты.Смолин Дмитрий

( Читать дальше )

Анализ VK - рост рекламных доходов, но много проблем

- 12 августа 2022, 12:58

- |

Общие вводные о компании

В последний раз я разбирал бизнес VK еще в конце прошлого года – этот анализ можно найти здесь по ссылкам: часть 1, часть 2, часть 3. Тогда я решил не покупать акции, несмотря на то, что формально VK стоил очень дешево, так как у компании было приличное количество рисков и неопределенности. За это время ситуация в бизнесе сильно изменилась:

- VK договорился купить у Яндекса Дзен и Новости. О сделке объявили еще в апреле, но пока она не закрыта и условия не известны. Ходят слухи, что Дзен могут обменять на Delivery Club.

- В России запретили и заблокировали Facebook и Instagram, а также заблокировали Twitter. Фактически VK стал монополистом на рынке классических социальных сетей. Конкуренция осталась только косвенная в виде YouTube (который отключил рекламу в России) и Telegram (где рекламы на уровне платформы почти нет).

( Читать дальше )

Консолидация направлений бизнеса вокруг платформы соцсети позволит VK усилить позиции - Газпромбанк

- 12 августа 2022, 12:56

- |

VK также проинформировала о частичном выкупе выпуска конвертируемых облигаций (общая сумма выпуска – 400 млн долл. до 2025 г.) у локальных держателей в течение июля–августа и отметила, что вопрос выкупа у иностранных держателей находится в проработке.

Несмотря на слабые темпы роста показателей по группе, в качестве ключевого тренда мы выделяем сильную динамику в сегменте рекламы. На наш взгляд, консолидация прочих направлений бизнеса вокруг платформы соцсети VK позволит компании усилить ведущие позиции в технологическом секторе России. Мы также ожидаем увидеть позитивный результат на показателях группы в среднесрочной перспективе – по мере проявления эффекта от сокращения инвестиций в СП и/или изменения состава их активов. В то же время компании предстоит решить вопрос со сменой юрисдикции и погашением конвертируемых облигаций нерезидентам, что может оказывать сдерживающее влияние на ее стоимость в ближайшем будущем.Куприянова Анна

«Газпромбанк»

🔎МК«ОК РУСАЛ» Отчет МСФО

- 12 августа 2022, 12:31

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1764860

( Читать дальше )

Представленные результаты Русала за 2 полугодие оказались сильными - Промсвязьбанк

- 12 августа 2022, 10:54

- |

Выручка компании выросла на 31,3% г/г, до 7,2 млрд долл. Показатель EBITDA по итогам I п. 2022г. составил 1,8 млрд долл., увеличившись на 37% г/г. Рентабельность по данному показателю увеличилась на 1,2 п.п., составив за отчётный период 23,5%. Чистая прибыль РУСАЛа упала на 16,7%, до 1,7 млрд долл.

Представленная отчётность компании оказалась сильной. Несмотря на остановку глинозёмного завода в Николаеве и запрет на экспорт сырья для производства из Австралии, производство алюминия осталось на уровне прошлого года.Промсвязьбанк

Это говорит о том, что РУСАЛ смог наладить стабильные поставки глинозёма из Китая. При этом отметим, что реализация алюминия немного снизилась, однако значительный рост мировых цен полностью это компенсировало. Чистая прибыль компании сократилась из-за возросших налоговых отчислений.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал