отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Финансовый анализ KISTOCHKI за 6 месяцев 2019 года

- 21 августа 2019, 08:54

- |

Ключевые тезисы:

- В Санкт-Петербурге и Москве работает 23 студии маникюра и педикюра под брендом KISTOCHKI. В июле было открыто 3 студии в Санкт-Петербурге по франшизе. 18 августа открыта вторая студия в Москве.

- Почти вся прибыль реинвестируется в новые салоны. Инвестиции в московские студии составили 16 млн руб. с ожидаемой окупаемостью 20 месяцев.

- Салоны открываются напрямую эмитентом — ООО «Кисточки Финанс» — и передаются в управление операционному партнеру, который выплачивает роялти и выкупные платежи. Ожидается, что общая величина выплат будет превышать инвестиции в среднем на 60%.

- Бизнес бьюти-услуг является сезонным со спадом зимой и осенью. Оборот июня 2019 г. на 36,3% больше показателя за январь, доля затрат в выручке — меньше на 14%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

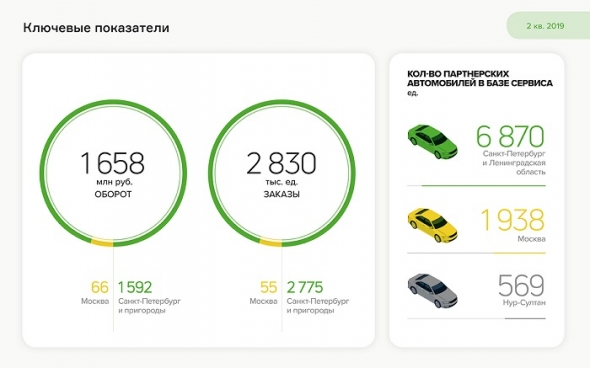

Финансы «ТаксовичкоФ», запуск в Казахстане и освоение инвестиций

- 20 августа 2019, 07:38

- |

За последние полгода произошло немало важных событий: компания «Транс-Миссия» разместила на бирже облигации, «ТаксовичкоФ» вышел в столицу Казахстана, где намерен стать лидером среди служб такси, сервис работает над запуском в других городах Казахстана и над выходом в страны Азии, увеличивается количество привлеченного транспорта. Эти и многие другие факторы оказали влияние на работу компании. Как именно — читайте в нашем обзоре.

Ключевые тезисы:

- «ТаксовичкоФ» — международный сервис заказа такси, который представлен в Санкт-Петербурге, Ленинградской области, Москве и Нур-Султане.

- Оборот сервиса с учетом водителей-партнеров по итогам 1-го полугодия 2019 г. снизился на 14%, до 1,7 млрд руб., операционная прибыль — на 4%, до 45 млн руб. Темп снижения прибыли удалось сократить за счет нового подхода к управлению автопарками.

( Читать дальше )

АЛРОСА - летняя распродажа или ликвидация остатков

- 19 августа 2019, 17:37

- |

Для удобства Вы можете читать эти обзоры в моем Telegram или Вконтакте

Последние пол года выдались трудными для АЛРОСА, как в плане бизнеса, так и в отношениях с аналитиками. Нет ни одного, кто бы не пнул компанию. На форумах это одна из самых обсуждаемых компаний. Но перейдем к цифрам.

Согласно отчету по МСФО выручка компании заметно снизилась на 24% до 127,9 млрд. рублей. Себестоимость в свою очередь сократилась незначительно. Общие и административные расходы, вопреки непростой ситуации у компании, показали рост в 20%. Чистая прибыль компании составила 37,5 млрд рублей, что на 36% ниже показателей 2018 года.

Если сравнивать с прошлым годом, то показатели слабые. Что на них повлияло поговорим в конце.

( Читать дальше )

Агентское вознаграждение «Первого ювелирного» растет

- 19 августа 2019, 12:46

- |

Согласно бухгалтерской отчетности ООО «ПЮДМ» за 6 месяцев 2019 года, показатель вырос с 46 до 60 млн рублей, на 25,6% по сравнению с январем-июнем 2018 года.

На рост выручки прежде всего оказала влияние высокая активность трейдера: всего за первое полугодие 2019 года компания выполнила поручения от предприятий, потребляющих драгоценные металлы на 1260 кг золота, на сумму более 3,8 млрд руб. Финансовый долг с начала года не изменился и представлен облигационным займом на сумму 116,4 млн рублей.

Напомним, что в мае прошлого года «Первый ювелирный — драгоценные металлы» вышел на долговой рынок с дебютным выпуском биржевых облигаций (RU000A0ZZ8A2). Ставка купона после первого года обращения была пересмотрена и установлена на уровне 15% годовых до ближайшей оферты в мае 2020 года.

Рубрика "Обзор финансовых рынков"- Черный лебедь в Аргентине, Инверсия в Америке и Twitter Трампа.

- 17 августа 2019, 11:41

- |

Утренник инвестора: Финансовая отчетность за 1 полугодие 2019 года по компании ПАО “ВТБ”.

- 13 августа 2019, 15:23

- |

Чистые процентные доходы в первом полугодии 2019 года составили 213,6 млрд рублей по сравнению с 238,1 млрд рублей годом ранее. Несмотря на рост объемов кредитования в первом полугодии 2019 года, чистая процентная маржа за период составила 3,3% по сравнению с 4,1% за первое полугодие 2018 года. Стоимость фондирования в первом полугодии 2019 года выросла на 40 б.п. по сравнению с аналогичным периодом прошлого года до 5,3%, что способствовало росту процентных расходов на 25,1%, в то время как процентные доходы росли более медленными темпами — на уровне 10%, поскольку доходность активов, генерирующих процентный доход, оставалась на 30 б.п. ниже прошлогоднего значения.

Чистая прибыль в первом полугодии 2019 года сократилась на 23,0% по сравнению с аналогичным периодом прошлого года и составила 76,8 млрд рублей на фоне сужения чистой процентной маржи и отрицательной динамики по операциям с иностранной валютой. Если в первом случае более чем понятно почему произошло снижение процентных доходов, то во втором случае вызывает некоторое недоумение. В отчете о движение денежных средств указан убыток в размере 92,7 млрд. руб. по операциям с иностранной валютой. Как банк получил такой убыток не совсем понятно. К сожалению в консолидированной отчетности подробного описания по текущей статье расходов информации нет. Но можно предположить, что значительный убыток мог быть получен по списанию или обесценению активов, которые не раскрываются, а так же по валютной позиции (хедживая позиция). Многие аналитики уже писали про крупную позицию ВТБ на укрепление рубля, что должно было отразится на финансовой отчетности компании, но как оказалось многие ошибались или что-то не до конца учитывали. Не смотря на снижение чистой прибыли, менеджмент компании не стал понижать прогнозы по чистой прибыли компании, напомню группа ВТБ по итогам 2019 года планирует получить 200 млрд. руб. из них 50% планирует выплатить в виде дивидендов.

( Читать дальше )

Выручка растет: новосибирский завод резки металла отчитался по итогам первого полугодия

- 12 августа 2019, 18:51

- |

Несмотря на непростые рыночные условия, завод наращивает выручку и увеличивает объемы поставок действующим клиентам.

По итогам полугодия выручка завода составила 812 млн руб., рост по отношению к аналогичному периоду прошлого года составил 4%. Основной драйвер роста — увеличение поставок крупным клиентам, с которыми завод сотрудничает на протяжении последних лет. Благодаря оптимизации производственных процессов, валовая прибыль также увеличилась на 10%, а EBIT — на 37% относительно показателей прошлого года.

Во втором квартале финансовый долг предприятия вырос за счет привлечения банковского финансирования для пополнения оборотного капитала. Это негативно сказалось на чистой прибыли компании, которая снизилась относительно первого полугодия 2018 года. Однако по облигационной программе компания получит в августе возмещение части процентных затрат в рамках федеральной программы поддержки МСБ, что отразится на росте прибыли.

( Читать дальше )

Рост показателей прибыли «Нафтатранс плюс»

- 12 августа 2019, 05:41

- |

Топливная компания нарастила в первом полугодии 2019 г. EBIT на 31%, почти до 70 млн рублей, чистая прибыль выросла более чем в 3 раза и составила 11,8 млн рублей.

Выручка нефтетрейдера незначительно снизилась на 4,3%, до 2,87 млрд рублей, по сравнению с показателем за январь-июнь 2018 г. в связи со снижением оптовых цен на ГСМ относительно первого полугодия 2018 г. При этом валовая прибыль выросла со 120 до 155 млн рублей.

В активах компания существенно нарастила дебиторскую задолженность с 420 до 745 млн рублей. Положительная динамика обеспечена преимущественно отсрочками от поставщиков, величина которых увеличилась на 206 млн рублей. Запасы «Нафтатранс плюс» сохранились на уровне 480 млн рублей. Собственный капитал составил по итогам полугодия 94 млн рублей.

Финансовый долг в отношении первого квартала 2019 г. сократился за счет погашения части овердрафта от «Сбербанка». Средневзвешенная ставка на 30.06.19 составила 10,79%. Долг в выручке не превышает 0,2x, долг к EBIT — 7,9x.

( Читать дальше )

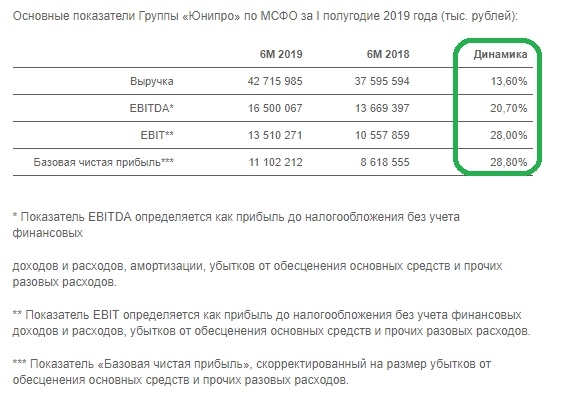

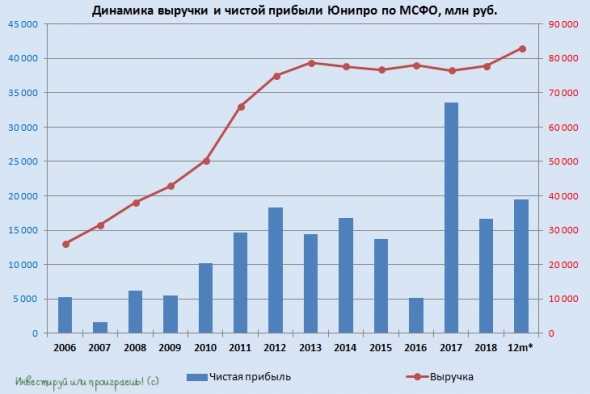

Юнипро: отчётность хорошая, рост дивидендов в силе

- 10 августа 2019, 23:20

- |

Источник: t.me/invest_or_lost/927

Юнипро отчиталась по МСФО за первые 6 месяцев 2019 года:

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

На фоне повышения цен на рынке на сутки вперёд (РСВ) и роста выработки электроэнергии, вызванного повышением спроса и эффектом низкой базы (в прошлом году энергоблок №7 Сургутской ГРЭС-2 находился на капитальном ремонте), выручка Юнипро с января по июнь уверенно выросла сразу на 13,6% до 42,7 млрд рублей.

Показатель EBITDA порадовал ещё более уверенной динамикой более чем в 20%, достигнув по итогам полугодия значения в 16,5 млрд рублей, при этом рентабельность по EBITDA уже третий квартал кряду держится на рекордно высоком уровне за последние годы, что не может не радовать. Отрадно, что Юнипро повысила свой прогноз по EBITDA на весь 2019 год: ещё в марте компания прогнозировала этот показатель в диапазоне 26-28 млрд рублей, а уже сейчас эта цифра увеличена до 28-30 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал