SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Завтра в 12:00 - Трансляция торговли на CME

- 03 декабря 2012, 17:40

- |

Совсем скоро на аналитическом портале UTmagazine.ru будет проходить бесплатная онлайн-трансляция торговли Владимира Баженова на CME!

В течение нескольких часов Владимир будет торговать на самых популярных инструментах.

Дата трансляции: 4.12.2012

Время начала: 12:00

Место проведения: главная страница UTmagazine.ru

Регистрация не требуется, наблюдать смогут все желающие.

UPD: запись трансляции: http://utmagazine.ru/zapis-onlajn-translyacii-torgovli-na-cme-ot-4-12-12/

В течение нескольких часов Владимир будет торговать на самых популярных инструментах.

- Владимир покажет некоторые свои приемы трейдинга

- Будет совершать сделки в обычном для себя стиле

- Все смогут посмотреть и задать вопросы вживую

- Участие бесплатное!

Дата трансляции: 4.12.2012

Время начала: 12:00

Место проведения: главная страница UTmagazine.ru

Регистрация не требуется, наблюдать смогут все желающие.

UPD: запись трансляции: http://utmagazine.ru/zapis-onlajn-translyacii-torgovli-na-cme-ot-4-12-12/

- комментировать

- ★13

- Комментарии ( 2 )

Завтра проведу занятие-знакомство по инвестированию через инсайдеров и через опционы

- 03 декабря 2012, 15:31

- |

Планирую провести поамер.рынку ознакомительные занятия (естественно бесплатно :)) в скайпе по темам курса Курс «Инвестируем в акции вместе с топ-менеджерами»(1) и Курс «Инвестируем в акции и продаем время»(2)

Записаться можно ЗДЕСЬ

Программа

Кому будет интересно послушать и обсудить, но НЕ ПОСПОРИТЬ — welcome на пару часиков!

Группы будут формироваться небольшие, поэтому просьба - в заявке ставить удобное для вас время.

Записаться можно ЗДЕСЬ

Программа

- Зачем Вам это? Ваши цели.

- О методах и возможностях инвестирования в акции и через опционы.

- Всем ли подходит.

- Частые ошибки.

- Знакомство с программами курсов.

- Ответы на вопросы.

Кому будет интересно послушать и обсудить, но НЕ ПОСПОРИТЬ — welcome на пару часиков!

Группы будут формироваться небольшие, поэтому просьба - в заявке ставить удобное для вас время.

Преимущества торговли опционами

- 03 декабря 2012, 09:58

- |

Когда был на встрече смартлаба в Новосибирске, спросил у Тимофея, почему он не занимается опционами. Он ответил, что у него нет в опционах никакого преимущества по сравнению с другими и что он не понимает, как формируется его финансовый результат при торговле ими. «Вот например купил я колл, цена на фьюч растет, а опцион — на месте».

Я подумал, что стоит написать, всем будет полезно.

Цена опциона зависит не только от цены базового актива.

Когда вы торгуете фьючерсом, вам необходимо иметь прогноз цены. При этом, если вы считаете, что на рынке боковик и движение в любую сторону равновероятны, то входить в рынок вообще не имеет смысла. А, как мы знаем, 70% времени рынок проводит в боковике… Отсюда мы получаем срывы — заключение сделок «от скуки», т.к. сидеть большую часть времени в кэше не способна основная масса нормальных людей.

Когда вы торгуете опционами, вам необходимо иметь 2 прогноза (для опционов на фьючерсы) - прогноз цены и прогноз собственных блужданий опциона (IV, подразумеваемая волатильность). И в данном случае прогноз боковика — это уже не бесполезный прогноз, а очень даже полезный. Вы можете продавать опционы (какие — отдельный вопрос) и зарабатывать на боковике.

( Читать дальше )

Я подумал, что стоит написать, всем будет полезно.

Цена опциона зависит не только от цены базового актива.

Когда вы торгуете фьючерсом, вам необходимо иметь прогноз цены. При этом, если вы считаете, что на рынке боковик и движение в любую сторону равновероятны, то входить в рынок вообще не имеет смысла. А, как мы знаем, 70% времени рынок проводит в боковике… Отсюда мы получаем срывы — заключение сделок «от скуки», т.к. сидеть большую часть времени в кэше не способна основная масса нормальных людей.

Когда вы торгуете опционами, вам необходимо иметь 2 прогноза (для опционов на фьючерсы) - прогноз цены и прогноз собственных блужданий опциона (IV, подразумеваемая волатильность). И в данном случае прогноз боковика — это уже не бесполезный прогноз, а очень даже полезный. Вы можете продавать опционы (какие — отдельный вопрос) и зарабатывать на боковике.

( Читать дальше )

Fiscal cliff и треугольник в золоте

- 02 декабря 2012, 21:48

- |

С связи с приближающемся Fiscal cliff нарисовался красивый треугольник в золоте.

Волатильность в опционах на ETF GLD на исторических минимумах — около 12%.

( Читать дальше )

Волатильность в опционах на ETF GLD на исторических минимумах — около 12%.

( Читать дальше )

It's all about sensitivity

- 02 декабря 2012, 21:26

- |

Интересные мысли из http://dijap.livejournal.com/744930.html

У меня бывают периоды ухода в чтение, когда я пытаюсь разобраться с какой-либо проблемой и ничего перед собой не вижу, бывает по 2 месяца, могу быть до фатальности рассеянным, и только близкие поддерживают во мне связь с окружающей реальностью. Потом следует какое-то время практики, иногда обнадеживающей, иногда не слишком. Потом следует период нормальной жизни, когда «компост» в голове укладывается и перерабатывается. И порой такие периоды даже эффективней, чем первые два.

Так или иначе, последний период изучения ряда углубленных опционных тем в очередной раз натолкнул меня на мысль, что ключевой задачей инвестора является анализ чувствительности цены к набору параметров, которые, во-первых, часто стохастичны сами по себе. Во-вторых, стохастична их природа влияния на цену (или какую-либо производную цены). Есть множество замечательных аналитиков, которые могут отлично спрогнозировать финансовые показатели компании или отрасли. Но стоит задать им вопрос про идиосинкратический компонент доходности и риска покрываемой компании, или, проще говоря, про то, насколько их анализ может помочь заработать деньги, ответ чаще всего или никакой, или (у особо продвинутых) хитрая улыбка. В лучшем случае, кто-то скажет, что надо перво-наперво отфильтровать бету, потом сайз (по общеизвестной модели Фама-Френч). Мало кто, впрочем, сможет это реализовать на практике. Тут основные возможности — в парном трейдинге. Для «информационно эффективных» рынков (то есть инсайдерских и тонких), эффективность такого анализа вообще чаще всего близка к 0. Над цепочкой эмитент-аналитик-инвестор всегда есть чисто рыночный фактор, который проанализировать может только тот, кто сидит на флоу. В качестве примера — кто продает Ростелеком — все знают, кто. Кто продавал Газпром и Аэрофлот — в общем тоже более или менее известно. Но это проблема ненаучного характера.

( Читать дальше )

Недельные календари

- 01 декабря 2012, 18:10

- |

Шесть недель назад решил возобновить торговлю недельными календарными спрэдами на индекс SPX.

Шесть недель назад решил возобновить торговлю недельными календарными спрэдами на индекс SPX.Чтобы построить календарный спрэд необходимо продать опцион с близкой датой экспирации и купить такого же типа на том же страйке с более далёкой датой исполнения.

Почему именно тогда? Потому что одним из необходимых условий для торговли календарными спрэдами является наличие волатильности. Это, кстати, идет в разрез с утверждениями в книгах, что календарные спрэды необходимо строить в период низкой волатильности.

Почему именно недельные? Во-первых, волатильность недельных опционов вовремя волатильного рынка, как правило, выше, чем у месячных или двухмесячных опционов. Во-вторых, так как они недельные, то временной распад происходит очень быстро.

Если посмотреть на график широкого индекса S&P 500 и его волатильность, то заметим, что волатильность поднялась где-то на 42-43 неделях выше 17%:

( Читать дальше )

Посоветуйте нормального брокера с бинарными опционами

- 01 декабря 2012, 13:41

- |

Посоветуйте нормального брокера с бинарными опционами с нормальными графиками?!

Ценовая история по опционам

- 29 ноября 2012, 09:48

- |

добрый день!

кто нибудь знает, где можно добыть внутридневную ценовую историю по бидам и аскам опционов на фортс? Желательно не только лучшие, но и на некоторую глубину — скажем, контрактов 100.

кто нибудь знает, где можно добыть внутридневную ценовую историю по бидам и аскам опционов на фортс? Желательно не только лучшие, но и на некоторую глубину — скажем, контрактов 100.

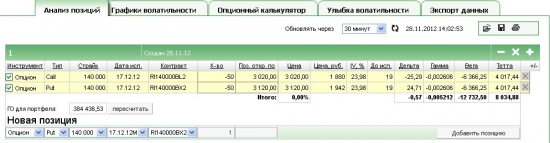

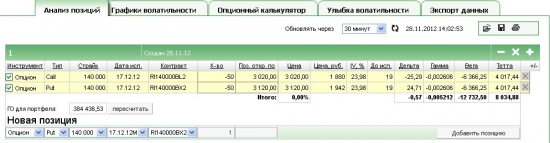

Опционы: Ливанул связок, последний раз в этом году)

- 28 ноября 2012, 14:35

- |

Ладно, раз никто по опционным позам ничего писать не хочет, напишу я)… А то достали своими математическими подходами, понапустят тумана, понапишут всяких гаусов и греков, а начнёшь спрашивать — что же ты, друх-сердешный-математик, не напишешь, что да как на практике у тебя происходит??, сразу тишина в ответ…

Итак…

Вола снижается, цены падают, и есть такое ощущение, что после НГ движ будет, и крутиться придётся, как на карусели..

Но пока так рисуют кукловоды динамику, что можем так в декабре сильной динамики и не увидеть. Поэтому решил сегодня залить центральных связочек… Мотивация боковика простая — снизу, на уровне 135К, большой объём проданных путов (писал об этом ранее), этот уровень будет хорошей поддержкой, а любое движение вверх пока пресекается. Ну чтож, попробую на этом сыграть.

Продал для начала 50 стрэддлов 140000 декабрь, по 6140..

( Читать дальше )

Итак…

Вола снижается, цены падают, и есть такое ощущение, что после НГ движ будет, и крутиться придётся, как на карусели..

Но пока так рисуют кукловоды динамику, что можем так в декабре сильной динамики и не увидеть. Поэтому решил сегодня залить центральных связочек… Мотивация боковика простая — снизу, на уровне 135К, большой объём проданных путов (писал об этом ранее), этот уровень будет хорошей поддержкой, а любое движение вверх пока пресекается. Ну чтож, попробую на этом сыграть.

Продал для начала 50 стрэддлов 140000 декабрь, по 6140..

( Читать дальше )

Подскажите, где взять историю по опционам, для теста алгоритма?

- 27 ноября 2012, 22:19

- |

Подскажете, пожалуйста, где взять историю по опционам, для прогона алгоритма и проверки его эффективности?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал