огк-2

📰"ОГК-2" Проведение заседания совета директоров и его повестка дня

- 23 декабря 2021, 15:11

- |

Сообщение о существенном факте

«О проведении заседания совета директоров эмитента и его повестке дня»

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента

Публичное акционерное общество «Вторая генерирующая компания оптового рынка электроэнергии»

1....

( Читать дальше )

- комментировать

- 45

- Комментарии ( 0 )

📰"ОГК-2" Проведение заседания совета директоров и его повестка дня

- 16 декабря 2021, 16:38

- |

Сообщение о существенном факте

«О проведении заседания совета директоров эмитента и его повестке дня»

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента

Публичное акционерное общество «Вторая генерирующая компания оптового рынка электроэнергии»

1....

( Читать дальше )

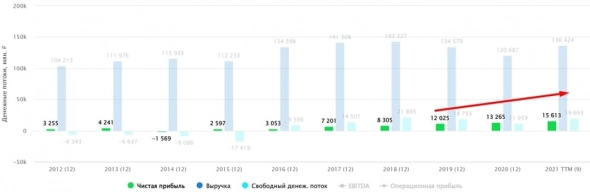

⚡️ОГК-2 (OGKB) - обзор компании и причины падения

- 07 декабря 2021, 09:42

- |

▫️Выручка TTM:136,8 млрд

▫️EBITDA TTM: 35,1 млрд

▫️Прибыль TTM: 15,7 млрд

▫️Net debt/EBITDA: 1,1

▫️fwd P/E 2021: 3,6

▫️P/B: 0,43

▫️fwd дивиденд 2021: 14%

👉Оптовая генерирующая компания № 2 — российская энергетическая компания, созданная в результате реформы РАО «ЕЭС России».

👉Основными видами деятельности ПАО «ОГК-2» являются производство и продажа электрической и тепловой энергии.

👉У компании стабильная дивидендная политика. На выплаты направляется не менее 50% чистой прибыли по МСФО.

✅Компания очень хорошо отчиталась за первые 9 месяцев 2021го года.

— Выручка: 104,5 млрд руб. (+17,7% г/г)

— EBITDA: 29,6 млрд руб. (+12,9% г/г)

— Чистая прибыль: 14,4 млрд руб. (+19,5% г/г)

— FCF увеличился на 8,1%.

( Читать дальше )

📰"ОГК-2" Проведение заседания совета директоров и его повестка дня

- 30 ноября 2021, 13:00

- |

Сообщение о существенном факте

«О проведении заседания совета директоров эмитента и его повестке дня»

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента

Публичное акционерное общество «Вторая генерирующая компания оптового рынка электроэнергии»

1....

( Читать дальше )

Анализ рынка 30.11.2021. Отчеты Газпрома, Татнефти и Аэрофлота. Дивидендная политика ГМК

- 30 ноября 2021, 07:04

- |

ОГК-2, цены всё ниже, а дивы всё выше

- 25 ноября 2021, 22:21

- |

Стоит ли еще рассматривать данную акцию, как высокодивидендную или уже поздно? Попробуем разобраться в статье.

Цены пробили достаточно сильный уровень поддержки 0,67 руб, есть ли еще шанс на восстановление? Для того, чтобы попытаться ответить на этот вопрос давайте заглянем в последний отчет за 9 месяцев.

Динамика выработки электроэнергии в этом году поддерживалась более высоким спросом на фоне восстановления экономики. Позитивный эффект оказали и рыночные цены, на этом фоне выручка прибавила 17,7% г/г, а EBITDA 12,9% г/г. Но если смотреть более длинный горизонт (5 лет), то производство электроэнергии падает из-за высокой доли предложения на рынке.

В такие компании обычно инвестируют с целью получения дивидендов и нам важен здесь показатель чистой прибыли. Она за 9 месяцев выросла на 19,5% относительно аналогичного периода прошлого года. Если взять прибыль за последние 12 месяцев, то получим, что на дивиденды уже заработали 0,07 рубля на акцию, что к текущей цене дает 10,8% годовых.

( Читать дальше )

Разбор акции ОГК-2: фундаментальный анализ инвестиции в акции

- 24 ноября 2021, 16:00

- |

Разбор акции ОГК-2. Анализ и перспективы компании на предмет целесообразности инвестирования в ее акции. Полный фундаментальный разбор компании и прогноз дивидендов.

Исходя из чего ОГК-2 получают прибыль? Кто конкурент ОГК-2 кроме компаний ИНТЕР РАО, РусГидро и Юнипро? Почему компанией владеет Газпром и почему не растет цена акций?

СМОТРЕТЬ ВЫПУСК

"ОГК-2" Проведение заседания совета директоров и его повестка дня

- 18 ноября 2021, 10:49

- |

Сообщение о существенном факте

«О проведении заседания совета директоров эмитента и его повестке дня»

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента

Публичное акционерное общество «Вторая генерирующая компания оптового рынка электроэнергии»

1....

( Читать дальше )

Увеличение финрезультатов ОГК-2 обусловлено сильной конъюнктурой на рынке электроэнергии - Промсвязьбанк

- 15 ноября 2021, 17:09

- |

Чистая прибыль ОГК-2 по МСФО за 9 месяцев 2021 г. выросла на 19,5% по сравнению с аналогичным периодом прошлого года, до 14,4 млрд руб., следует из отчета компании. EBITDA увеличилась на 12,9%, до 29,6 млрд руб. Выручка за январь, сентябрь выросла на 17,7%, до 104,5 млрд руб. Увеличение показателя обусловлено ростом цен реализации электроэнергии и мощности на оптовом рынке, в том числе в отношении энергообъектов, введенных в рамках программы ДПМ, говорится в сообщении ОГК-2.

Мы положительно оцениваем результаты ОГК-2. Увеличение финрезультатов обусловлено сильной конъюнктурой на рынке электроэнергии, где наблюдался рост потребления и цен на фоне восстановления деловой активности в экономике, а также в связи с холодной погодой в начале 2021 года. По итогам 2021 года мы ждем улучшения показателей за счет продолжения восстановления рынка электроэнергии. Рекомендуем «покупать» акции ОГК-2 с целевой ценой 0,95 руб./акция.Промсвязьбанк

Показатели дочерних компаний ГЭХ улучшатся за счет продолжения восстановления рынка электроэнергии - Промсвязьбанк

- 12 ноября 2021, 21:22

- |

Выручка Мосэнерго за отчетный период составила 155,3 млрд руб. (+27,2% г/г), EBITDA – 25,9 млрд руб. (+21,9% г/г), чистая прибыль – 7,3 млрд руб. (+37,4% г/г).

Выручка ТГК-1 за отчетный период составила 71,8 млрд руб. (+16,4% г/г), EBITDA — 17,8 млрд руб. (+7,9% г/г), чистая прибыль – 7,2 млрд руб. (+13,1% г/г).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал