SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Жестокая резня шортистов отправляет рынок США в резкий рост, во время макс. за 2011 год открытого шорта на NYSE.

- 02 июля 2011, 13:27

- |

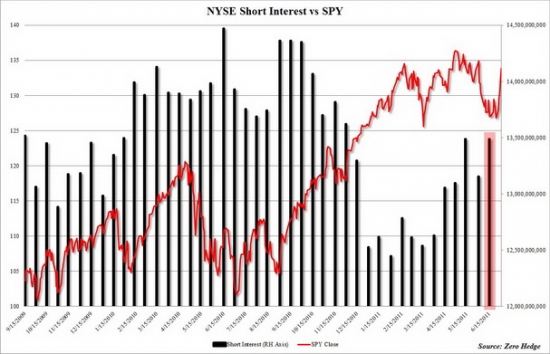

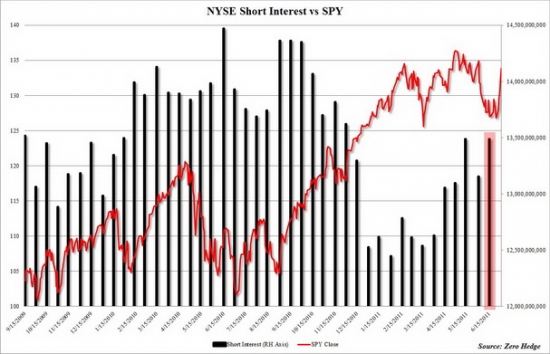

Торги в США за минувшую неделю завершились внушительным ростом фондовых индексов. Недельный рост DJIA оказался самым значительным в процентном соотношении за 2 года. Новости из Греции, которые отыгрывались по несколько раз, бурный рост в акциях финансовых компаний, который был связан с принятием требований по капиталу для банков, которые оказались менее жесткими, чем предполагалось, относительно спокойная динамика на сырьевых рынках и данные, которые внушают надежду по производственному сектору в США, резко дернули индексы вверх. Отраслевой индекс финансовых компаний в индексе S&P500 вырос за неделю на 5.9%.

Однако в целом ситуация продолжает оставаться довольно мрачной. И столь бурный рост, при регулярно низких объемах торгов в Нью-Йорке заставляет многих задаваться вопросом о природе данных движений, ведь 70 пунктов за неделю по S&P500 это существенно. Ответ на данный вопрос лежит в графике, который перед вами. Как показано на нем на неделе завершившейся 15 июня короткий (short) интерес на NYSE был самым высоким в 2011 году, размер $13.5 млрд., скачок на 333 млн. акций за две недели. Видимо участники рынка массивно наращивая шорты в акциях и лонги в облигациях готовились к завершению программы количественного смягчения ФРС, а по факту случилось все наоборот.

( Читать дальше )

Однако в целом ситуация продолжает оставаться довольно мрачной. И столь бурный рост, при регулярно низких объемах торгов в Нью-Йорке заставляет многих задаваться вопросом о природе данных движений, ведь 70 пунктов за неделю по S&P500 это существенно. Ответ на данный вопрос лежит в графике, который перед вами. Как показано на нем на неделе завершившейся 15 июня короткий (short) интерес на NYSE был самым высоким в 2011 году, размер $13.5 млрд., скачок на 333 млн. акций за две недели. Видимо участники рынка массивно наращивая шорты в акциях и лонги в облигациях готовились к завершению программы количественного смягчения ФРС, а по факту случилось все наоборот.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 32 )

Фьючерсы на корзину ОФЗ

- 01 июля 2011, 11:54

- |

Напишу про принципиально новые инструменты, которые дают большие возможности для маневра на долговом рынке. Раньше тема не освещалась, итак..

17 февраля 2011 года на срочном рынке РТС начались торги по фьючерсным контрактам на корзины облигаций федерального займа:

OFZ2 — наиболее ликвидные выпуски ОФЗ со сроком до погашения 1-3 года.

OFZ4 — наиболее ликвидные выпуски ОФЗ со сроком до погашения 3-6 лет.

Гарантийное обеспечение по OFZ2 — 3%, OFZ4 — 4%.

Контракты поставочные.

Котируют контракты несколько крупных маркет-мейкеров (крупнейшие банки), проблем с ликвидностью нет.

А теперь, для чего они нужны? Напишу простейший пример использования..

Хеджирование процентного риска портфеля облигаций. Есть у нас портфель с доходностью 9% годовых и дюрацией 2 года. В будущем оцениваем вероятность начала ужесточения денежно-кредитной политики и роста ставок как высокую. Мы продаем фьючерсы на корзину ОФЗ (занимаем короткую позицию) и теперь получается наш портфель полностью захеджирован от процентного риска. Если начнется повышение ставок и облигации в цене упадут (эффективные доходности подтянутся вслед за ставками), то «шорт» по ОФЗ полностью компенсирует эти потери.

( Читать дальше )

17 февраля 2011 года на срочном рынке РТС начались торги по фьючерсным контрактам на корзины облигаций федерального займа:

OFZ2 — наиболее ликвидные выпуски ОФЗ со сроком до погашения 1-3 года.

OFZ4 — наиболее ликвидные выпуски ОФЗ со сроком до погашения 3-6 лет.

Гарантийное обеспечение по OFZ2 — 3%, OFZ4 — 4%.

Контракты поставочные.

Котируют контракты несколько крупных маркет-мейкеров (крупнейшие банки), проблем с ликвидностью нет.

А теперь, для чего они нужны? Напишу простейший пример использования..

Хеджирование процентного риска портфеля облигаций. Есть у нас портфель с доходностью 9% годовых и дюрацией 2 года. В будущем оцениваем вероятность начала ужесточения денежно-кредитной политики и роста ставок как высокую. Мы продаем фьючерсы на корзину ОФЗ (занимаем короткую позицию) и теперь получается наш портфель полностью захеджирован от процентного риска. Если начнется повышение ставок и облигации в цене упадут (эффективные доходности подтянутся вслед за ставками), то «шорт» по ОФЗ полностью компенсирует эти потери.

( Читать дальше )

Трежерис празднуют последний день программы QE2 ростом доходностей.

- 30 июня 2011, 21:17

- |

Сегодня последний официальный день программы количественного смягчения ФРС QE2, как бы это не было примитивно, но доходности растут по факту завершения программы.

График за последние 5 дней, обратите внимание на движение в начале сегодняшней Нью-Йоркской сессии. За последние 5 дней доходность по 10 летним бумагам.

Динамика 10 леток за последний год, первая линия август 2010-го джексон холл решение про qe2, вторая линия начало программы qe2, третья наши дни завершение.

Рынок облигаций (снижение цен, доходности 6,5-8,5%)

- 29 июня 2011, 13:00

- |

На текущий момент, на рынке облигаций отмечается тенденция снижения цен. Причем «дальние» бумаги снижаются намного активнее, чем «ближние». На последних эта тенденция не столь заметна. Корпоративный сектор до 2-3 лет и гос.сектор до 5 лет выглядят относительно стабильно.

В целом могу отметить, что бумаги в среднем котируются по номиналу или близко к нему. Ситуация выглядит достаточно неплохо и позволяет сформировывать «короткий» портфель из облигаций с целью «пересиживания» нестабильности лета. Для тех, кто на рынке акций использует лозунг «sell in May and go away» — такая идея «хранения» денег оправдывает себя.

Также текущая ситуация на рынке бондов может быть благоприятна для компаний, которые хотят разместить свои свободные остатки на рынке с низким риском. При этом возможны стратегии использования как облигаций, так и совмещение стратегии облигации + опционы на индекс РТС + депозит – последняя стратегия, с опционом на рост индекса РТС, может дать неплохую прибавку процентов и получить итоговую квартальную доходность порядка 3-5%.

В целом по рынку доходности консолидируются в районе 6,5 – 8,5% — что говорит о некой «устойчивости». Хотя, как всегда, «последнее слово» за ЦБ – если банк продолжит политику увеличения ставок – можно ожидать продолжение «перехода» в «ближние» бумаги.

В целом могу отметить, что бумаги в среднем котируются по номиналу или близко к нему. Ситуация выглядит достаточно неплохо и позволяет сформировывать «короткий» портфель из облигаций с целью «пересиживания» нестабильности лета. Для тех, кто на рынке акций использует лозунг «sell in May and go away» — такая идея «хранения» денег оправдывает себя.

Также текущая ситуация на рынке бондов может быть благоприятна для компаний, которые хотят разместить свои свободные остатки на рынке с низким риском. При этом возможны стратегии использования как облигаций, так и совмещение стратегии облигации + опционы на индекс РТС + депозит – последняя стратегия, с опционом на рост индекса РТС, может дать неплохую прибавку процентов и получить итоговую квартальную доходность порядка 3-5%.

В целом по рынку доходности консолидируются в районе 6,5 – 8,5% — что говорит о некой «устойчивости». Хотя, как всегда, «последнее слово» за ЦБ – если банк продолжит политику увеличения ставок – можно ожидать продолжение «перехода» в «ближние» бумаги.

Китайский премьер: Европа сможет постепенно преодолеть финансовые проблемы.

- 28 июня 2011, 17:43

- |

Премьер-министр КНР Вэнь Цзябао выразил уверенность в преодолении Европой финансовых трудностей, если экономические и финансовые реформы, и корректировки продолжатся. Также он добавил, что Китай поможет покупками суверенных облигаций некоторых стран еврозоны. “Китай будет расширять помощь Еврозоне, будут покупки на подходящих уровнях”. Китай уверен в Европе и евро, сказал Вэнь. Эти заявления были сделаны на совместной пресс-конференции с Ангелой Меркель. Меркель заявила, что Китай имеет “массивные” интересы в стабильности евро.

Баланс ФРС под занавес программы QE2.

- 26 июня 2011, 01:02

- |

Последние данные за неделю до 22 июня показывают рост общего объема активов на балансе у ФРС до $2.86 трлн., портфель казначейских бумаг вырос на $26 млрд., до $1.6 трлн. За все время проведения программы количественного смягчения (qe2) ФРС скупила казначейских облигаций на $826.7 млрд.(по состоянию на 24 июня), чистая покупка облигаций составила $580 млрд.(всего $600 млрд.), остальное это средства с погашения ипотечных облигаций и облигаций агентств на $246.2 млрд.(программа по рефинансированию работает с 17 августа 2010 года). На сегодняшний день 92.1% баланса фрс это долгосрочные ценные бумаги, 56%-облигации казначейства, 36.1% ипотечные бумаги и облигации госагентств.

Куда вложить деньги, которыми не торгуешь или..

- 24 июня 2011, 11:19

- |

… как получить доход больше банковского депозита на капитал?

Думаю эта тема важна очень многим.

К примеру взять меня, пока я еще не перешел на длинный стиль торговли и занят скальпингом Ri, рабочее депо ограничено и есть некая сумма денег, которые тупо лежат в банке. Так вот, гуру, какие варианты посоветуете таким как я? Облигации, акции, что еще? Как получить с минимумом риска доход от 15% годовых?

Дайте умных мыслей мне и другим людям.

Удачных всем торгов!

С уважением...

Думаю эта тема важна очень многим.

К примеру взять меня, пока я еще не перешел на длинный стиль торговли и занят скальпингом Ri, рабочее депо ограничено и есть некая сумма денег, которые тупо лежат в банке. Так вот, гуру, какие варианты посоветуете таким как я? Облигации, акции, что еще? Как получить с минимумом риска доход от 15% годовых?

Дайте умных мыслей мне и другим людям.

Удачных всем торгов!

С уважением...

Рублевые бонды TELE2. Как аналог банковскому депозиту.

- 21 июня 2011, 14:22

- |

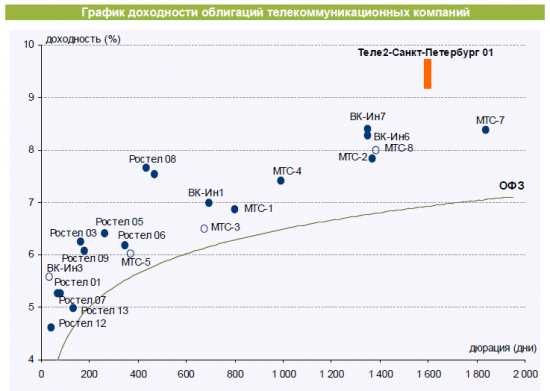

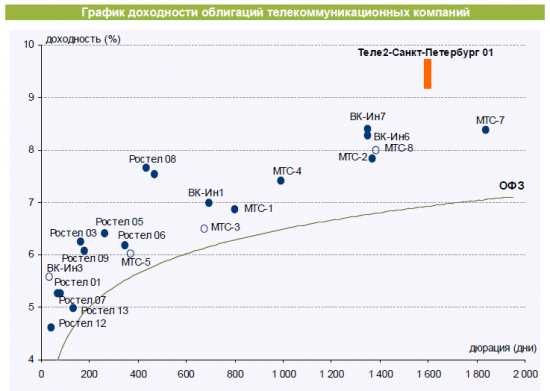

В ближайшее время на рынке рублевых облигаций появится новое лицо — Теле2-Санкт-Петербург. Это дочерняя компания Tele2 Russia Holding AB, которая в свою очередь консолидирует российские активы шведской Tele2 и на 100% принадлежит ей. Купон планируется в диапазоне 9-9,5%, оферта через 5 лет, объем 5 млрд. рублей.

С моей точки зрения по соотношению доходность/надежность — идеальный вариант. У конторы есть долгосрочный рейтинг Fitch на уровне BB+ (на лицо перспективы попадания в ломбардный список ЦБ), очень хорошие фин. показатели (на уровне МТС, Вымпелкома).Единственное — уступает по масштабу бизнеса. При этом на первичку выходит с премией к тем же дальним МТС на уровне 1 — 1,5%. Что для такого кредитного качества очень и очень много.

Прилагаю картинки, чтобы наглядно все оценить..

( Читать дальше )

С моей точки зрения по соотношению доходность/надежность — идеальный вариант. У конторы есть долгосрочный рейтинг Fitch на уровне BB+ (на лицо перспективы попадания в ломбардный список ЦБ), очень хорошие фин. показатели (на уровне МТС, Вымпелкома).Единственное — уступает по масштабу бизнеса. При этом на первичку выходит с премией к тем же дальним МТС на уровне 1 — 1,5%. Что для такого кредитного качества очень и очень много.

Прилагаю картинки, чтобы наглядно все оценить..

( Читать дальше )

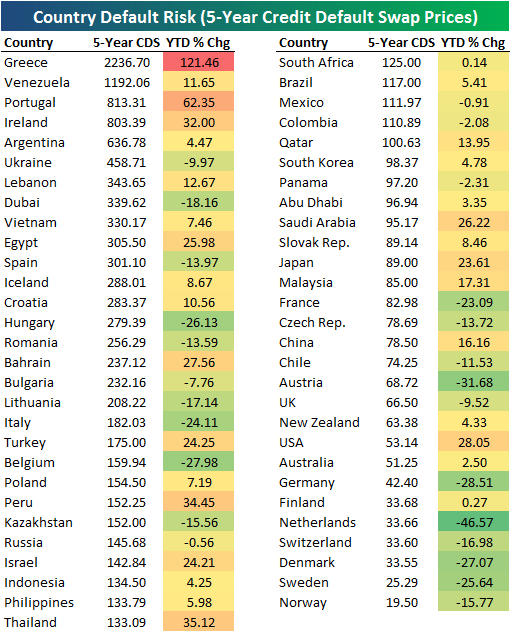

Свежие цены страховки от дефолта на страны мира.

- 17 июня 2011, 19:40

- |

В первой 5-ке самых рисковых стран, чьи CDS стоят дороже других два почетных места занимают страны из PIGS. В списке представлены CDS на 57 стран, Россия на 25-ом месте, США 49-ое место, Китай 46-ое место.

Новости экономики на утро

- 16 июня 2011, 08:59

- |

«Дикси»

Rye, Man & Gor Securities

Аналитики RMG повысили прогнозную цену «Дикси» на 25% до $17,4 за акцию, сохранив рекомендацию «покупать».

Unicredit Securities

Unicredit рекомендует «покупать» акции «Дикси», целевая цена — $22,7. Вчера на ММВБ акции компании упали на 0,3% до 388,6 руб. ($13,9), индекс ММВБ снизился на 0,17%.

http://www.vedomosti.ru/newspaper/article/262172/diksi#ixzz1PPQ9OESH

Сбербанк

Goldman Sachs

Аналитики Goldman Sachs повысили прогнозную стоимость обыкновенных акций Сбербанка России с $4,76 до $5,24 за штуку, сохранив рекомендацию «покупать».

«Тройка диалог»

«Тройка» рекомендует «покупать» акции банка с целевой ценой $4,74 за штуку. Вчера на ММВБ акции Сбербанка подорожали на 0,15% до 97,7 руб. ($3,5). Индекс ММВБ снизился на 0,1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал