новости

Не лучшее время для Трампа, или угрожающие сигналы от рынка США

- 28 февраля 2017, 06:46

- |

Бычий тренд на американском рынке акций выглядит нескончаемым. Пятница, 24 февраля, стала 2003 торговым днем с начала ралли в 2009 году. Примечательно, что данный отрезок длиннее бычьего рынка в преддверии 1929 года или начала Великой депрессии.

«Черный лебедь» в лице победы Дональда Трампа не смог напугать инвесторов. С ноября прошлого года, когда в США прошли президентские выборы, S&P 500 взлетел на 10%. При этом все ключевые фондовые индексы неоднократно установили новые рекорды.

Феерия набирает обороты. Однако на американском рынке акций накапливаются тревожные сигналы.

• Доверие потребителей

Сводное значение в 105 пунктов близко к предыдущим уровням завершения экономического цикла.

• Настроения инвесторов

Investor’s Intelligence Sentiment находится на уровне 61,8%. Показатель формируется на базе опросов профессиональных инвесторов и экспертов. Нынешнее значение является достаточно высоким, что свидетельствует об излишнем оптимизме участников рынка.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Против кого играют хедж фонды и ОПЕК?

- 27 февраля 2017, 06:46

- |

Вот уже несколько недель хедж фонды наращивают покупки нефти на европейских и американских биржах. К середине февраля у них скопилось контрактов почти на 1 млрд баррелей.

Это 10 дней мирового потребления или треть всех физических запасов нефти, которые на данный момент имеются в коммерческих хранилищах мира. По данным ОПЕК они составляют 2,999 млрд баррелей. Еще ни разу в истории фонды не аккумулировали такую длинную позицию по нефти в пересчете на физический объем. Это все происходит на фоне роста добычи сланцевой нефти в США и роста уровня запасов несколько на протяжении нескольких недель подряд.

Согласно раскрытой биржами информации, за неделю с 7 по 14 февраля фонды докупили фьючерсы и опционы на 12,8 млн баррелей нефти WTI и 12,1 млн баррелей Brent. Еще 24 млн баррелей было выкуплено при закрытии коротких позиций. Длинных позиций открыто в 11,5 раз больше.

( Читать дальше )

Сланцевики США спутали планы ОПЕК

- 22 февраля 2017, 06:44

- |

Два года назад некоторые смело полагали, что производители сланцевой нефти США не смогут пережить падения цен на углеводороды. В определенной степени так и произошло. Но они просчитались в одном: издержки при производстве сланцевой нефти оказались существенно ниже прогноза.

В своей последней записке, аналитик BofA Франсиско Бланш объясняет не только то, почему снижение рентабельности производства сланцевой нефти сейчас это самый значимый символ в глобальной гонке за равновесием, но и почему в ближайшие годы возможен всплеск добычи сланцевой нефти США.

Бланш прогнозирует, что добыча американских сланцевиков может вырасти на целых 3,5 млн б/с в течение следующих пяти лет. Он объясняет это тем, что «многие нефтяные компании по всему миру пережили обвал цен, снижая издержки последние два года».

( Читать дальше )

3 причины, почему США может грозить новый долговой кризис

- 21 февраля 2017, 06:38

- |

Джанет Йеллен может подкинуть проблем мировой финансовой системе. Вместе с ростом ставок ФРС растет и долговая нагрузка Штатов.

При этом некоторые виды задолженности уже выглядят угрожающе, а их рефинансирование вскоре станет проблематичным.

Согласно наиболее свежим данным, за 4-й кв. 2016 года, задолженность американских домохозяйств выросла на $226 млрд и составила $12,58 трлн. Совокупный показатель находится лишь на 0,8% ниже пикового значения, зафиксированного в 3-м кв. кризисного 2008 года, когда США погрязли в рецессии.

Наибольшую проблему могут составить 3 сегмента:

• «Сабпрайм» автокредиты

Речь идет о займах на автомобили не слишком благонадежными гражданами. Согласно оценкам Transunion, в 4-м кв. более 1 млн американских автозаемщиков не смогли аккуратно обслуживать свою задолженность, а совокупный уровень просрочки сравним с показателями проблемного 2009 года. Судя по всему, автокредиты слишком активно выдавались лицам с не слишком позитивной кредитной историей.

( Читать дальше )

Немного новостей от бабушки Паши

- 20 февраля 2017, 11:48

- |

Приближается праздник — 23 февраля! Бабуля поздравляет всех защитников родины, и желает им всего самого наилучшего!

Особенно крепкого здоровья!

На днях Фармстандарт инвестировал $1 млн в биотехнологический проект Genotek, который занимается ДНК-исследованиями.

Генотек развивает персонализированную медицину — в основном это ДНК-тесты, выявляющие предрасположенности к разнообразным заболеваниям. Денежные средства пойдут на развитие фармакогенетического направления. Совместные проекты двух компаний будут направлены на создание полного цикла в сфере медицины. Основной упор будет сделан на персонализированные подходы в терапии.

Недавно премьер-министр России Дмитрий Медведев утвердил план приватизации до 2019 года.

( Читать дальше )

Эра Китая завершается

- 20 февраля 2017, 06:46

- |

С 2000 года КНР была чуть ли не ключевым драйвером экономической активности на глобальном уровне.

Наш обзор посвящен тому, почему Поднебесная теряет свои лидерские позиции, и чем это грозит всему миру. В качестве основных переменных были взяты:

— потребление энергоносителей;

— население в возрасте 25-54 года;

— ВВП;

— долговая нагрузка.

На нижеприведенном графике видно, что период с 2000 по 2008 год был феноменальным с точки зрения бума на потребление энергоносителей. Прирост потребления примерно на 50% превысил соответствующие показатели прочих аналогичных периодов.

Ключевой державой в этом смысле стал Китай, сделавший рывок на фоне стагнировавших Индии/Африки и ослабления прироста потребления в прочих регионах.

( Читать дальше )

Moody‘s против Указа Путина. Кто кого?

- 19 февраля 2017, 03:24

- |

Позитивная новость (точнее относительно позитивная):

Международное рейтинговое агентство Moody‘s Investors Service изменило прогноз суверенных рейтингов России на «стабильный» с «негативного».

www.interfax-russia.ru/special.asp?id=809285&sec=1735

Казалось бы, рынок должен обрадоваться, ведь наш рейтинг пересматривают одно за другим мировые рейтинговые агентства в сторону улучшения.

S&P и Fitch пересмотрели в прошлом году, Moody‘s пересмотрел сейчас. Все эти три уважаемых агентства нам теперь даровали прогноз «стабильный», вместо «негативного».

Но пока этого не достаточно. Ведь это всего-лишь прогноз.

Прогноз «стабильный» и повышение рейтинга — это две большие разницы. Пока у двух из трех крупнейших мировых рейтинговых агентств рейтинг РФ продолжает оставаться «мусорным», а не «инвестиционным».

( Читать дальше )

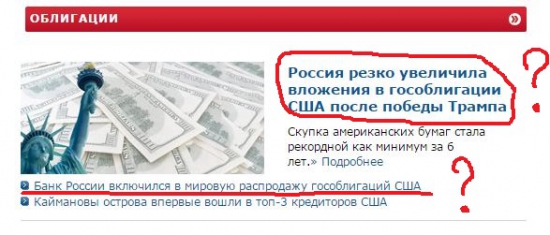

Как нам пудрят мозги СМИ

- 18 февраля 2017, 17:11

- |

Вот так путают мнения рядовых граждан в вопросах экономики.

А Вы читаете новости? )))

В США на нефтяном месторождении произошел взрыв

- 17 февраля 2017, 00:50

- |

Торговля по новостям: а стоит ли?

- 16 февраля 2017, 16:43

- |

Занимаясь трейдингом, каждый должен понимать, что здесь торговля на новостях ведется фактически постоянно. Трейдеры, открывая позиции на покупку и продажу, руководствуются различными факторами, однако многие их не рассматривают в индивидуальном порядке, а лишь руководствуются тем, что уже произошло. Но в чем же действительно состоит особенность работы с новостями?

Торговать или не торговать? Вот в чем вопрос

Многие новости не оказывают влияние на рынок. Поэтому их «условно» и как правило делят на 3 типа:

— сильные;

— средние;

— слабые.

Да-да, именно так экономические календари различают фундаментальный фон с помощью этих категорий. Вы можете зайти на любой календарь и увидеть силу новости, которая зачастую отображается быками/медведями/звёздочками/восклицательными знаками и тд и тп.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал