новости

Картина дня: Шаг в будущее от Google

- 23 сентября 2019, 11:15

- |

Сегодня Индекс МосБиржи находится в полупроцентном снижении. Диапазон: 2780-2790 пунктов. Европейские индексы в минусе на 1%, в то время как американские фьючерсы находятся в неуверенной «зеленой зоне». Азиатские рынки снижаются на 0,5-1%

Российский рубль стабилен к доллару и укрепляется к евро. Доллар: 64 руб. Евро: 70,2 руб.

Цена нефти марки Brent не показывает сильных движений. Текущее значение: $64,5 за баррель. The Wall Street Journal говорит о том, что Saudi Aramco могут понадобиться месяцы на полное восстановление мощностей после атаки. Компания просит своих подрядчиков о помощи в поставке запчастей для ремонта предприятий, а ряд источников даже ставят под сомнение будущее IPO Saudi Aramco. Reuters пишут, что на данный момент Саудовская Аравия задерживает поставки нефти клиентам из Азии на 7-10 дней.

Корпоративные события:

- Пятерочка открыла в Москве первый магазин сети из новой концепции. В торговой точке установлены пять касс самообслуживания, используются электронные ценники, а также аппарат для сдачи пластиковой и алюминиевой тары для переработки. Со следующего года все новые точки сети будут соответствовать данной концепции.

- БКС открывает торговую идею: шорт HeadHunter из-за «необоснованного ралли».

- В компании Beyond Meat, акции которой взлетели после IPO с $25 до текущих $150, операционным директором был назначен Санджай Шах, ранее работавший в руководстве Amazon.

- 27 сентября Совет Директоров Юнипро должен рассмотреть вопрос урегулирования споров с Русалом.

- Ведомости сообщают, что агрохолдинг Русагро готовится к SPO на $200-300 млн. Сделка может быть закрыта уже на следующей неделе.

- Сургутнефтегаз ввел Ленское месторождение в Якутии с запасами 40 млн тонн нефти.

- ВТБ исключает привилегированные акции Сургутнефтегаза из списка наиболее привлекательных бумаг.

- Ведомости сообщают, что Минфин РФ заложил в проект бюджета дивиденды от Сбербанка из расчета выплаты 50% от чистой прибыли. Ранее Сбербанк ни разу не направлял на дивиденды 50% от консолидированной чистой прибыли. Предполагается, что за 2019 год банк получит 906,6 млрд руб. прибыли, что на 9% выше значения прошлого года.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Важное за неделю 16-22 сентября 2019

- 22 сентября 2019, 18:50

- |

#1 После атаки клонов напряженность на Ближнем Востоке выросла и скорее всего окажет геополитическую поддержку ценам на нефть, оценка ожидаемого IPO Saudi Aramco снизилась. Это создаёт небольшое преимущество для нефтяных компании РФ, которые могут быть лучше рынка. CDS(страховки от дефолта РФ) на уровне 2011 года (минимум за 8 лет).

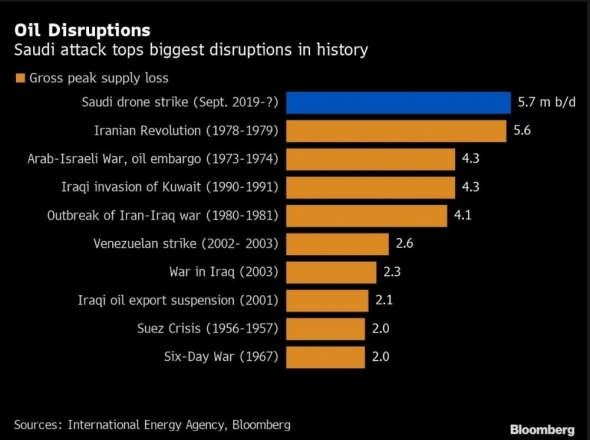

Крупнейшие «шоки предложения» на нефтяном рынке. 5,7 млн барр в сутки сейчас это около 5-6% мировой добычи:

( Читать дальше )

Картина дня: замедление мировой экономики и развитие криптовалютного рынка

- 20 сентября 2019, 10:57

- |

Сегодня Индекс МосБиржи находится в минусе на 0,2-0,5%. Диапазон: 2780-2790 пунктов. Американские фьючерсы в незначительном плюсе, а европейские индексы движутся разнонаправленно. Азиатские рынки прибавляют 0,5%.

Российский рубль несколько укрепляется к доллару и стабилен к евро. Доллар: 63,8 руб. Евро: 70,6 руб.

Цена нефти марки Brent прибавляет чуть менее процента. Текущее значение: $65 за баррель. Вчера рост нефтяных котировок (на 2,5%) начался после сообщений о том, что Саудовская Аравия обратилась к Ираку с просьбой поставить 20 млн баррелей нефти для внутреннего потребления страны. Позже эти сообщения были опровергнуты, но на нефтяные цены это влияния уже не оказало.

Корпоративные события:

- Microsoft объявляет о начале обратного выкупа на $40 млрд.

- Норникель установил финальный ориентир ставки первого купона облигаций объемом от 10 млрд руб. на уровне 7,2%.

- На тендере по поставке топлива для заправки воздушных судов Аэрофлот повысил цену на 10% в сравнении с прошлогодним значением.

- В августе Аэрофлот увеличил перевозки пассажиров на 7,1% в сравнении с тем же периодом прошлого года. В январе-августе перевозки выросли на 11,4% до 41 млн человек.

- ВТБ поднимает оценку ADS Qiwi на 36% до $34. Рекомендация «покупать» подтверждена.

- Генеральный директор по финансам и экономике Алросы Алексей Филипповский рассказал, что сейчас производство бриллиантов и изготовление ювелирных изделий с драгоценными камнями переживает непростой период из-за наложения друг на друга нескольких макроэкономических и отраслевых факторов. Однако также отмечено, что все дисбалансы временны и «рано или поздно» цикл пойдет вверх. Так, Алроса в этом году может дополнительно продать 1-2 млн карат алмазов в случае улучшения ситуации на рынке, но не более 35 млн карат в общем (текущий прогноз на этот год: 32-33 млн карат).

- Кроме того, отмечается, что показатель «Чистый долг/EBITDA» Алросы может вырасти на 1-1,2х (негативно для дивидендов). Запасы алмазов в 2019 году могут превысить 23 млн карат, но в следующем году вероятно снижение. В сентябре ожидается рост выручки от продаж продукции в сравнении с августом.

- Газпромбанк предоставит ТМК кредит на 14,09 млрд руб. до 21 марта 2025 года.

- Московская биржа сформировала базы расчета индексов акций, действующие с 20 сентября этого года. В базу расчета индексов РТС и МосБиржи были добавлены обыкновенные акции ЛСР; база расчета индекса голубых фишек пополнится обыкновенными акциями НЛМК вместо «обычки» ВТБ; в расчет индекса МосБиржи 10 войдут «префы» Сургутнефтегаза вместо обыкновенных акций Магнита. В листе ожидания на исключение из индексов РТС и МосБиржи акции РуссНефти, САФМАР и М.видео.

- Генеральный директор ОАК Юрий Слюсарь заявляет, что Турция может быть заинтересована в совместном с РФ производстве МС-21 и SSJ-100.

( Читать дальше )

Прозрачность аналитики: миф или реальность?

- 20 сентября 2019, 10:35

- |

( Читать дальше )

Картина дня: США готовит ответ на «акт войны»

- 19 сентября 2019, 14:53

- |

Сегодня Индекс МосБиржи в минусе на 0,6-0,8%. Диапазон: 2795-2805 пунктов. Европейские индексы в умеренной «зеленой зоне», а американские фьючерсы в полупроцентном снижении. Азиатские рынки закрылись разнонаправленно.

Российский рубль укрепляется к доллару и стабилен к евро. Доллар: 64 руб. Евро: 70,8 руб.

Нефти марки Brent показывает рост на 2%. Текущее значение: $65 за баррель.

Корпоративные события:

- Глава Сургутнефтегаза Владимир Богданов высказался по поводу возможности buyback в компании. «Вот вы придумали себе это, кто-то один написал» — заявил он. Вслед за этим заявлением обыкновенные акции Сургутнефтегаза упали вчера на 2,5% до 35,5 руб. за бумагу.

- «Дикси», «Красное и Белое» и «Бристоль» закрыли сделку по объединению. IPO единой компании не планируется.

- Sberbank CIB повышает оценочную стоимость ADR Норникеля с $26,9 до $28,9 за бумагу. Рекомендация «покупать» подтверждена.

- Глава Сбербанка Герман Греф сообщил, что в компании могут пересмотреть всю систему трансферта денег и комиссий для физических лиц. Речь идет о комиссиях за перевод средств клиентам Сбербанка в другие регионы РФ. Кроме того, банк все еще думает над сменой своего названия.

- БКС открывает торговую идею по открытию шортов Северстали и НЛМК на фоне падения экспортных цен на г/к прокат и ожиданий обвала внутренних цен на 15%.

- Член совета директоров En+ сообщил, что «Русал» может выплатить дивиденды по итогам 3 квартала 2019 года. На этой новости вчера акции компании взлетели на 5% до 29 руб. В свою очередь сегодня, в En+ Group заявили, что информации о возможных дивидендах Русала у компании нет. Акции Русала закономерно упали на 2% до 28,3 руб.

- По итогам 2 квартала этого года X5 Retail Group стала крупнейшим ритейлером на российском рынке. В PwC рассказали, что доля Пятерочки увеличилась с 8,3% до 8,9%. У Магнита этот показатель вырос с 8,5% до 8,8%. При этом, ожидается, что X5 продолжит увеличивать отрыв от конкурентов благодаря росту сопоставимых продаж и открытию новых магазинов.

( Читать дальше )

Обзор рынка Forex: Снижать нельзя оставить

- 18 сентября 2019, 13:13

- |

Двухдневное заседание ФРС, которое завершится в среду, способно ослабить надежды рынка на трехкратное в этом году понижение ставки, продлив тем самым период сильного доллара. При этом реакция инвесторов может оказаться более сдержанной, чем могла бы быть еще две недели назад. Мощнейший c 2013 года подъем доходностей на рынке госдолга и очередная порция сильных данных по розничным продажам развеяли мысли о приближающейся рецессии. Возобновление переговоров между США и Китаем с обсуждением заключения «промежуточной сделки» сократили неопределенность вокруг торговой политики. Наконец последние показатели инфляции (стержневой вышел на максимумы) позволяют не переживать по поводу закрепления инфляционных ожиданий на низком уровне, особенно в свете скачка цен на нефть после атаки на НПЗ в Саудовской Аравии. Эти три риска упоминал Джером Пауэлл в выступлении перед наступлением «периода тишины» перед заседанием ФРС. Рынок готов к тому, что выполнение обещания понизить ставку в сентябре ему дастся с трудом (шансы на это сократились до двух против одного). Непросто будет подобрать и слова для того, чтобы сохранить опцию еще одного понижения в декабре (во что рынок теперь верить с вероятностью в 54%).

( Читать дальше )

Картина дня: Саудовская Аравия успокаивает нефтяные рынки

- 18 сентября 2019, 11:08

- |

Сегодня Индекс МосБиржи вновь начинает торги с незначительным отклонением от уровней закрытия прошлого дня. Текущий диапазон: 2820-2830 пунктов. Американские фьючерсы и европейские индексы также движутся разнонаправленно. Азиатские рынки в умеренной «зеленой зоне»

Курс российского рубля практически не меняется к другим валютам после ослабления накануне. Доллар: 64,4 руб. Евро: 71,2 руб.

Цена нефти марки Brent сегодня стабильна после вчерашнего обвала. Текущее значение: $64,5 за баррель. Вчера вечером состоялась пресс-конференция министра энергетики Саудовской Аравии, где прозвучали тезисы, призванные успокоить мировое сообщество в вопросах рисков снижения нефтяной добычи в стране. В частности, заявлялось, что поставки нефти вернулись к прежним уровням уже вчера днем; экспорт нефти, а также внутренний рынок не были затронуты, и все клиенты получат нефть в сентябре из резервов. Ранее, еще до конференции, несколько источников сообщали, что добыча нефти в Саудовской Аравии восстанавливается намного быстрее, чем планировалось, что привело к падению цен на нефть Brent с $69 до $66 за баррель. После же самой пресс-конференции цены ушли еще ниже: с $66 до $64 за баррель. По мнению министра энергетики Саудовской Аравии, необходимости в экстренном собрании ОПЕК+ нет.

( Читать дальше )

Картина дня: Трамп не хочет войны, но США к ней готовы

- 17 сентября 2019, 10:54

- |

В ходе торгов вторника Индекс МосБиржи движется около значений закрытия вчерашнего дня. Текущий диапазон: 2835-2845 пунктов. Европейские индексы и американские фьючерсы также не показывают явного направления движения. Азиатские рынки в минусе на 1-1,5%.

Курс российского рубля к другим валютам меняется незначительно. Доллар: 64,1 руб. Евро: 70,6 руб.

Рост цены нефти марки Brent приостановился. Текущее значение: $68,7 за баррель.

Корпоративные события:

- АФК «Система» объявила об обратном выкупе объемом 3 млрд руб. Выкуп будет производиться за счет собственных средств без использования кредитов. Срок: до 29 февраля 2020 года. На этой новости сегодня акции компании открылись гэпом вверх на 9% до 13,6 руб.

- ITI Capital открывает идею на покупку акций АФК «Системы». Основным триггером роста должна стать положительная переоценка нерыночных активов группы. Идея была открыта до новости о buyback.

- Сбербанк объявил о запуске сервиса по снятию наличных на кассах магазинов сети «Вкусвилл». Можно будет снять до 5 тыс. руб. с карт Visa, Mastercard и Maestro любых банков. Для держателей карт «Мир» сервис станет доступен до конца года.

- Акции ТГК-1 и привилегированные бумаги Ленэнерго были включены в индекс MVIS Russia Small Cap, изменения по которому вступят в силу 20 сентября.

- Совет директоров Газпром нефти утвердил стратегию цифровой трансформации до 2030 года, к которому планируется в 2 раза оптимизировать сроки и стоимость геологоразведочных работ, а также повысить их качество. Реализацию крупных проектов добычи нефти и газа планируется ускорить на 40%, а расходы на управление производством сократить на 10%.

- ВТБ Капитал объявил о начале анализа компании «Обувь России» с рекомендацией «держать» и прогнозной стоимостью 50 руб. за бумагу, что почти в 2 раза ниже консенсус прогноза по данному эмитенту.

- Член Совета Директоров ОГК-2 Евгений Земляной сократил свою долю в компании с 0,013% до 0,0000004%.

- Raiffeisenbank понижает рекомендацию по акциям Интер РАО до «держать» из-за сильного роста котировок.

- Глава Роснефти Игорь Сечин написал президенту РФ Владимиру Путину письмо с обвинениями в адрес Минфина в непоследовательности и субъективности. Таким образом Сечин выражает свою обеспокоенность по поводу отсутствия решения о налоговых льготах для Роснефти в 2,6 трлн руб. на арктические проекты.

( Читать дальше )

Обзор мирового рынка

- 16 сентября 2019, 11:53

- |

1 октября стране победившего социализма исполнится 70 лет, и этот юбилей едва ли омрачат трения с американцами. И пускай президент Трамп преподносит как признак слабости то, что в Китае первыми сделали жест доброй воли, исключив 16 товаров из того спискаамериканского импорта, на которые не будут повышены пошлины с 1 октября, это скорее уступка. Даже покупка 600 тыс. тонн сои и исключение из того же списка свинины позже это скорее реверанс Трампу, который неожиданно смягчил свою позицию к КНР. Вначале отложив повышение пошлин на китайские товары объемом в $250 млрд. с 1 октября до 15 октября, чтобы не омрачать национальный праздник в Китае, а позже заявив о возможности заключения «промежуточной сделки».

В условиях неурегулированных вопросов защиты интеллектуальной собственности, валютного курса, субсидирования госкомпаний, а также доступа американских компаний на китайский рынок трудно ожидать подписания полноценной сделки. Однако по мере приближения к президентским выборам и на фоне возросших рисков более существенного торможения экономики Трамп готов довольствоваться тем, что есть. Для Уолл-стрит, живущего ожиданиями повторного снижения ФРС ключевой ставки, «разрядка» в «торговой войне», которая может продлится как минимум до начала октября, когда может состояться визит вице-премьера Китая Лю Хэ в США, трудно придумать более хорошие новости. Этого вполне достаточно для того, чтобы с высокой вероятностью обновить исторический максимум. Тем более, что последняя макростатистикасмягчила опасения в приближении рецессии, а сторонники мягкой политики ЕЦБ смогли добиться возобновления работы «печатного станка».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал