нефть

Прогнозируем и моделируем

- 23 сентября 2019, 13:35

- |

Картина дня: Шаг в будущее от Google

- 23 сентября 2019, 11:15

- |

Сегодня Индекс МосБиржи находится в полупроцентном снижении. Диапазон: 2780-2790 пунктов. Европейские индексы в минусе на 1%, в то время как американские фьючерсы находятся в неуверенной «зеленой зоне». Азиатские рынки снижаются на 0,5-1%

Российский рубль стабилен к доллару и укрепляется к евро. Доллар: 64 руб. Евро: 70,2 руб.

Цена нефти марки Brent не показывает сильных движений. Текущее значение: $64,5 за баррель. The Wall Street Journal говорит о том, что Saudi Aramco могут понадобиться месяцы на полное восстановление мощностей после атаки. Компания просит своих подрядчиков о помощи в поставке запчастей для ремонта предприятий, а ряд источников даже ставят под сомнение будущее IPO Saudi Aramco. Reuters пишут, что на данный момент Саудовская Аравия задерживает поставки нефти клиентам из Азии на 7-10 дней.

Корпоративные события:

- Пятерочка открыла в Москве первый магазин сети из новой концепции. В торговой точке установлены пять касс самообслуживания, используются электронные ценники, а также аппарат для сдачи пластиковой и алюминиевой тары для переработки. Со следующего года все новые точки сети будут соответствовать данной концепции.

- БКС открывает торговую идею: шорт HeadHunter из-за «необоснованного ралли».

- В компании Beyond Meat, акции которой взлетели после IPO с $25 до текущих $150, операционным директором был назначен Санджай Шах, ранее работавший в руководстве Amazon.

- 27 сентября Совет Директоров Юнипро должен рассмотреть вопрос урегулирования споров с Русалом.

- Ведомости сообщают, что агрохолдинг Русагро готовится к SPO на $200-300 млн. Сделка может быть закрыта уже на следующей неделе.

- Сургутнефтегаз ввел Ленское месторождение в Якутии с запасами 40 млн тонн нефти.

- ВТБ исключает привилегированные акции Сургутнефтегаза из списка наиболее привлекательных бумаг.

- Ведомости сообщают, что Минфин РФ заложил в проект бюджета дивиденды от Сбербанка из расчета выплаты 50% от чистой прибыли. Ранее Сбербанк ни разу не направлял на дивиденды 50% от консолидированной чистой прибыли. Предполагается, что за 2019 год банк получит 906,6 млрд руб. прибыли, что на 9% выше значения прошлого года.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 23.09.2019

- 23 сентября 2019, 10:07

- |

• Индексы Китая начали неделю ощутимым снижением, что вызвано противоречивыми новостями относительно взаимоотношений с США. С одной стороны Вашингтон сразу на год исключил из списка товаров с повышенными пошлинами более 300 наименований, с другой, китайская делегация покинула США раньше времени.

• Риск коррекции западных площадок в краткосрочной перспективе преобладает. Реакция на достаточно благоприятные итоги заседания ФРС была слабой, так как инвесторов больше беспокоят упоминания о замедлении мировой экономики и торговом споре, нежели текущее смягчение курса. А основных результатов от торговых переговоров можно ждать не ранее середины октября.

( Читать дальше )

Торгуем нефтью вместе с FullCup 23.09.2019

- 23 сентября 2019, 09:28

- |

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Благополучного дня!

ТС на открытии по рынку зайдет в лонг

.

СтоЯлово в пятницу вылилось в распил....

.

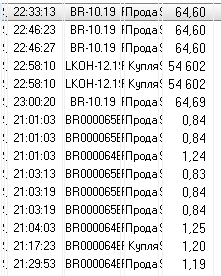

это Эквити робота ТС в шагах (пунктах, центах) с начала сентября:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

.

.

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,40 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по сигналам ТС с начала сентября.

.

Для справки: «личка» на Смартлабе — это такой конвертик вверху справа страницы, слева от настроек профиля. И когда в нём есть сообщения, он становится желтым. Жмем по нему — и есть контакт!!! Прошу знающих ПРОСТО УЛЫБНУТЬСЯ!!! ))

НЕФТЬ,РИ,S/P-РАБОТАЕМ ПО ПЛАНУ.

- 23 сентября 2019, 08:44

- |

GOLD -1236п.(примерно)-21.09.2018 и 1516(примерно)20.09.2019, что составляет 280п или примерно 22,6%.По инструменту весь год продолжался повышательный тренд, за исключением 3 мес.(март, апр., май).Кто вставал в лонг в начале тренда, могли спокойно, без нервов заработать.Я подключался несколько раз в течении года, весь тренд к сожалению не удержал(три месяца боковика с понижением заставили выйти из инструмента), но на финише тоже немного поучаствовал в движении.

Сейчас продолжается боковик, как мы видим он может продолжаться и целый квартал.Уровни все прежние-1490-1520(1530) и 1480-1555, промежуточная 1540.

S/P-2930 на 21.092018 и 2992 на 20.09.2019 прирост 62п., что составляет прим.2,1%.Индекс провел год в широком диапазоне от 2350 до 3026(новый ист.хай).Но закрылся все равно в плюсе, хоть и небольшом, что подтверждает пока(ключевое слово) — индекс нужно работать только от лонга.Все просадки выкупаются.

( Читать дальше )

Прогнозы на неделю. Снижение напряженности

- 23 сентября 2019, 08:38

- |

- Наступающая неделя обещает стать менее эмоциональной для участников глобального биржевого рынка. После понижения ключевой ставки американским федрезервом часть негативные настроения игроков отчасти компенсируются подешевевшими деньгами. Которые способны оказать дополнительную поддержку рисковым активам.

- Американские акции продолжают осваивать уровень в 3 000 п. по индексу S&P500. Этот уровень уже был покорен в июле, после чего индекс упал на 7%. Откат вниз возможен и сейчас. Но тренд роста главного фондового рынка мира не выглядит завершенным. Целевой ориентир в 3 150 – 3 300 п. на горизонте осени остается в силе.

- Отчасти как следствие, отечественные акции, вероятно, тоже нацелены на продолжение повышения. Индекс МосБиржи вернулся к историческому максимуму. Если вывод об удешевлении денег и увеличении их притока в фондовые активы верен, российские акции смогут перейти к росту уже на текущей неделе, после небольшой коррекции неделей ранее.

- Рублевые облигации, как и акции, в течение прошедшей недели плоско корректировались. В отличие от акций они, вероятно, не являются претендентами на заметный подъем котировок. Как государственные, так и корпоративные облигации российских эмитентов растут в цене последние 12 месяцев, и рост, практически, безостановочный. Тогда как рынок акций в июле-августе испытал заметную коррекцию. Так что, в целом, рублевые облигации не обладают сейчас интересным потенциалом роста, накапливая при этом потенциал для коррекции. Отказ от длинных выпусков в пользу коротких является рациональным. Наша сосредоточенность на высокодоходном облигационном сегменте, где относительно высокие купонные ставки сопровождаются короткими сроками до погашения, отвечает этой логике.

- Отношение к нефти остается умеренно-оптимистичным. После выхода сорта Brent выше 62 долл./барр. можно говорить о сломе нисходящего тренда весны-лета. Насколько серьезным окажется дальнейший подъем нефти, судить сложно. Однако общий настрой на повышение сохраняется и подтвержден торгами прошедшей недели.

- В складывающихся условиях разумно ожидать дальнейшего укрепления рубля. Вероятно, через коррекции, т.к. все же укрепление с начала сентября уже весьма заметное. Цель по паре USD|RUB – 62-60 рублей.

- Сам по себе, доллар США, скорее всего, не покинул тенденции своего укрепления к основным валютам. Даже невзирая на понижение ставки ФРС до диапазона 1,75-2,00% разница ставок на мировом валютном рынке – в пользу доллара. И разница может сохраняться продолжительное время, т.к. мировые центробанки не прекращают мягкой монетарной политики.

- Золото после трехнедельной коррекции на прошлой неделе показало рост, до 1 517 долл./унц. Предполагаем, что рост имеет остаточный характер и не изменит основного коррекционного настроя в драгметалле. У нас открыта короткая позиция в золоте. Она находится в убытке примерно на 1,5%. И позиция продолжит удерживаться. В худшем случае глубина ее убытка окажется больше. Но целевой ориентир золотых котировок на уровне 1 350 – 1 300 долл./унц. сохраняется. Возможно к короткой позиции по золоту будет добавлена короткая позиция по палладию, который, предположительно, находится на излете своего растущего тренда (начало тренда было заложено 3,5 годна назад на уровне 480 долл./унц., сейчас металл торгуется в районе 1 650-60 долл./унц.).

( Читать дальше )

Рынок нефти готов к тому, что отлетав над СА «черные лебеди» теперь могут взлететь над Ираном

- 23 сентября 2019, 08:29

- |

Прошедшая неделя была крайне беспокойной, хотя ожидавшееся важнейшее событие (заседание ФРС) прошло без больших сюрпризов. Комитет по открытым рынкам ФРС США, кок и ожидалось, понизил ставку на 0,25%. А ястребиные прогнозы и риторика сопроводительного документа были компенсированы уверенностью, что ФРС при необходимости пойдет и на новые снижения ставки, и на увеличение баланса. Тем более что у регулятора как раз на прошедшей неделе была такая возможность — Центробанку пришлось делать срочные вливания для того, чтобы сбить панику в краткосрочном кредитовании.

На прошедшей неделе под занавес Трамп подстрелил надежды Китая на заключение ограниченного соглашения по торговле, и переговорщики Китая раньше времени демонстративно покинули США. Тем самым у рынков выросли сомнения в реалистичности продолжения запланированных на начало октября торговых переговоров США и Китая. В результате торговая неделя на фондовых рынках закончилась на минорной ноте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал