налоги

Сокращение добычи нефти выгодно России, но есть пример газа: волатильность сырья, сокр. поставок и налоги негативно повлияли на эмитентов.

- 06 октября 2022, 12:16

- |

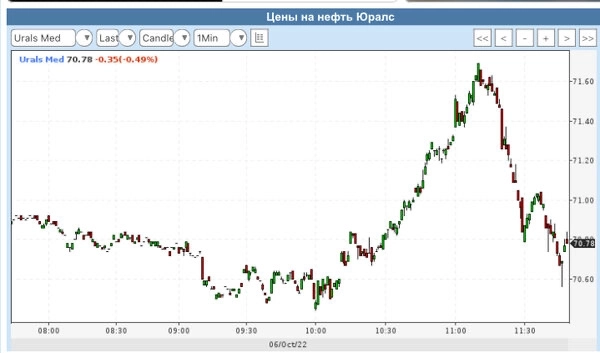

🛢 Закончилось заседание ОПЕК+ и на нём было принято решение сократить добычу нефти на 2 млн. баррелей в сутки. Ожидаемое решение, как и продление соглашения ОПЕК+ до конца 2023 года. Мы с вами уже разбирали, что как только цена нефти начинает падать ниже 90$, то начинаются словесные интервенции. Слова уже не помогали, пришлось переходить к действиям.

🇷🇺 Что же до нашей инициативы в этом деле, то всё весьма прозрачно. Urals торгуется со скидкой, а цена ниже 60-65$ за баррель губительна для бюджета страны (учитывать здесь необходимо и курс валют, который тоже находится не на том уровне). Поэтому наш интерес в сокращении был понятен, да и альянс свою выгоду тоже преследует (

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Все способы легального вывода денег из России: детальный разбор со ссылками

- 05 октября 2022, 10:13

- |

Уолтер Уайт здесь как бы думает: «Пульнуть деньги через Золотую Корону, отправить рублями в армянский банк или всё-таки через USDT?..»

Disclaimer: Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям. Я советую вам строго следовать любым законным и подзаконным актам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения вами статьи какая-то информация ниже может уже устареть.

Прошлую мою статью на тему легального перемещения денег через российскую границу, написанную в начале марта, под совершенно абсурдными предлогами признали запрещенной к распространению на территории РФ суды Астраханской и Самарской областей. Апелляционные суды по этим делам еще идут (про это в будущем будет отдельная захватывающая статья – надеюсь, что на VC, а не в том смысле, в котором вы сейчас подумали).

( Читать дальше )

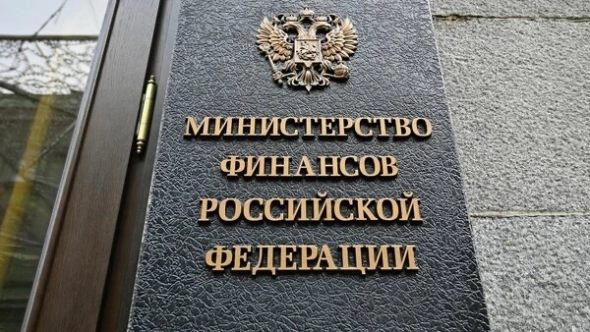

О сырье и налогах. Минфин присматривается к прибыли угольных компаний и производителей удобрений. Средняя цена Urals в опасной зоне.

- 04 октября 2022, 13:13

- |

▪️ Минфин РФ раскрыл параметры цен, при которых будут вводиться экспортные пошлины на уголь и удобрения в 1 квартале 2023 года. Экспортная пошлина на энергетический уголь будет введена при цене $150/т, коксующийся — $170, фосфорные/азотные удобрения — $500 и $400. В этих секторах не стали рубить с плеча, как в газовом, и решили протестировать новый НДПИ в 1 квартале 2023 года. Учитывая сегодняшние цены на сырье, то прибыль данных компаний явно зашкаливает (надо понимать, что спросом пользуется именно энергетический уголь, а компании, поставляющие его, не представлены на фондовом рынке РФ).

‼️ Понятно, что на это отреагировали котировки таких эмитентов как: Распадская, Мечел, Фосагро и Акрон. В этой ситуации надо учитывать спрос, временный налог, цену сырья и не/выплаченные дивиденды компаний. Пока ситуация выглядит для них благоприятной, но что будет после 1 квартала 2023г. и при дефиците бюджета РФ?

( Читать дальше )

Волатильность фондового рынка и дальнейшие последствия, которые мы с вами обсуждали, сбываются. Прибыль и дивиденды 2023г. под вопросом.

- 29 сентября 2022, 17:24

- |

📊 Волатильность нашего фондового рынка понятна. Крупные игроки и фонды в очередной раз наступают на грабли, откупая рынок, при этом учитывать последствия всего происходящего они не желают или не хотят (благо грабли их находят и щёлкают по носу всё больнее). Жива ещё дивидендная история Газпрома, её пытаются удержать в умах частного инвестора, но как мы с вами и обсуждали — посмотрим кто кого 30 сентября (речь Путина vs. акционеры Газпрома). Но давайте отбросим геополитику, ведь правительство само постаралось и дало множество сигналов, что ожидать нормальной прибыли и дивидендов в 2023 году не стоит:

▪️Минфин предложил повысить налог на прибыль для экспортеров СПГ до 32%. Текущий налог составляет 20%, но у того же НОВАТЭКа есть скидка на проект Ямал СПГ и налог оставляет 15,5%. Налог будет увеличен в 2 раза, видимо,

( Читать дальше )

Минфин нам рассказывает о желании приобретения российских активов в 2023 году, но он уже это делает за счёт средств ФНБ. По сути это эмиссия

- 28 сентября 2022, 18:54

- |

Минфин нам рассказывает о желании приобретения российских активов в 2023 году, но он уже это делает за счёт средств ФНБ. По сути это эмиссия

🗣 Довольно интересно, как словесные интервенции запутывают умы простых обывателей. Не так давно глава Минфина Антон Силуанов заявил: «Приобретение активов в рамках бюджетного правила, которое в следующем году возобновит свое действие, но в режиме переходного периода, в 2023 году возможно, если цены будут выше заложенной в бюджете планки. В следующем году будем смотреть, если будут цены выше базового уровня — будем решать, какие активы (приобретать), рублевые или валютные. Но, естественно, дружественных стран (если речь пойдет об активах в иностранных валютах)». Дело в том, что активы в ФНБ уже приобретаются.

( Читать дальше )

Фондовый рынок опять откупают, видимо ошибки учли не многие. Д.А. Медведев подкинул пищи для размышления на этот счёт.

- 27 сентября 2022, 11:45

- |

🗣 Я понимаю желание и рвение покупать финансовые инструменты на таких «низах», но дело в том, что это ещё похоже на те самые низы. Я сам закапываю своё желание войти в терминал и полакомиться эмитентами, но это я, а у вас могут быть совсем другие причины, рвения. Поэтому отговаривать кого-либо от его обдуманных действий я не собираюсь, у каждого своя голова на плечах. Могу лишь предупреждать и рассказывать последствия, обсуждать с вами свои действия.

Сегодняшняя поддержка фондового рынка выглядит весьма иронично. Посмотрим, кто возьмёт верх 30 сентября: речь В.В. Путина или решение акционеров Газпрома. А пока давайте дождёмся хотя бы результатов референдума, ибо Европа/Запад их не признает, но резонанс будет огромный. Видимо, поэтому зашевелились с новым пакетом санкций, а ведь до этого тихо и мирно обсуждали, но не могли прийти к общему знаменателю.

( Читать дальше )

Власти предложили взимать со всей недвижимости бизнеса налог по кадастру — РБК

- 27 сентября 2022, 11:44

- |

Страха на рынке много, и он небезосновательный - Солид

- 26 сентября 2022, 20:34

- |

Текущая неделя, на наш взгляд, будет во многом определяющей в политическом плане и, безусловно, войдет в историю. Страха на рынке много, и он небезосновательный. А реакция на события на этой неделе может быть довольно резкой. Поэтому общая рекомендация пока не совершать активных покупок, а смотреть на рынок со стороны.Донецкий Дмитрий

ИФК «Солид»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал