мнение по рынку

Non Farm Payrolls 15:30 *** фигуры ТА на основных валютных парах за 45 минут до статы.

- 07 июня 2019, 14:45

- |

- комментировать

- ★1

- Комментарии ( 3 )

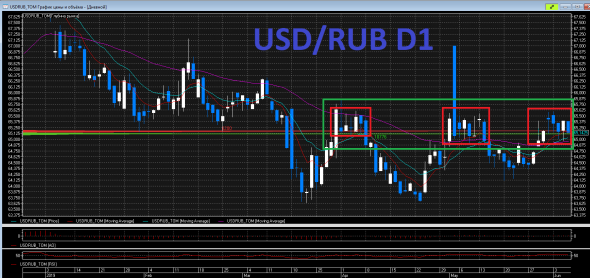

USD/RUB в поисках симметрии

- 06 июня 2019, 11:50

- |

Посмотрим, как будет на этот раз.

Сравним фору со срочкой..

- 05 июня 2019, 15:55

- |

Я всё больше и больше разочаровываюсь в форе, на которой не много ни мало пробыл почти 9 лет..

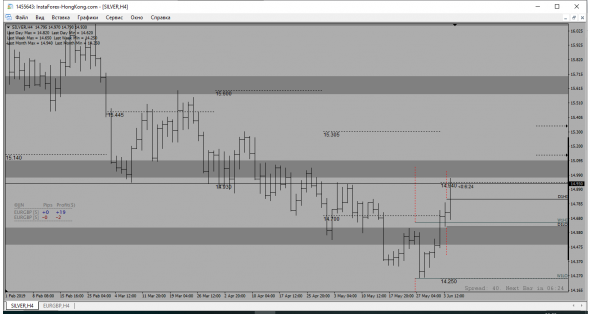

Погнали на примере серебра..

Начало тут..

smart-lab.ru/blog/542599.php

Посмотрел как отрисовываются зоны на фьюче и на форе… разница офигенская..

сравните 2 графика на форе серебро упёрлось во вторую зону, а на срочке 9 фьючь как раз между зонами..

( Читать дальше )

Роснефть (ROSN).

- 29 мая 2019, 17:11

- |

Транспортир у меня кривой, но такую фигуру я уже видел. https://smart-lab.ru/blog/532707.php

( Читать дальше )

(МА)шка или почему 95% корм (часть первая)

- 11 мая 2019, 22:38

- |

И снова здравствуйте)

Давайте зададимся некоторыми вопросами, ну к примеру следующими:

- Почему «95%» обречены на провал?

- Почему им не суждено примкнуть к «5%»?

- Есть что-то такое, что может переломить ситуацию?

Ответ на все эти вопросы один — точка зрения.

«95%» — не имеют своей собственной точки зрения на ситуацию. Правда никто её у них насильно не забирает, они сами её отдают, по своей собственной доброй воле. Взамен получают суррогатное зрение, обремененное разного рода догмами.

«5%» — не только имеют свой собственный взгляд на рыночную ситуацию, но еще и умудряются формировать точку зрения для пользования «95%», естественно что на выгодных для себя любимых условиях ))).

А в результате имеем следующую картину — «95%» бездумно скандирующая речевки типа:

- Рынок меняется! — да хрена с два ребятки. Рынок не меняется потому как не меняется базовый для получения прибыли на нем принцип — «купить дешевле-продать дороже», меняются только способы передачи, хранения и обработки информации. Это количественные изменения, но не качественные.

- Рынок хаотичен! — ну да, ну да ведь закон спроса и предложения тоже отменили.

- Индикаторы зло, чистый график наше все! — просто прелесть, алготрейдеры выигрывая с невероятными результатами различные чемпионаты и не в курсе, что они неправильно поступили, выбрав себе это направление.

- Все дело в психологии! — соглашусь, пожалуй. Правда с оговоркой, что чем меньше понимания протекающих процессов тем больше места для фобии и мистики, ну то есть как раз той самой психологии.

- и т.д. и т.п.

( Читать дальше )

Ликбез: анализируем отчетность банков

- 07 мая 2019, 14:05

- |

На самом деле, любой может анализировать отчетность, также как и торговать и водить машину и т.д. Кто-то лучше, кто-то хуже. Но вцелом, многие могут. Другое дело, что этим тоже надо заниматься. Хотя по сути та же аналитика. Цифры, графики, динамика показателей, определенная практика, правила наступления определенных событий. По сути это все. И это действует во всех направлениях анализа...

Если сравнивать отчетность банка с отчетностью «небанка» то, на первый взгляд, «глаза разбегаются». Отчетность в 101 форме — 6 кеглем на 8 страниц цифр. Немудрено, что увидев на сайте ЦБ РФ отчетность банка многие говорят «ну нафиг» и понятно почему:

( Читать дальше )

Watch List (банковская отчетность на 01.04.2019):

- 06 мая 2019, 11:55

- |

Восточный.

Ситуация продолжает ухудшаться.

Показатели баланса выглядят достаточно плохо и тренды по некоторым счетам и показателям подтверждают негативные выводы.

Конфликт акционеров вылился в серьезное уголовное дело. Уже несколько месяцев идут аресты сотрудников с одной и другой стороны (в конфликте интересов). С учетом инкриминируемых статей (158 и 159 части 4) можно предположить, что Регулятор продолжит применять МВКО (меры воздействия на кредитную организацию) по части резервирования и ограничения некоторой деятельности.

Без притока «свежих» средств, банк вскоре не сможет поддерживать ликвидность на должном уровне (примерно также «уходил» банк Югра).

Отмечается сокращение остатков по счетам негосударственных организаций (407 счета).

За последние 4 отчетных периода динамика следующая: 4,3-3,8-3,3-2,9 млрд. руб.

( Читать дальше )

Мнение про принципы и правила смартлаба

- 23 апреля 2019, 23:10

- |

По следам топика https://smart-lab.ru/blog/534963.php

В топике Тимофей озвучил принципы, согласно которым были выработаны правила. Судя по регулярно возникающим спорным ситуациям (с точки зрения пользователей), что-то в этих правилах не так. Порассуждаем на эту тему.

Принципы — это хорошо. Мало найдется трейдеров, которые будут оспаривать принцип, согласно которому главное дешево купить и дорого продать. Я обеими руками за все хорошее и против всего плохого. А еще за мир во всем мире. Но когда начинается процесс перевода принципов в простые и, что важнее, доступные для соблюдения правила появляются проблемы. Пройдем по пунктам.

1.Польза. Чтобы была польза мнений должно быть много. Разных. Авторы пишут про всякое и это хорошо. Чем больше разных мнений и по разным вопросам, тем выше шансы встретить что-то достойное, полезное именно для себя. Толковую идею можно встретить в обсуждении темы крайне далекой от рыночной.

Вывод прост. Никто, в том числе администрация или модератор не знает полезно написанное кому-то или нет. Брать на себя смелость суждения об этом – это претензия на некую исключительность. Не слишком ли тяжкая ноша будет?

( Читать дальше )

Итоги февраля. Банковская отчетность. (35 банков).

- 04 апреля 2019, 17:08

- |

Февраль выдался достаточно стабильным, большая часть банков-партнеров показала незначительные изменения нетто-активов:

- Аутсайдеры по изменению нетто-активов: ВБРР (-6,35%), Союз (-3,82%), ГПБ (-3,37%).

- Лидеры – кэптивные банки: Фольксваген Банк (+26,77%), БНП Париба (20,53%), АйСиБиСи (10,38%).

Выделю тех, на кого повышены риски:

Балтинвест. Безусловный лидер по просрочке в ссудах с показателем в 47,15%. Что выглядит абсолютно логичным, поскольку банк находится на санации. Санатор, в данном случае КБ Абсолют, «перевешивает» на Балтинвестбанк «токсичные» активы. Это позволяет освободить средства находящиеся в резервах. В целом, состояние Балтинвеста остается плохим. Тем более, что и у санатора – КБ Абсолют ситуация не слишком обнадеживающая. Лимит закрыт.

Абсолют Банк. Отношение выданных банковских гарантий к капиталу остается на весьма высоком уровне (показатель 91315П/Капитал = 2,41%), к слову у КБ Восточный – 2,08. При этом, Восточный уже получал предписание от Регулятора снизить долю БГ, что он с успехом начал выполнять. У Абсолюта, помимо высокой доли БГ, еще и заемные средства (субординированный кредит в составе капитала) выше среднерыночных – 33,28%. Но и по этому показателю лидер пока неизменный – МКБ – 38,63%. Просрочка по кредитному портфелю несколько повышена, но не критично – 6,2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал