SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ликвидность

Денежный рынок 23 января: "Деньги - нет/есть"

- 23 января 2013, 12:20

- |

Ситуация на денежном рынке:

Сегодня ЦБР предложил на аукционе РЕПО — 10 млрд. рублей.

Итог первого аукциона:

Спрос — 43,787

Исполнено — 9,934 млрд.

Отсечение — 5,6680%

Средневзвешенная ставка — 5,7394%

Мин/макс ставка — 5,51/6%

Не смотря на то, что лимит достаточно «небольшой», нельзя сказать, что на рынке будут отмечаться «проблемы» с деньгами.

Дело в том, что сегодня происходит погашение ОФЗ 25072 на 150 млрд.

Также, сегодня размещаются 7-летние бумаги (доха 6,5%) и 15-летние (доха 7,71%). Если они разместятся по максимуму — это 50 млрд.

Т.о. остаток будет в районе 100 млрд.

Сегодня на рынке денег достаточно «интересная» ситуация…

Прежде всего, напомню, что ЦБР проводит 2 аукциона РЕПО: овернайт и недельное.

Спреды остаются узкими:

МБК:

DELTA – 5,/5,5%

Рынок стоит «шире» – 5,25 на 6%

РЕПО:

Индикаторы ставки:

Акции — 5,78%

Облигации — 5,73%

Свопы:

USD_TODTOM – последняя 5,07%

EUR_TODTOM – последняя 5,16%

Сегодня ЦБР предложил на аукционе РЕПО — 10 млрд. рублей.

Итог первого аукциона:

Спрос — 43,787

Исполнено — 9,934 млрд.

Отсечение — 5,6680%

Средневзвешенная ставка — 5,7394%

Мин/макс ставка — 5,51/6%

Не смотря на то, что лимит достаточно «небольшой», нельзя сказать, что на рынке будут отмечаться «проблемы» с деньгами.

Дело в том, что сегодня происходит погашение ОФЗ 25072 на 150 млрд.

Также, сегодня размещаются 7-летние бумаги (доха 6,5%) и 15-летние (доха 7,71%). Если они разместятся по максимуму — это 50 млрд.

Т.о. остаток будет в районе 100 млрд.

Сегодня на рынке денег достаточно «интересная» ситуация…

Прежде всего, напомню, что ЦБР проводит 2 аукциона РЕПО: овернайт и недельное.

Спреды остаются узкими:

МБК:

DELTA – 5,/5,5%

Рынок стоит «шире» – 5,25 на 6%

РЕПО:

Индикаторы ставки:

Акции — 5,78%

Облигации — 5,73%

Свопы:

USD_TODTOM – последняя 5,07%

EUR_TODTOM – последняя 5,16%

- комментировать

- 22 | ★1

- Комментарии ( 1 )

По мнению Игоря Шувалова, Банк России должен снизить ключевые процентные ставки (ВТБ-Кап)

- 22 января 2013, 15:53

- |

По мнению Игоря Шувалова, Банк России должен снизить

ключевые процентные ставки; основной целью является низкая и

стабильная инфляция; Шувалов отметил непреклонную позицию

регулятора; планируется прозрачная приватизация; не

поддерживает списание долга Кипра

Новость. Агентство Bloomberg вчера опубликовало интервью с первым вице-

премьером Игорем Шуваловым, посвященное денежно-кредитной политике и

другим вопросам. Наиболее интересные выдержки из него приводим ниже:

для стимулирования роста необходимо снижение базовых ставок Банком

России в размере до 100 бп;

основным приоритетом для правительства является низкая и стабильная

инфляция;

по словам Шувалова, действующий председатель Банка России Сергей

Игнатьев проводил и проводит денежно-кредитную политику независимо, в

соответствии с законом о Банке России и его основными задачами по

реализации эффективной политики процентных ставок и поддержанию

инфляции на стабильном уровне;

Россия должна диверсифицировать структуру экспорта;

необходимо незамедлительно снизить уровень коррупции;

приватизация должна быть прозрачной и привлекательной для всех

возможных категорий инвесторов;

списать долг Кипра в сумме 2.5 млрд евро Россия не готова.

Наш комментарий. Комментарии Шувалова о денежно-кредитной политике мы

считаем интересными, особенно в свете того, что до 24 марта 2013 г. президент

Владимир Путин должен объявить преемника председателя Банка России

Сергея Игнатьева. В целом мы разделяем призыв к смягчению денежно-

кредитной политики, однако в этом году ожидаем снижение ставок лишь на 75

бп. Мы напоминаем инвесторам, что в среднесрочной перспективе излишне

мягкая денежно-кредитная политика, на наш взгляд, представляет собой один из

основных рисков инфляции (более подробно см. наш обзор ”Russia 2013

Economic Outlook — Time to deliver”, опубликованный 21 января 2013 г.). Прочие

комментарии Шувалова согласуются с недавними заявлениями представителей

власти и представляются нейтрально-позитивными для российского рынка.

ключевые процентные ставки; основной целью является низкая и

стабильная инфляция; Шувалов отметил непреклонную позицию

регулятора; планируется прозрачная приватизация; не

поддерживает списание долга Кипра

Новость. Агентство Bloomberg вчера опубликовало интервью с первым вице-

премьером Игорем Шуваловым, посвященное денежно-кредитной политике и

другим вопросам. Наиболее интересные выдержки из него приводим ниже:

для стимулирования роста необходимо снижение базовых ставок Банком

России в размере до 100 бп;

основным приоритетом для правительства является низкая и стабильная

инфляция;

по словам Шувалова, действующий председатель Банка России Сергей

Игнатьев проводил и проводит денежно-кредитную политику независимо, в

соответствии с законом о Банке России и его основными задачами по

реализации эффективной политики процентных ставок и поддержанию

инфляции на стабильном уровне;

Россия должна диверсифицировать структуру экспорта;

необходимо незамедлительно снизить уровень коррупции;

приватизация должна быть прозрачной и привлекательной для всех

возможных категорий инвесторов;

списать долг Кипра в сумме 2.5 млрд евро Россия не готова.

Наш комментарий. Комментарии Шувалова о денежно-кредитной политике мы

считаем интересными, особенно в свете того, что до 24 марта 2013 г. президент

Владимир Путин должен объявить преемника председателя Банка России

Сергея Игнатьева. В целом мы разделяем призыв к смягчению денежно-

кредитной политики, однако в этом году ожидаем снижение ставок лишь на 75

бп. Мы напоминаем инвесторам, что в среднесрочной перспективе излишне

мягкая денежно-кредитная политика, на наш взгляд, представляет собой один из

основных рисков инфляции (более подробно см. наш обзор ”Russia 2013

Economic Outlook — Time to deliver”, опубликованный 21 января 2013 г.). Прочие

комментарии Шувалова согласуются с недавними заявлениями представителей

власти и представляются нейтрально-позитивными для российского рынка.

АльфаБанк - Рублевая ликвидность: Несогласованность действий государственных структур

- 22 января 2013, 12:53

- |

Рублевая ликвидность: Несогласованность действий государственных структур

Выводы

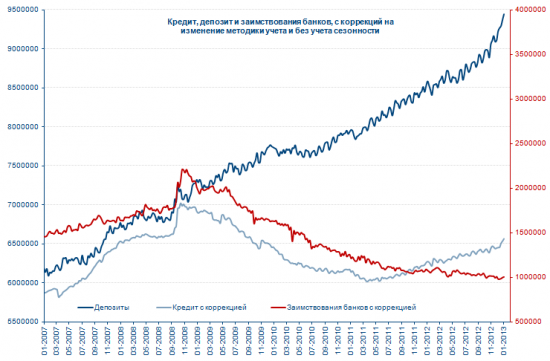

Рублевая ликвидность банковского сектора остается достаточно больной темой на протяжении последней пары лет. Окончательно разобраться в этом вопросе мешают как неоднозначные формулировки в законах и противоположные по значению высказывания представителей власти, так и просто недостаток данных.

Исходя из имеющейся в наличии информации можно сделать вывод, что в ближайшем квартале продолжится постепенное сокращение ликвидности, берущее свое начало в конце 2010 г. Средства, поступившие в начале года, будут большей частью изъяты в течение 1-2 месяцев. Маловероятно, что в течение столь короткого времени будут приняты решения, позволяющие решить данную проблему. Таким образом, рублевые ставки сохранят тенденцию к росту.

Преломить сложившуюся тенденцию могут лишь совместные действия ЦБ и Минфина, с чем в последние годы на данном поле деятельности не складывается.

( Читать дальше )

Выводы

Рублевая ликвидность банковского сектора остается достаточно больной темой на протяжении последней пары лет. Окончательно разобраться в этом вопросе мешают как неоднозначные формулировки в законах и противоположные по значению высказывания представителей власти, так и просто недостаток данных.

Исходя из имеющейся в наличии информации можно сделать вывод, что в ближайшем квартале продолжится постепенное сокращение ликвидности, берущее свое начало в конце 2010 г. Средства, поступившие в начале года, будут большей частью изъяты в течение 1-2 месяцев. Маловероятно, что в течение столь короткого времени будут приняты решения, позволяющие решить данную проблему. Таким образом, рублевые ставки сохранят тенденцию к росту.

Преломить сложившуюся тенденцию могут лишь совместные действия ЦБ и Минфина, с чем в последние годы на данном поле деятельности не складывается.

( Читать дальше )

Остатки живой ликвидности тонут окончательно.

- 21 января 2013, 14:14

- |

Прошло пол дня, а оборот по Ri всего 215 000 контрактов на дневке. А ведь когда-то в 08м даже у меня оборот иногда был более 15000л за сессию. Какое-то фиаско прямо...

Неудивительно, что активно торговать руками сейчас — это тупо прожигать время, в чем убеждаюсь все больше.

Неудивительно, что активно торговать руками сейчас — это тупо прожигать время, в чем убеждаюсь все больше.

Сделка РЕПО: риски, сделка, коды расчетов

- 21 января 2013, 09:47

- |

Надеюсь, что Вы помните градацию по рискам в инструментах управления ликвидностью?!

Напомню (от низкого к высокому): своп; РЕПО; МБК.

Своп – деньги/деньги; РЕПО – бумаги/деньги; МБК – непокрытый кредит.

Не смотря на то, что РЕПО здесь в «центре» — риски, безусловно, тоже есть и их нужно понимать.

При операциях РЕПО возникают следующие виды рисков:

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

( Читать дальше )

Напомню (от низкого к высокому): своп; РЕПО; МБК.

Своп – деньги/деньги; РЕПО – бумаги/деньги; МБК – непокрытый кредит.

Не смотря на то, что РЕПО здесь в «центре» — риски, безусловно, тоже есть и их нужно понимать.

При операциях РЕПО возникают следующие виды рисков:

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

( Читать дальше )

РЕПО с ЦК (To be or not) + ситуация на рынке

- 18 января 2013, 15:51

- |

РЕПО с ЦК:

Как говориться — «дано»:

1. Единый контрагент — положим это "+" с т.з. риск-менеджмента. НО это еще один «режим» а значит мы тут заплатим «комес» + если что-то сделаем на «междилерке» — тоже заплатим. Итого: 2 раза платить.

2. На первое время РЕПО будет «совершаться» с ОФЗ...

Вопрос — с какими ОФЗ?? Где сейчас на рынке они??!!! Прррравильно у ЦБР в залоге...

Кто не помнит — порядка 600-700 млрд. банки «должны» ЦБРу (и объемы растут).

И, ДА — сначала, конечно, привлекаются под «ликвид» (ОФЗ — самый главный ликвид) и только потом под «трэш»...

Но ЦК пока хочет принимать только «самые-самые» бумаги — а их практически ни у кого нет… Ну. наверное, кроме того «лоббирующего» (этот проект) количества компаний/банков...

3. Время работы — до 16:00… Ага… А это значит. что привлекаться/размещаться можно до 2-го рейса… И что дальше?? ЗАЧЕМ мне это делать ТАК рано?? Вообще, «нормальная» работа по регулированию коррсчета у банков — после 3-го рейса… Но к этому времени РЕПО с ЦК уже будет закрыто.

Т.о. это (РЕПО с ЦК) «лобби» тех компаний (небанков), у кого нет доступа к аукциону РЕПО — хотя и это «сомнительно» — залогов-то сейчас свободных почти нет...

Разве, что успеют «подключить» РЕПО с заменой => смогут вывести из-под залога ОФЗ и заменить «трешем».

И только после этого можно прогнозировать объемы на РЕПО с ЦК.

НО — если РЕПО с заменой не будет (не пойдет/сломается и т.д.) — то ожидать «моря радости» на «ЦК» не следует.

( Читать дальше )

Как говориться — «дано»:

1. Единый контрагент — положим это "+" с т.з. риск-менеджмента. НО это еще один «режим» а значит мы тут заплатим «комес» + если что-то сделаем на «междилерке» — тоже заплатим. Итого: 2 раза платить.

2. На первое время РЕПО будет «совершаться» с ОФЗ...

Вопрос — с какими ОФЗ?? Где сейчас на рынке они??!!! Прррравильно у ЦБР в залоге...

Кто не помнит — порядка 600-700 млрд. банки «должны» ЦБРу (и объемы растут).

И, ДА — сначала, конечно, привлекаются под «ликвид» (ОФЗ — самый главный ликвид) и только потом под «трэш»...

Но ЦК пока хочет принимать только «самые-самые» бумаги — а их практически ни у кого нет… Ну. наверное, кроме того «лоббирующего» (этот проект) количества компаний/банков...

3. Время работы — до 16:00… Ага… А это значит. что привлекаться/размещаться можно до 2-го рейса… И что дальше?? ЗАЧЕМ мне это делать ТАК рано?? Вообще, «нормальная» работа по регулированию коррсчета у банков — после 3-го рейса… Но к этому времени РЕПО с ЦК уже будет закрыто.

Т.о. это (РЕПО с ЦК) «лобби» тех компаний (небанков), у кого нет доступа к аукциону РЕПО — хотя и это «сомнительно» — залогов-то сейчас свободных почти нет...

Разве, что успеют «подключить» РЕПО с заменой => смогут вывести из-под залога ОФЗ и заменить «трешем».

И только после этого можно прогнозировать объемы на РЕПО с ЦК.

НО — если РЕПО с заменой не будет (не пойдет/сломается и т.д.) — то ожидать «моря радости» на «ЦК» не следует.

( Читать дальше )

"проблема" у американских банков

- 13 января 2013, 22:03

- |

перепост из ЖЖ: http://ugfx.livejournal.com/1058214.html

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Денежный рынок: Скажем "нет" дешевым деньгам!!!

- 10 января 2013, 12:14

- |

Сегодня утром на рынке МБК ставки были в районе 4,75-5,25% — счета у банков были заполнены деньгами.

При этом на РЕПО (междилерском) ставки были в районе 5,9-6,35%.

Свопы: USD_TODTOM — 4,79%; EUR_TODTOM — 4,77%.

После вчерашней «чехарды» с аукционами со стороны ЦБР и 1,3 трлн. выданных денег

Сегодня ЦБР (высчитал по своей «методике»), что банкам деньги особо не нужны и «предложил» всего 10 млрд., за которые банки неплохо «подрались»:

По итогу 1-го аукциона:

Спрос — 27,072 млрд.

Исполнено в рамках лимита — 9,686 млрд. Ср.взв.ставка в рамках лимита — 5,8520%

Общий объем — 13,912 млрд. (с учетом сделок по фикс.ставке). Ср.взв. — 6,0517%

Мини/макс — 5,5001/6,5101%

При этом на РЕПО ставки практически не изменились, а на МБК даже немного снизились...

Ситуация с перераспределением средств на рынке какая-то «однобокая»; если у кредитных организаций деньги есть — инвесткомпании, напротив, привлекаются и достаточно дорого…

При этом на РЕПО (междилерском) ставки были в районе 5,9-6,35%.

Свопы: USD_TODTOM — 4,79%; EUR_TODTOM — 4,77%.

После вчерашней «чехарды» с аукционами со стороны ЦБР и 1,3 трлн. выданных денег

Сегодня ЦБР (высчитал по своей «методике»), что банкам деньги особо не нужны и «предложил» всего 10 млрд., за которые банки неплохо «подрались»:

По итогу 1-го аукциона:

Спрос — 27,072 млрд.

Исполнено в рамках лимита — 9,686 млрд. Ср.взв.ставка в рамках лимита — 5,8520%

Общий объем — 13,912 млрд. (с учетом сделок по фикс.ставке). Ср.взв. — 6,0517%

Мини/макс — 5,5001/6,5101%

При этом на РЕПО ставки практически не изменились, а на МБК даже немного снизились...

Ситуация с перераспределением средств на рынке какая-то «однобокая»; если у кредитных организаций деньги есть — инвесткомпании, напротив, привлекаются и достаточно дорого…

Максимальная ставка на аукционах прямого РЕПО ЦБР

- 09 января 2013, 18:25

- |

Дилерам ЦБР надоело видеть периодически мелькающие заявки банков с «космическими» по нынешним временам ставками 10-20% (). В качестве меры борьбы с эдаким операционным риском ЦБР вещает: «максимальная ставка РЕПО при подаче заявок на заключение сделок РЕПО с Банком России — 8,25% годовых». rts.micex.ru/n2370

Диаграмма дня: банки смогут повысить ликвидность неликвидных активов

- 08 января 2013, 16:22

- |

Регуляторы позволят банкам повысить ликвидность активов, которые были заморожены в 2008 году. Со времен начала кредитного кризиса их было очень сложно продать. График дня показывает, как облигации инвестиционного класса с самым низким рейтингом в настоящее время принимаются регуляторами как ликвидные активы. Их относительная доходность в период кризиса возросла до 7,3 процентного пункта. В соответствии с данными индекса Bank of America Merrill Lynch, в тот момент инвесторы вообще избегали подобных бумаг. Даже ценные бумаги с более высоким рейтингом AA были в разряде неликвидных.

Регуляторы позволят банкам повысить ликвидность активов, которые были заморожены в 2008 году. Со времен начала кредитного кризиса их было очень сложно продать. График дня показывает, как облигации инвестиционного класса с самым низким рейтингом в настоящее время принимаются регуляторами как ликвидные активы. Их относительная доходность в период кризиса возросла до 7,3 процентного пункта. В соответствии с данными индекса Bank of America Merrill Lynch, в тот момент инвесторы вообще избегали подобных бумаг. Даже ценные бумаги с более высоким рейтингом AA были в разряде неликвидных.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал