SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ликвидность

Диаграмма дня: банки смогут повысить ликвидность неликвидных активов

- 08 января 2013, 16:22

- |

Регуляторы позволят банкам повысить ликвидность активов, которые были заморожены в 2008 году. Со времен начала кредитного кризиса их было очень сложно продать. График дня показывает, как облигации инвестиционного класса с самым низким рейтингом в настоящее время принимаются регуляторами как ликвидные активы. Их относительная доходность в период кризиса возросла до 7,3 процентного пункта. В соответствии с данными индекса Bank of America Merrill Lynch, в тот момент инвесторы вообще избегали подобных бумаг. Даже ценные бумаги с более высоким рейтингом AA были в разряде неликвидных.

Регуляторы позволят банкам повысить ликвидность активов, которые были заморожены в 2008 году. Со времен начала кредитного кризиса их было очень сложно продать. График дня показывает, как облигации инвестиционного класса с самым низким рейтингом в настоящее время принимаются регуляторами как ликвидные активы. Их относительная доходность в период кризиса возросла до 7,3 процентного пункта. В соответствии с данными индекса Bank of America Merrill Lynch, в тот момент инвесторы вообще избегали подобных бумаг. Даже ценные бумаги с более высоким рейтингом AA были в разряде неликвидных.( Читать дальше )

- комментировать

- Комментарии ( 11 )

Немного информации и планов на 2013

- 08 января 2013, 12:42

- |

Прежде всего поздравляю с прошедшими праздниками!

Надеюсь, что отдых был насыщенным и интересным...

Немного о «текущем»:

Сегодня первый рабочий день Биржи, но большинство «выйдет» только завтра.

Сегодня большинство банков только лишь «перекладывает» свопы, но — не более. Начало «активности» можно ожидать с завтрашнего дня, хотя (мне кажется) весь «остаток» недели будет некое «раскачивание»...

Из «нового на Бирже» — торги ТОМом до 23:50 и ТОДом в рамках одного расчетного кода.

Также вводится новый состав базы расчета Индекса гособлигаций — в нее теперь входят следующие ОФЗ: 25076, 25077, 25079, 25080, 26205, 26206, 26207, 26209, 46018. Более подробно на сайте Биржи.

Сегодня ЦБР предложил рынку — 470 млрд.

В итоге на первом аукционе рынок привлек 159,508 млрд.

Отсечение (ессно) на минимуме — 5,5% Ср. взвес — 5,5093%

Мин/макс — 5,5/5,6450%

( Читать дальше )

Надеюсь, что отдых был насыщенным и интересным...

Немного о «текущем»:

Сегодня первый рабочий день Биржи, но большинство «выйдет» только завтра.

Сегодня большинство банков только лишь «перекладывает» свопы, но — не более. Начало «активности» можно ожидать с завтрашнего дня, хотя (мне кажется) весь «остаток» недели будет некое «раскачивание»...

Из «нового на Бирже» — торги ТОМом до 23:50 и ТОДом в рамках одного расчетного кода.

Также вводится новый состав базы расчета Индекса гособлигаций — в нее теперь входят следующие ОФЗ: 25076, 25077, 25079, 25080, 26205, 26206, 26207, 26209, 46018. Более подробно на сайте Биржи.

Сегодня ЦБР предложил рынку — 470 млрд.

В итоге на первом аукционе рынок привлек 159,508 млрд.

Отсечение (ессно) на минимуме — 5,5% Ср. взвес — 5,5093%

Мин/макс — 5,5/5,6450%

( Читать дальше )

Чемпионат по Алкотрейдингу

- 28 декабря 2012, 15:16

- |

Компания United Traders поздравляет всех трейдеров с наступающим Новым годом!

Желаем Вам в новом году, чтобы Ваш Pnl всегда был зелёным! Пусть Новый год для Вас будет светлым и добрым!

В качестве бонуса, представляем запись первого и последнего чемпионата по Алкотрейдингу.

Наша компания не пропагандирует употребление алкоголя и не советует участвовать в подобных чемпионатах.

Источник: http://utmagazine.ru/posts/467-chempionat-po-alkotreydingu.html

Желаем Вам в новом году, чтобы Ваш Pnl всегда был зелёным! Пусть Новый год для Вас будет светлым и добрым!

В качестве бонуса, представляем запись первого и последнего чемпионата по Алкотрейдингу.

Наша компания не пропагандирует употребление алкоголя и не советует участвовать в подобных чемпионатах.

Источник: http://utmagazine.ru/posts/467-chempionat-po-alkotreydingu.html

Рождественская милостыня от иностранных инвесторов: +$5 млн за неделю по данным EPFR

- 28 декабря 2012, 12:03

- |

Ликвидность в рф

- 26 декабря 2012, 10:19

- |

Сальдо операций Банка России по поддержанию рублевой ликвидности впервые почти за четыре года превысило 1 трлн руб. Так, на начало операционного дня 26 декабря 2012г. сальдо операций Банка России по поддержанию рублевой ликвидности составило минус 1 трлн 086,2 млрд руб., сообщается сегодня в материалах ЦБ РФ. Это самый высокий показатель с 20 января 2009г., который в тот день составил минус 1 трлн. 289,4 млрд руб.

Сальдо операций рассчитывается как разница между обязательствами Банка России перед банковским сектором и его требованиями к банковскому сектору со сроками исполнения, приходящимися на текущий день. Отрицательный знак сальдо операций характеризует абсорбирование денежных средств Банком России, положительный знак — предоставление ликвидности банковскому сектору.

нет бюджетных потоков

Сальдо операций рассчитывается как разница между обязательствами Банка России перед банковским сектором и его требованиями к банковскому сектору со сроками исполнения, приходящимися на текущий день. Отрицательный знак сальдо операций характеризует абсорбирование денежных средств Банком России, положительный знак — предоставление ликвидности банковскому сектору.

нет бюджетных потоков

Денежный рынок + ОФЗ + прогноз факторов ликвидности от ЦБР

- 25 декабря 2012, 13:31

- |

Сегодня ЦБР проводит 2 аукциона:

Овер (возвратом завтра) с лимитом 670 млрд.

Рынок привлек 304,249 млрд.;

Отсечение (ессно по мин. ставке) — 5,5%;

Ср.взвешенная — 5,5563%

Мин/макс — 5,5/5,9%

Недельное РЕПО с лимитом 1670 млрд. (против 1930 неделей ранее).

Рынок привлек — 845,931 млрд.

Отсечение по 5,5%; Ср.взвешенная — 5,5379%

Свопы сегодня не торгуются, как и не торгуется ТОД (праздник)

МБК: 6,25-6,75%

РЕПО: 6,3-6,4%

( Читать дальше )

Овер (возвратом завтра) с лимитом 670 млрд.

Рынок привлек 304,249 млрд.;

Отсечение (ессно по мин. ставке) — 5,5%;

Ср.взвешенная — 5,5563%

Мин/макс — 5,5/5,9%

Недельное РЕПО с лимитом 1670 млрд. (против 1930 неделей ранее).

Рынок привлек — 845,931 млрд.

Отсечение по 5,5%; Ср.взвешенная — 5,5379%

Свопы сегодня не торгуются, как и не торгуется ТОД (праздник)

МБК: 6,25-6,75%

РЕПО: 6,3-6,4%

( Читать дальше )

Ждали, ждут и будут ждать.

- 23 декабря 2012, 16:26

- |

Несколько лет назад была замечена повышенная активность среди некоторых идеологов опционной торговли. На многих ресурсах знакомили обывателя с опциоными стратегиями, а когда пессимист обращал внимание протагониста на преусловутую «недоразвитость биржи» и кислую ликвидность, в ответ получал что это не так страшно, что со временем ликвидность будет расти, ну а и сейчас уже неэффективности так полно, что друг успешного прогнозирования хоть чего то там, IV или еще чего… может в неделю делать десятки, а то и сотни процентов. На вопрос " а чего вы опционами на ФОРТС не торгуете "? среднестатический трейдер говорил что ликвидности все еще нет, вот будет, буду и я там...

Ну и пошло: не идут потому что нет, нет потому что не идут.

Кто нибудь ждет каких сподвижек в этом плане? Есть братия любителей бинарных-дц-ставок, но они вернее всего сюда не пойдут, слишком много незнакомых слов и еще чего то считать надо, а судя по любви к соотношению где убыток больше прибыли, дело это для такого контингента неподъемное.

Так в чем причина пустых стаканов по опционам? В том что вообще биржа у нас еще относительно недавно существует и народ не созрел? Или чего?

Ну и пошло: не идут потому что нет, нет потому что не идут.

Кто нибудь ждет каких сподвижек в этом плане? Есть братия любителей бинарных-дц-ставок, но они вернее всего сюда не пойдут, слишком много незнакомых слов и еще чего то считать надо, а судя по любви к соотношению где убыток больше прибыли, дело это для такого контингента неподъемное.

Так в чем причина пустых стаканов по опционам? В том что вообще биржа у нас еще относительно недавно существует и народ не созрел? Или чего?

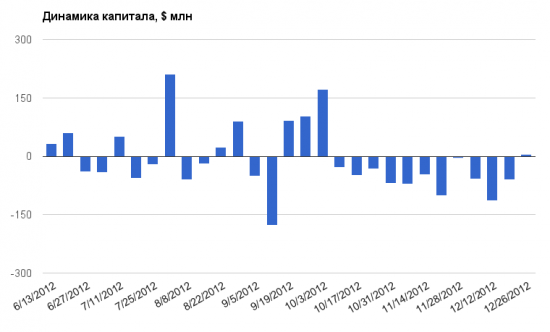

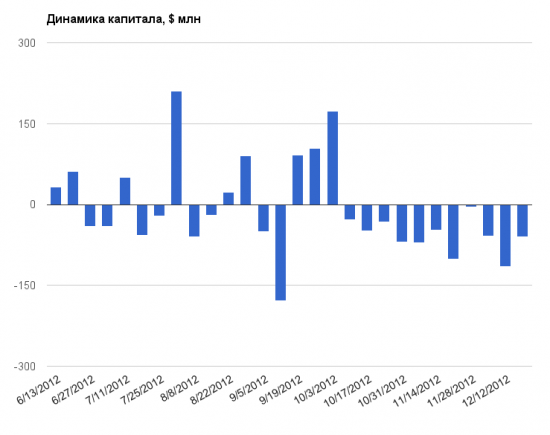

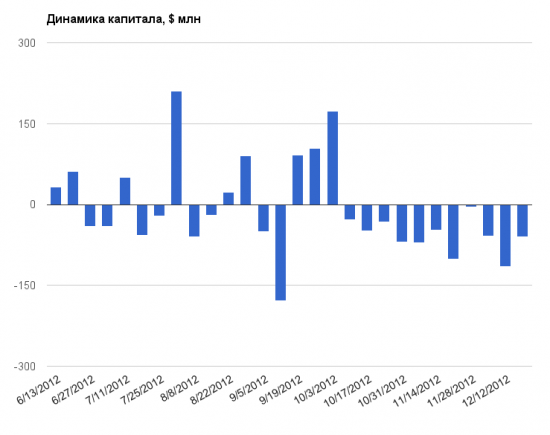

EPFR: отток капитала продолжается - хуже было только в 2009 году

- 21 декабря 2012, 11:37

- |

EPFR Global зафиксировало потери фондов инвестиций в российские активы за неделю с 12 по 19 декабря в размере $60 млн

- Общий объем притока в российские фонды с начала 2012 года по 19 декабря сократился до $462 млн.

- Впрочем, с учетом доли страны в более крупных сбалансированных и региональных фондах динамика инвестиций в российский рынок окажется положительной — $134 млн — и такая ситуация продолжается уже четвертую неделю подряд.

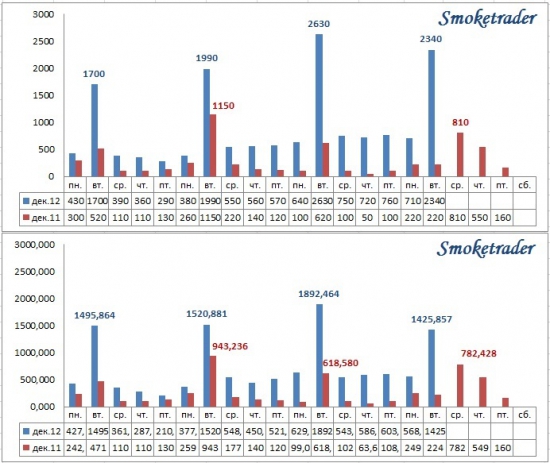

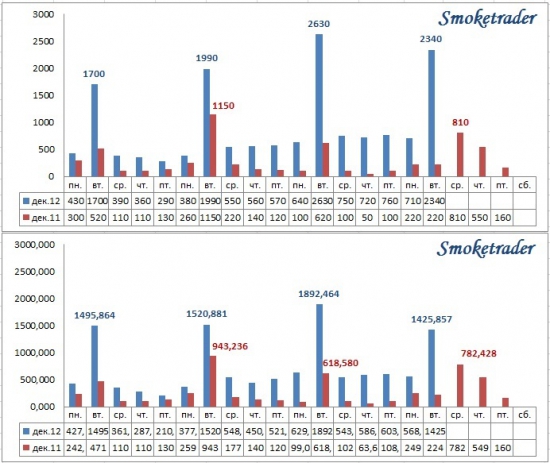

Денежный рынок: конец года + сравнение с дек. 11 (ну и размышление о текущей ситуации)

- 20 декабря 2012, 16:12

- |

На этой неделе у нас «рекорд»:

Во вторник было «предложено» — 2630 млрд. (2,63 трлн.).

Рынок привлек — 1892,4 млрд. (1,89 трлн.). Прошлый рекорд привлечения «состоялся» 28 августа — 1,642 трлн.

Последнее время, ЦБР (видя текущую ситуацию с ликвидностью у банков) предоставляет достаточные лимиты, т.о. средние ставки на аукционе прямого РЕПО близки к минимальным (5,5%).

Тогда как на междилерском РЕПО, МБК и по свопам ставки в районе 6-6,5%.

Это, безусловно, способствует арбитражу ставок.

Если сравнивать текущий месяц с декабрем 2011 — можно лишь сказать, что «аппетиты» возросли.

Судя по графикам, проблемы ликвидности в банковском секторе увеличились в 1,5-2,5 раза (а то и больше) относительно прошлого года.

Также (повторюсь) пока нет эффективного перераспределения средств между участниками рынка.

Отток капитала является одним из факторов «потери» ликвидности. Пока эта проблема не будет решена — регулированием (серых схем) или повышением доверия к рынку — серьезных изменений на рынке денег не предвидится.

( Читать дальше )

Во вторник было «предложено» — 2630 млрд. (2,63 трлн.).

Рынок привлек — 1892,4 млрд. (1,89 трлн.). Прошлый рекорд привлечения «состоялся» 28 августа — 1,642 трлн.

Последнее время, ЦБР (видя текущую ситуацию с ликвидностью у банков) предоставляет достаточные лимиты, т.о. средние ставки на аукционе прямого РЕПО близки к минимальным (5,5%).

Тогда как на междилерском РЕПО, МБК и по свопам ставки в районе 6-6,5%.

Это, безусловно, способствует арбитражу ставок.

Если сравнивать текущий месяц с декабрем 2011 — можно лишь сказать, что «аппетиты» возросли.

Судя по графикам, проблемы ликвидности в банковском секторе увеличились в 1,5-2,5 раза (а то и больше) относительно прошлого года.

Также (повторюсь) пока нет эффективного перераспределения средств между участниками рынка.

Отток капитала является одним из факторов «потери» ликвидности. Пока эта проблема не будет решена — регулированием (серых схем) или повышением доверия к рынку — серьезных изменений на рынке денег не предвидится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал