SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

кризис

Испания пошла на сделку с Германией, разменяв бюджетников.

- 31 июля 2012, 22:34

- |

Есть тема:

шансы развала еврозоны до конца 2012 = 33,4%

до конца 2013 = 57,5%

- 24 июля встречались Шойбле (Германия) и Де Гуиндос (Испания)

- Шойбле тогда сказал, что доходности Испании не соответствуют фундаментальному состоянию испанской экономики.

- По слухам (Bloomberg ссылается на информированных лиц), Шойбле сказал Гуиндосу, что Германия поддержит выкуп испанских гособлигаций, если Испания пойдет на дальнейшее сокращение бюджета.

- Опять же по слухам, Де Гуиндос готовит новые сокращения в бюджетном секторе

шансы развала еврозоны до конца 2012 = 33,4%

до конца 2013 = 57,5%

- комментировать

- Комментарии ( 9 )

Европейский долговой кризис. Что будет делать ЕЦБ? Часть 2

- 31 июля 2012, 21:40

- |

Вчера я писал статейку про европейский кризис. В силу своей ограниченной компетенции, я, конечно, имею склонность мыслить линейно, одноуровнево, и все упрощать.

Сегодня немного расширим тот вью. Вчера я писал о том, что основная проблема — испанские бонды, которые никто не хочет покупать. И типа основная задача ЕЦБ — восстановить доверие на рынках, чтобы избежать дефолта.

На самом деле, конечно, задача у ЕЦБ более сложная. Им естественно необходимо стимулировать экономический рост. Но проблема в том, что механизм монетарной трансмиссии перестал работать — дежено-кредитная политика ЕЦБ не способствует улучшению ситуации в слабейших экономиках еврозоны. Почему?

Дисбалансы, характерные именно для еврозоны.

получается, что ЕЦБ накачивает деньги, а деньги попадают от тех, кто в них нуждается, к тем, кому они не нужны. А это, как раз, следствие того, о чем я писал вчера — отсутствие доверия.

пару картинок, которые все объясняют:

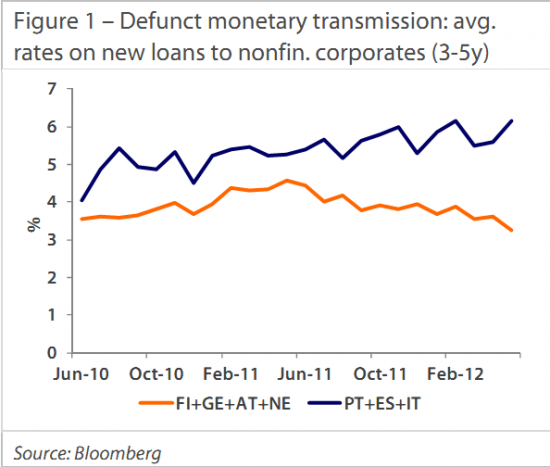

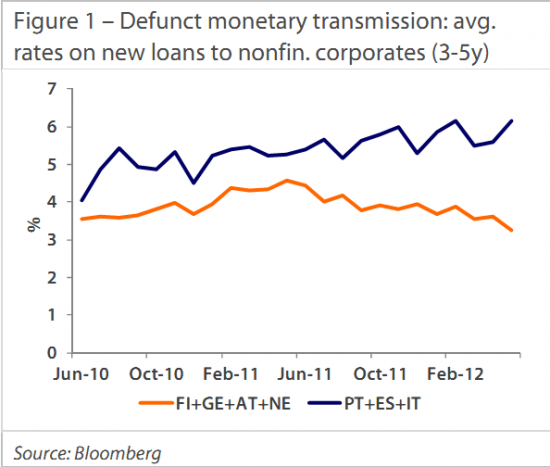

средние ставки по кредитам корпоративному сектору:

для Португалии+Испании+Италии

и для Фин+Гер+Голл+Австр

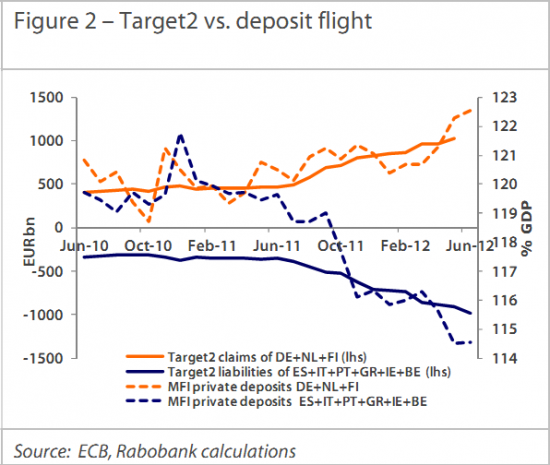

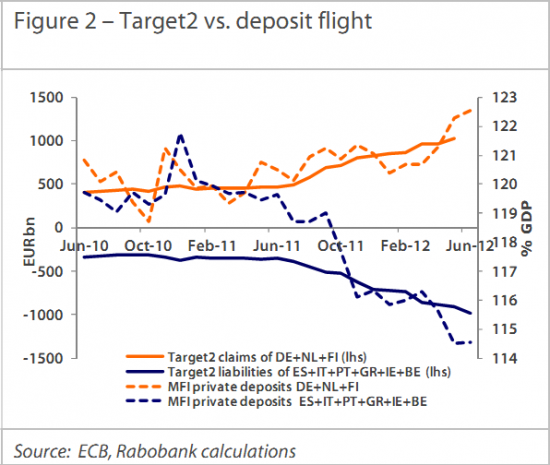

Рост дисбаланса в TARGET2, и бегство с депозитов:

верхняя сплошная — это рост требований Гер+Голл+Фин в системе TARGET2

нижняя сплошная — это рост обязательств Исп+Ит+Португ+… итд.

ну и соответственно пунктиром — депозиты

Кому интересно, напоминаю, Дмитрий Шагардин 12 июля писал огромную работу про дисбалансы внутри TARGET2

В любом случае, корень у проблем общий -

отсутствие доверия к слабым странам еврозоны.

Новость, которая пришла в июне, о прямой рекапитализации испанских банков, как раз существенно повысила доверие. Но там еще не все ясно.

… убежал на эфир))

Сегодня немного расширим тот вью. Вчера я писал о том, что основная проблема — испанские бонды, которые никто не хочет покупать. И типа основная задача ЕЦБ — восстановить доверие на рынках, чтобы избежать дефолта.

На самом деле, конечно, задача у ЕЦБ более сложная. Им естественно необходимо стимулировать экономический рост. Но проблема в том, что механизм монетарной трансмиссии перестал работать — дежено-кредитная политика ЕЦБ не способствует улучшению ситуации в слабейших экономиках еврозоны. Почему?

Дисбалансы, характерные именно для еврозоны.

- ставки по кредитам частному сектору в Испании и Италии растут, в Германии — снижаются

- опасения развала еврозоны приводят к бегству депозитов и капитала из слабых стран еврозоны в сильные.

получается, что ЕЦБ накачивает деньги, а деньги попадают от тех, кто в них нуждается, к тем, кому они не нужны. А это, как раз, следствие того, о чем я писал вчера — отсутствие доверия.

пару картинок, которые все объясняют:

средние ставки по кредитам корпоративному сектору:

для Португалии+Испании+Италии

и для Фин+Гер+Голл+Австр

Рост дисбаланса в TARGET2, и бегство с депозитов:

верхняя сплошная — это рост требований Гер+Голл+Фин в системе TARGET2

нижняя сплошная — это рост обязательств Исп+Ит+Португ+… итд.

ну и соответственно пунктиром — депозиты

Кому интересно, напоминаю, Дмитрий Шагардин 12 июля писал огромную работу про дисбалансы внутри TARGET2

В любом случае, корень у проблем общий -

отсутствие доверия к слабым странам еврозоны.

Новость, которая пришла в июне, о прямой рекапитализации испанских банков, как раз существенно повысила доверие. Но там еще не все ясно.

… убежал на эфир))

Европейский долговой кризис. Что будет делать ЕЦБ?

- 30 июля 2012, 22:17

- |

Решил собрать для себя информацию об ожиданиях относительно ЕЦБ и вокруг ЕЦБ. Думаю, это поможет и вам сэономить время, если интересно разобраться в том, что происходит сейчас в Европе.

В моменте вектор рынков сильно зависит от развития ситуации в Европе.

Главная проблема — нет спроса на облигации Испании, что ставит эту страну в состояние вероятного дефолта без внешней помощи. Проблема не только испанская — если ее запустить, то она пойдет в Италию и другие страны еврозоны.

вероятное решение проблемы:

вернуть доверие инвесторов к долгам Испании

что для этого надо?

( Читать дальше )

В моменте вектор рынков сильно зависит от развития ситуации в Европе.

Главная проблема — нет спроса на облигации Испании, что ставит эту страну в состояние вероятного дефолта без внешней помощи. Проблема не только испанская — если ее запустить, то она пойдет в Италию и другие страны еврозоны.

вероятное решение проблемы:

вернуть доверие инвесторов к долгам Испании

что для этого надо?

- встать стеной на защиту облигаций - гарантии ЕС+ЕЦБ по облигациям, неповторение сценария Греции (этого нет)

- стабилизация экономики Испании

- меры по сокращению госдолга, бюджетного дефицита

( Читать дальше )

Некоторым платят за то, чтобы они взяли в долг

- 28 июля 2012, 11:55

- |

Карапуз сошел с ума? Возможно. Но в реальности Дания и Германия уже месяц занимают деньги на 2 года и меньше под отрицательную ставку. А Швейцария уже почти 4 месяца. То есть, этим государствам платят, за то, что они берут в долг.

На том же пути Великобритания. Им скоро тоже платить будут за то, что они занимают деньги. Долговой кризис, говорите? Могут ли традиционные экономические теории объяснить происходящее? Ну, попытайтесь :)

http://karapuz-blog.blogspot.com

На том же пути Великобритания. Им скоро тоже платить будут за то, что они занимают деньги. Долговой кризис, говорите? Могут ли традиционные экономические теории объяснить происходящее? Ну, попытайтесь :)

http://karapuz-blog.blogspot.com

Испании нужно еще 300ярдов евро... позитифф

- 27 июля 2012, 17:25

- |

Испания впервые признала, что ей, возможно, потребуется помощь Евросоюза и Международного валютного фонда на сумму €300 млрд ($366 миллиардов), если стоимость заемных средств для нее останется слишком высокой, сообщил источник агентства Reuters.

По его словам, министр экономики Испании Луис де Гуиндос обсудил этот вопрос с немецким коллегой Вольфгангом Шойбле на встрече в Берлине в минувший вторник.

При необходимости эти деньги будут предоставлены сверх уже согласованных €100 млрд, предназначенных для банковского сектора Испании.

В связи с этим Шойбле сказал де Гуиндосу, что не хочет обсуждать помощь до тех пор, пока не заработает постоянный фонд спасения – Европейский механизм стабильности (ESM), отметил источник.

«Де Гуиндос говорил о 300 миллиардах евро в качестве полной программы, но Германии не понравилась мысль о немедленной помощи. Ничего не случится, пока не подключится ESM. Когда он будет работать, мы посмотрим, сколько стоят заемные средства для Испании, и, возможно, вернемся к этому вопросу», – заявил источник.

Испания неоднократно говорила, что у нее нет необходимости следовать примеру Португалии, Ирландии и Греции и просить помощи у международных кредиторов.Рейтерс

По его словам, министр экономики Испании Луис де Гуиндос обсудил этот вопрос с немецким коллегой Вольфгангом Шойбле на встрече в Берлине в минувший вторник.

При необходимости эти деньги будут предоставлены сверх уже согласованных €100 млрд, предназначенных для банковского сектора Испании.

В связи с этим Шойбле сказал де Гуиндосу, что не хочет обсуждать помощь до тех пор, пока не заработает постоянный фонд спасения – Европейский механизм стабильности (ESM), отметил источник.

«Де Гуиндос говорил о 300 миллиардах евро в качестве полной программы, но Германии не понравилась мысль о немедленной помощи. Ничего не случится, пока не подключится ESM. Когда он будет работать, мы посмотрим, сколько стоят заемные средства для Испании, и, возможно, вернемся к этому вопросу», – заявил источник.

Испания неоднократно говорила, что у нее нет необходимости следовать примеру Португалии, Ирландии и Греции и просить помощи у международных кредиторов.Рейтерс

Хронология кризиса 2008 года. Год 2007-й

- 27 июля 2012, 17:00

- |

Любопытно посмотреть как нарастали проблемы в финансовом секторе по всему миру в 2007 году. Картинку составил сам, опираясь на хронологию кризиса которой писал вчера.

Эту картинку будет полезно внимательно изучить всем тем, кто пытается провести причинно-следственные связи между новостями и движениями на рынке.

Это график показывает, как долго рынок может оставаться иррациональным, несмотря на шквал предупредительных негативных сигналов.

Реальное падение происходит только тогда, когда накопившиеся проблемы начинают лить через край.

Самое поразительное то, что даже после всех указанных на графике новостей, в середине декабря 2007 года фондовый индекс S&P500 находился в 50 пунктах от своего рекордного значения.

p.s. кризисы изучать важно. Когда-нибудь, кто-нибудь из нас, наиболее рисковый, грамотный и продуманный, заработает на таких знаниях очень большие деньги.

Эту картинку будет полезно внимательно изучить всем тем, кто пытается провести причинно-следственные связи между новостями и движениями на рынке.

Это график показывает, как долго рынок может оставаться иррациональным, несмотря на шквал предупредительных негативных сигналов.

Реальное падение происходит только тогда, когда накопившиеся проблемы начинают лить через край.

Самое поразительное то, что даже после всех указанных на графике новостей, в середине декабря 2007 года фондовый индекс S&P500 находился в 50 пунктах от своего рекордного значения.

p.s. кризисы изучать важно. Когда-нибудь, кто-нибудь из нас, наиболее рисковый, грамотный и продуманный, заработает на таких знаниях очень большие деньги.

Интриги от ФРС и ЕЦБ или идея для лонга!

- 27 июля 2012, 13:34

- |

Сколько угодно можно склонять Марио Драги и цепляться к его комментариям, но рынки от этого слабее не станут и это факт. Просто признайте, что рынок показывает силу, несмотря на всю реально ужасную макроэкономическую стату.

Ну как сейчас рынок может упасть серьезно, когда 1 августа к Драги должен присоединится его коллега из ФРС. Наверное и он тоже скажет что-нибудь такое приятное, чего явно не хотят услышать медведи.

И все равно что там по ТА с Еma или Sma будет происходить — все равно вырастем и всех медведов к ответу призовем, за надругательство над будущим «Еврозоны». Я не говорю, что сейчас начнется рост - сейчас просто будет продолжение отскока с целями 1500 — 1600 по РТС. Но кому это поможет — все равно на 1500 все станут ярыми «быками» и заговорят про 2000 по РТС )). Все будет как всегда.

Сейчас как в ЕС, так и в США правительства просто тянут время — Как на кухне после банкета разбирают посуду — грязное к грязному, чистое к чистому. Вот и создаются под это банки, которым на баланс «токсичные» бумаги передаются, а балансы других фин. институтов вычищаются. Грязное потом разом обанкротят, на каком-нибудь crash ( но контролируемом) и вуаля… все снова на конях и уже скупают по дешевке, то что от грязи отмылось, да не разбилось.

( Читать дальше )

Ну как сейчас рынок может упасть серьезно, когда 1 августа к Драги должен присоединится его коллега из ФРС. Наверное и он тоже скажет что-нибудь такое приятное, чего явно не хотят услышать медведи.

И все равно что там по ТА с Еma или Sma будет происходить — все равно вырастем и всех медведов к ответу призовем, за надругательство над будущим «Еврозоны». Я не говорю, что сейчас начнется рост - сейчас просто будет продолжение отскока с целями 1500 — 1600 по РТС. Но кому это поможет — все равно на 1500 все станут ярыми «быками» и заговорят про 2000 по РТС )). Все будет как всегда.

Сейчас как в ЕС, так и в США правительства просто тянут время — Как на кухне после банкета разбирают посуду — грязное к грязному, чистое к чистому. Вот и создаются под это банки, которым на баланс «токсичные» бумаги передаются, а балансы других фин. институтов вычищаются. Грязное потом разом обанкротят, на каком-нибудь crash ( но контролируемом) и вуаля… все снова на конях и уже скупают по дешевке, то что от грязи отмылось, да не разбилось.

( Читать дальше )

Про кризис 2008 года в США

- 27 июля 2012, 02:06

- |

Дополняю статейку финансового словаря кризис 2008. Вот Что добавил:

«Кризис 2008 года начался задолго до его кульминации в сентябре 2008 года.

В 2006 году прекратился рост цен на жилые дома в США. Дефолта по субстандартным ипотечным кредитам (subprime) стали расти. Первыми пострадали ипотечные кредиторы, которые выдавали рискованные кредиты.

5 мая 2006 года: банкротство Merit Financial. К концу 2006 года обанкротилось 10 таких учреждений. К марту 2007 году — полсотни.

2 апреля 2007 обанкротился 2 по величине сабпраймовый кредитор New Century Financial, утративший источники финансирования.» и т.д."

Кстати наткнулся на пару интересных хронологий кризиса:

http://www.ibr.unibe.ch/unibe/rechtswissenschaft/ibr/content/e9490/e9491/files9571/total.ChronologyoftheFinancialCrisis.pdf

http://ebook.law.uiowa.edu/ebook/sites/default/files/Financial_Crisis_Timeline.pdf

Любопытно, что ситуация кризиса зрела 2 года, за это время рынки устанавливали рекордные максимумы. Уникальное конечно сочетание. Конечно в такой ситуации быть демуровцем быть очень тяжело — ибо умом ты понимаешь что жопа, но пока это дойдет до рынка, ты можешь много раз напороться на маржинколл. Этот тезис адресован любителям прогнозировать рынок, суммируя имеющиеся новости.

Кстати говоря, в конце кризиса возможно будет такая же ситуация. Ситуация стабилизируется, но цены могут оставаться низкими. Не факт, но может… Просто надо иметь ввиду.

«Кризис 2008 года начался задолго до его кульминации в сентябре 2008 года.

В 2006 году прекратился рост цен на жилые дома в США. Дефолта по субстандартным ипотечным кредитам (subprime) стали расти. Первыми пострадали ипотечные кредиторы, которые выдавали рискованные кредиты.

5 мая 2006 года: банкротство Merit Financial. К концу 2006 года обанкротилось 10 таких учреждений. К марту 2007 году — полсотни.

2 апреля 2007 обанкротился 2 по величине сабпраймовый кредитор New Century Financial, утративший источники финансирования.» и т.д."

Кстати наткнулся на пару интересных хронологий кризиса:

http://www.ibr.unibe.ch/unibe/rechtswissenschaft/ibr/content/e9490/e9491/files9571/total.ChronologyoftheFinancialCrisis.pdf

http://ebook.law.uiowa.edu/ebook/sites/default/files/Financial_Crisis_Timeline.pdf

Любопытно, что ситуация кризиса зрела 2 года, за это время рынки устанавливали рекордные максимумы. Уникальное конечно сочетание. Конечно в такой ситуации быть демуровцем быть очень тяжело — ибо умом ты понимаешь что жопа, но пока это дойдет до рынка, ты можешь много раз напороться на маржинколл. Этот тезис адресован любителям прогнозировать рынок, суммируя имеющиеся новости.

Кстати говоря, в конце кризиса возможно будет такая же ситуация. Ситуация стабилизируется, но цены могут оставаться низкими. Не факт, но может… Просто надо иметь ввиду.

Греция покинет еврозону 1 января 2013 года - сценарий от Сiti

- 27 июля 2012, 01:12

- |

26 июля 2012 года 22:11

Крупнейший американский банк выпустил мрачнейший прогноз на ближайшие три года. Грецию спасти уже никак нельзя, Испания и Италия неизбежно объявят дефолт и двинутся вслед за греками, а весь мир накроет цунами после этого экономического катаклизма

Брюссель. 26 июля. FINMARKET.RU — Глава ЕЦБ Марио Драги обещал сделать все возможное, чтобы спасти евро. Это означает, что ЕЦБ вновь начнет скупать стремительно дешевеющие облигации Италии и Испания — доходность по ним вновь начнет снижаться. «В рамках нашего мандата ЕЦБ готова сделать все, что потребуется, чтобы сохранить евро», — заявил Драги, — поверьте мне, этого будет достаточно".

Однако ЕЦБ опоздал, уверены экономисты Citi.

В ближайшие полтора года Греция с вероятностью 90% выйдет из еврозоны, Ирландия и Португалия попросят по второму пакету помощи, а Испания и Италия — по первому. Германия при этом лишится рейтинга ААА, то есть покинет клуб самых надежных заемщиков.

( Читать дальше )

Крупнейший американский банк выпустил мрачнейший прогноз на ближайшие три года. Грецию спасти уже никак нельзя, Испания и Италия неизбежно объявят дефолт и двинутся вслед за греками, а весь мир накроет цунами после этого экономического катаклизма

Брюссель. 26 июля. FINMARKET.RU — Глава ЕЦБ Марио Драги обещал сделать все возможное, чтобы спасти евро. Это означает, что ЕЦБ вновь начнет скупать стремительно дешевеющие облигации Италии и Испания — доходность по ним вновь начнет снижаться. «В рамках нашего мандата ЕЦБ готова сделать все, что потребуется, чтобы сохранить евро», — заявил Драги, — поверьте мне, этого будет достаточно".

Однако ЕЦБ опоздал, уверены экономисты Citi.

В ближайшие полтора года Греция с вероятностью 90% выйдет из еврозоны, Ирландия и Португалия попросят по второму пакету помощи, а Испания и Италия — по первому. Германия при этом лишится рейтинга ААА, то есть покинет клуб самых надежных заемщиков.

( Читать дальше )

Обзорчик по рынкам (коротко и по делу)

- 27 июля 2012, 00:26

- |

- европа падала 4 дня подряд

- сегодня европа +2,5% — макс за месяц

- причина: типа позитивные комментарии Марио Драги, главы ЕЦБ

- Испания фр +6,06% — макс рост с мая 2010 года!

- Испания 10 лет доходн -45бп до 6.88%.

- Италия фр +5,6%

- Драги: «ЕЦБ сделает все, чтобы защитить евро, и поверьте мне, этого будет достаточно»

Хотя, возможно, скептики и окажутся правы. Но тогда мы должны увидеть продажи, которые подтвердят этот скепсис. Сегодня утром я был скептиком. Вечером — стал оптимистом

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал