корпоративные кредиты

Банки передали процентный риск бизнесу: 65% корпоративного кредитного портфеля уже приходится на кредиты с плавающей ставкой

- 26 сентября 2025, 08:08

- |

Сергей Швецов, председатель наблюдательного совета Московской биржи, на XXII Международном банковском форуме заявил, что устойчивость российского финансового сектора обеспечивается высокой долей государства в банковской собственности и минимизацией процентных рисков банками. Однако это вызывает тревогу: 65% корпоративного кредитного портфеля уже приходится на кредиты с плавающей ставкой, что означает перенос процентного риска на заемщиков.

По данным ЦБ, с начала 2023 года доля корпоративных кредитов с плавающими ставками выросла на 22 п. п. Такой подход повышает эффективность денежно-кредитной политики и позволяет банкам хеджировать риски изменения стоимости фондирования. Но в условиях роста долговой нагрузки заемщиков процентный риск превращается в кредитный, что может усилить угрозы финансовой стабильности.

Банкиры отмечают, что это вынужденная мера. Как пояснил представитель банка Дом.РФ Александр Аксаков, депозиты граждан и компаний в основном краткосрочные: до полугода и до трёх недель соответственно, тогда как кредиты — долгосрочные. Это создает разрыв по срокам активов и пассивов, который сглаживается только за счет плавающих ставок.

( Читать дальше )

- комментировать

- 235

- Комментарии ( 0 )

Проблема дорогих кредитов может подстегнуть спрос на конвертируемые облигации и мезонинное финансирование – инструменты, удешевляющие капитал для заемщиков, но повышающие отдачу для инвесторов

- 21 июля 2025, 09:03

- |

С начала 2025 года долг нефинансовых компаний вырос всего на 1% (до 88,2 трлн руб.) после прироста на 22% в 2024 году и 21% — в 2023-м. Причины — дорогие кредиты и ужесточение требований ЦБ: с 1 апреля 2025 года действует 20%-ная надбавка к коэффициентам риска по кредитам заемщикам с высокой долговой нагрузкой.

ЦБ не торопится снижать ключевую ставку из-за высокой инфляции: рост цен на услуги и еду остается двузначным, а дефицит бюджета за январь–май достиг 3,4 трлн руб., в 4 с лишним раза превысив прошлогодний уровень. По прогнозу ЦБ, ставка в 2025 году составит в среднем 19,5%, в 2026-м — не менее 13%, в 2027-м — 7,5%.

Классическое кредитование и сделки M&A страдают от жестких условий. Общий объем сделок M&A в I квартале 2025 года упал на 24,4% до $7,35 млрд, число сделок — на 16% до 78. Давит усиленное регулирование и рост добровольного взноса в бюджет до 35%.

На фоне этих ограничений повышается интерес к гибридным инструментам. Конвертируемые облигации позволяют привлекать деньги дешевле, чем обычные бумаги, с возможностью конвертации в акции. В России их выпускали «Северсталь», «Лукойл», VK, Ozon, Telegram Group.

( Читать дальше )

Число реструктуризаций кредитов корпоративным заемщикам в ВТБ растет, но пока остается невысоким по сравнению с кризисным 2008 годом — Ведомости

- 23 июня 2025, 09:05

- |

Число реструктуризаций кредитов корпоративным заемщикам в ВТБ растет, но пока остается невысоким по сравнению с кризисным 2008 годом, сообщил первый зампред ВТБ Дмитрий Пьянов. Он подчеркнул, что дефолтов пока не наблюдается, хотя проблемы есть в отдельных отраслях.

Серьезные сложности фиксируются в угольной отрасли и коммерческой недвижимости, а вот сельское хозяйство работает стабильно. Основные риски связаны с компаниями-экспортерами, на которых влияет укрепление рубля и неопределенность цен на продукцию, а также кредиты по плавающей ставке, что создает двойной удар.

Глава ВТБ Андрей Костин отметил, что доля реструктурированных кредитов невелика. Регулятор временно разрешил реструктуризацию без дополнительных резервов, чтобы поддержать банковский сектор. Костин подчеркнул, что неэффективные предприятия нужно банкротить, а эффективным с временными проблемами – помогать.

По данным Банка России, долговая нагрузка крупнейших компаний в 2024 году выросла: показатель «чистый долг / EBITDA» составил 1,6 года, близко к максимуму за последние 10 лет (2020 г.). Проблемы с обслуживанием долга наблюдаются у отдельных предприятий горнодобывающей, торговой, машиностроительной и легкой промышленности, но их суммарный долг не превышает 4% корпоративного сектора.

( Читать дальше )

Высокие ставки на рынке в 2025 году позволят банкам сохранить маржу, но могут обернуться неожиданными кредитными рисками. При негативном сценарии чистая прибыль сектора упадет на 8–12% г/г – РБК

- 27 декабря 2024, 07:27

- |

В 2025 году чистая прибыль российского банковского сектора может составить от 3,6 до 4,1 трлн рублей, согласно прогнозу АКРА. Верхняя граница предполагает сохранение маржи благодаря высоким ставкам, нижняя — возможное ухудшение качества кредитного портфеля.

Ключевая ставка ЦБ, достигшая рекордных 21% в октябре 2024 года, продолжит влиять на рентабельность банков. Повышенные ставки поддержат процентные доходы, но ограничат рост кредитного портфеля, который прогнозируется на уровне 9–11%.

Основной риск — ухудшение платежеспособности корпоративных заемщиков. Задолженность компаний с потенциальными проблемами оценивается в 3,5 трлн рублей, что составляет 21,2% совокупного капитала банков. Проблемная задолженность может вырасти в секторах лизинга и жилищного строительства.

Источник: www.rbc.ru/finances/27/12/2024/676d70f89a79479e915e6d2f?from=from_main_1

В июле на ожидании повышения ключевой ставки доходность корпоративных кредитов ожидаемо росла практически на все сроки, за исключением займов на срок от года до трех лет – Ъ

- 09 сентября 2024, 09:55

- |

В июле 2024 года доходность корпоративных кредитов увеличилась почти по всем срокам, за исключением займов на срок от года до трех лет, ставки по которым продолжают снижаться. Это тенденция начала проявляться с февраля 2024 года, когда ставки на кредиты на срок от года до трех лет достигли рекордного уровня 15,68%, а в июле опустились до 14,19%.

Средневзвешенные ставки по кредитам нефинансовым организациям выросли практически на все сроки, что было ожидаемо после повышения ключевой ставки Центробанком России в конце июля. Ставка по кредитам на срок свыше трех лет достигла 15,84% годовых, установив рекорд за всю историю наблюдений, побив предыдущий рекорд марта 2015 года. Средневзвешенная ставка по кредитам на срок до года составила 17,79%, приближаясь к рекорду марта 2022 года (18,7%).

Тем не менее, ставки по кредитам на срок от года до трех лет снизились, что, как отмечает ЦБ, связано с сохранением большой доли проектного финансирования и других кредитов по ставкам ниже рыночных. Это сдерживает общий рост корпоративных кредитных ставок. ЦБ прогнозирует дальнейший рост стоимости заимствований в ближайшие месяцы из-за ожидаемого повышения ключевой ставки.

( Читать дальше )

В июне объем выдачи корпоративных кредитов в иностранной валюте упал на 27,6%, до 34,99 млрд юаней. Это связано с дефицитом юаневой ликвидности, возникшим из-за санкций и ограничений в расчетах – РБК

- 12 августа 2024, 07:23

- |

В июне 2024 года российские банки сократили объемы выдачи корпоративных кредитов в иностранной валюте на 27,6%, до 34,99 млрд юаней. Это связано с дефицитом юаневой ликвидности, возникшим из-за санкций и ограничений в расчетах.

Китайские банки, опасаясь санкционных рисков, осторожно работают с Россией, что замедляет операции с юанями. В результате некоторые банки сталкиваются с нехваткой юаней, что затрудняет выдачу новых кредитов.

Центробанк России увеличил объем валютных свопов в юанях до 135,9 млрд юаней в июле, но это пока не решило проблему. Высокие ставки на рынке также делают юаневые кредиты менее доступными для бизнеса.

Эксперты предупреждают, что в ближайшие месяцы объемы кредитования в юанях могут продолжать снижаться, а стоимость кредитов вырастет из-за конкуренции за ограниченные ресурсы.

Источник: www.rbc.ru/finances/12/08/2024/66b5f6639a7947cdb0db550a

Альфа-банк продал 100 млн руб. кредитных ЦФА на платформе А-токен за 3 дня до конца размещения – Ведомости

- 24 июля 2024, 07:11

- |

Альфа-банк успешно реализовал 100% первого выпуска кредитных цифровых финансовых активов (ЦФА) объемом 100 млн руб. на платформе «А-токен» за три дня до конца размещения. Стоимость каждого токена составила 1000 руб.

Дебютный выпуск ЦФА привязан к кредиту, выданному компании «РЕСО-лизинг» в 2022 году. Владельцы токенов будут получать ежемесячный купон, привязанный к ключевой ставке Банка России (16% на текущий момент). Срок обращения инструмента составит 10 месяцев, а погашение планируется на 15 мая 2025 года.

Новый инструмент позволяет инвесторам вложиться в конкретный продукт из портфеля корпоративных кредитов банка. Однако инвесторы не получают права требования по кредитному договору, а условия выплат могут изменяться при изменении условий кредитного договора.

Аналитики отмечают, что кредитные ЦФА позволяют разделить кредитные риски между банком и инвесторами, обеспечивая регулярные выплаты. Однако они подчеркивают необходимость прозрачности и возможные риски, связанные с дефолтом заемщика.

( Читать дальше )

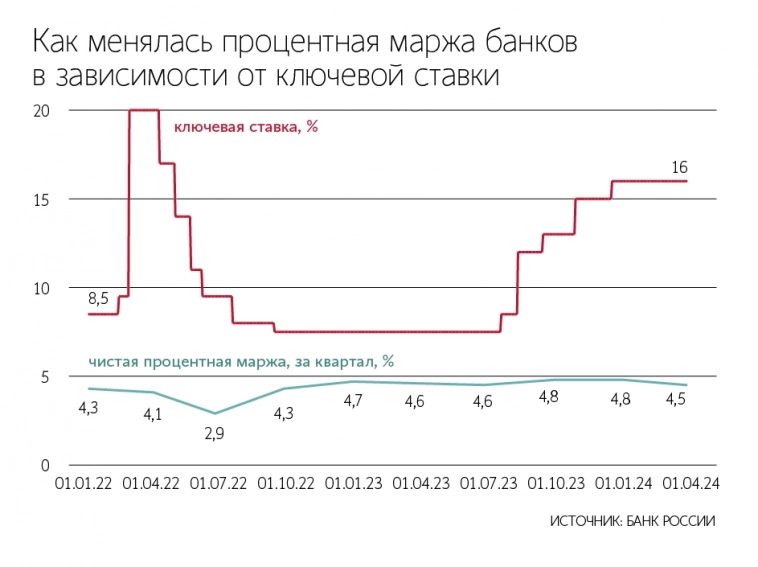

В текущем цикле ДКП повышение ключевой ставки до 16% не снизило маржинальность банков. Наоборот в III–IV кв 2023 г. её величина возросла до 4,8% по сравнению с 4,6% кварталом ранее - Ведомости

- 04 июля 2024, 08:34

- |

В текущем цикле ужесточения денежно-кредитной политики (ДКП) Банка России повышение ключевой ставки с 7,5% до 16% не привело к снижению чистой процентной маржи (ЧПМ) банков. В III–IV кварталах 2023 года её величина возросла до 4,8% по сравнению с 4,6% кварталом ранее.

Ранее в аналогичных ситуациях показатель ЧПМ снижался. Например, в 2021 году при повышении ставки с 4,5% до 8,5% маржинальность снижалась плавно, а в феврале 2022 года при резком повышении с 9,5% до 20% уровень ЧПМ упал до 2,9%.

Стабильность маржинальности в новом цикле обусловлена быстрым ростом процентных доходов, увеличением доли корпоративных кредитов по плавающей ставке с 39% до 46%, и ростом льготных кредитов.

АКРА прогнозирует небольшое снижение ЧПМ до 4–4,3% в 2024 году. Рост затрат на фондирование в конце 2023 – начале 2024 годов уже привёл к снижению маржинальности в I квартале 2024 года до 4,5%.

На маржинальность также влияют меры по сокращению выдач рискованных кредитов и снижение объемов ипотечного кредитования. В 2023 году повышение ставки ЦБ проходило более плавно, что позволило банкам эффективнее управлять стоимостью фондирования.

( Читать дальше )

ЦБ допустил применение надбавок к корпоративным валютным кредитам - Ъ

- 19 июня 2024, 09:22

- |

Центробанк увидел риски ликвидности банков, выдающих компаниям валютные кредиты, поскольку они могут привести к оттоку депозитов в валюте. Регулятор сообщил, что может ввести надбавки по данному виду кредитования.

Центробанк сообщил, что в основном в валюте кредитуются компании-экспортеры, получающие выручку в валюте. В ежеквартальном аналитическом обзоре указано, что валютные кредиты в первом квартале 2024 года выросли на 2,5%, или на 294 млрд руб. в рублевом эквиваленте. При этом с исключением валютной переоценки рост валютизации корпоративных кредитов остался на уровне 16,2%.

Регулятор ожидает по итогам 2024 года прироста корпоративного кредитования в районе 8–13%. Объем кредитного портфеля на первый квартал текущего года составил 76 трлн руб. В сравнении с четвертым кварталом 2023 года рост составил 2,4%.

Источник: www.kommersant.ru/doc/6774424?from=doc_lk

Длинные депозиты юрлиц оказались дороже кредитов

- 13 ноября 2023, 13:06

- |

Подробнее — в материале «Ъ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал