кондор

Бабочки и кондоры. Почему они не летают?

- 17 августа 2015, 22:11

- |

Но вставить со slideshare сюда не смог :)

Поэтому только ссылка http://www.slideshare.net/doctorOption/ss-51723865

Удачи,

доктор Опцион

- комментировать

- 256 | ★6

- Комментарии ( 0 )

Кривая волатильности и ее влияние на выбор опционной позиции.

- 23 мая 2015, 12:53

- |

Обычно, думая какую позицию инициировать, народ рассуждает так: думаю, что вола упадет, и индекс будет торговаться в таком-то диапазоне, продам-ка я «железный кондор». Или так: прогнозирую, что на момент погашения индекс будет около определенной цены, и волатильность не изменится, продам я «железную бабочку». И это, в принципе, правильно и объяснимо. На это сделан акцент в популярных опционных книгах. Но есть еще один момент, который сильно важен при выборе позиции, и про который не очень много рассказывают для начинающих опционщиков. Да и не все продвинутые опционщики обращают свое внимание на это.

Этот момент — форма кривой волатильности.

Как пишут в книгах? При падении фондового рынка подразумеваемая волатильность растет, а при росте — падает. Но вместе с изменением уровня волатильности может изменяться и форма ее кривой.

У любого индекса, любой акции, любого актива существует собственная нормальная форма кривой волатильности. Но в моменты высокой или низкой волатильности форма кривой волатильности может становиться более крутой или более пологой.

( Читать дальше )

Кондор лучше чем проданный стрэнгл.

- 12 апреля 2015, 13:50

- |

Впечатление от вебинара Сергея Елисеева «Рыночно-нейтральные стратегии» из курса «Азбука торговли опционами».

Так как курс рассчитан на начинающих, то, в целом, материал подан неплохо. Но некоторая информация «резанула» слух, а некоторые вещи можно было бы «осветить» полнее.

И именно потому, что курс слушали, в основном, начинающие, выскажу свое мнение.

Первое, с чем не согласен. Что у кондора единственное преимущество перед проданным стрэнглом только в меньшем ГО, и от его лимитированного риска нет практического смысла. И что нет никакого смысла торговать кондор, так как при продаже стрэнгла мы не допустим, чтобы рынок увел нас в большой минус.

Начну с последнего. Утверждение, что мы будем агрессивно управлять позицией и не допустим «большого» минуса, с моей точки зрения, немного наивно. И вот почему. В самый неподходящий момент, с рынком, с оборудованием, с нами, может случиться все что угодно. И нет никакой гарантии, что когда нужно, мы будем у монитора. Поэтому наличие пусть большого, но ограниченного риска, с моей точки зрения, всегда лучше, чем наличие неограниченного риска.

( Читать дальше )

Немного цифр по фРТС + опционы

- 26 октября 2014, 18:28

- |

Краткие выводы следующие:

- Во всех периодах есть движение фьючерса около 5 т.п.

- В 5-ти случаях (~ 15%) движение фьючерса < 7 т. п. (2013 г.: янв-фев; июль-авг; сент-окт; дек-янв; 2014 г.: авг-сент).

- В 28-ми случаях ( ~ 85%) движение фьючерса >= 7 т. п.

- В 15-ти случаях ( ~ 45%) движение фьючерса > 12 т.п.

- В 8-ми случаях ( ~ 24 %) ход фьючерса > 15 т.п.

- В 20-ти случаях ( 60 % ) фьючерс попадает в диапазон 7 т. п. – 15 т. п. на конец периода.

Например, построить опционную конструкцию, в которой зона наибольшей прибыли попадала бы в диапазон 7 т. п. – 15 т. п. от значения фьючерса в начале периода.

( Читать дальше )

Зарабатываем на финансовых отчетах! Under Armour (UA)

- 23 июля 2014, 14:30

- |

http://provalue.ru/training

- Как используя опционы ограничить свой риск и увеличить соотношение риск-прибыль 1 к 10 и выше?

- Как торговать без стоплоссов?

- Как получать прибыль не заботясь о движении рынка?

- Как положить яйца в разные корзины и спать спокойно.

- Чему мы обучаем в Академии ProValue?

Пора на охоту

- 19 мая 2014, 11:15

- |

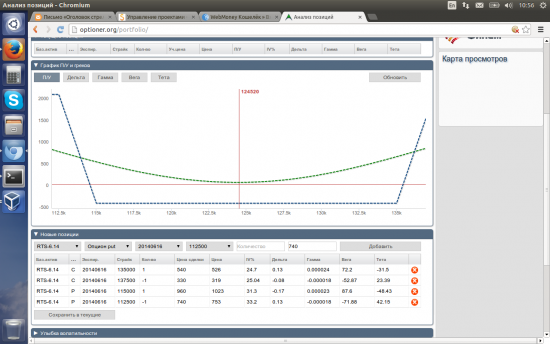

С 1350=+1

С 1375=-1

Р 1150=+1

Р 1125=-1

План: ждем в засаде, ждем прохода на +-10т., поймав ЧЛ скручиваем, получаем наслаждение, так как птица ловкая может и не шелохнуться, фиксим мах убыток = 430 п.п.

Картинку с сетью прилагаю, если будет что интересного написать о ходе проведения операцию-напишу. А так всем удачной охоты за профитом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал