коммерческие облигации

Коротко о главном на 04.08.2020

- 04 августа 2020, 08:36

- |

Сбор заявок и размещения новых выпусков:

- «Эбис» завершил размещение выпуска двухлетних коммерческих облигаций объемом 100 млн рублей

- «Ноймарк» сообщил о начале сбора заявок на выпуск серии Ко-П03 объемом 50 млн рублей

- «ДиректЛизинг» сегодня начинает размещение выпуска серии 001Р-05 объемом 100 млн рублей, организатор — ИК «Фридом Финанс»

- «Новосибирскхлебопродукт» зарегистрировал дебютный выпуск биржевых облигаций, ставка ежемесячного купона установлена в размере 12,5% годовых

- «Легенда» подтвердила кредитный рейтинг на уровне «ruBBB‐» со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

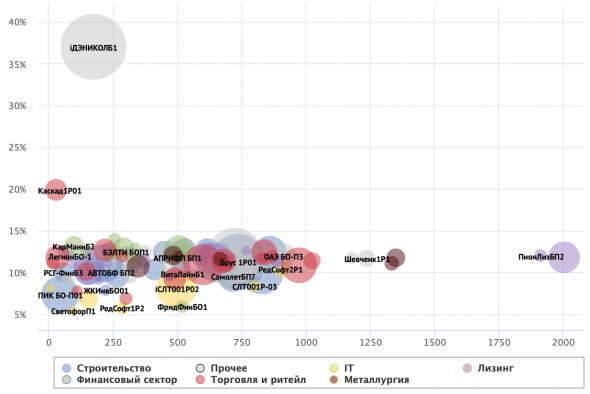

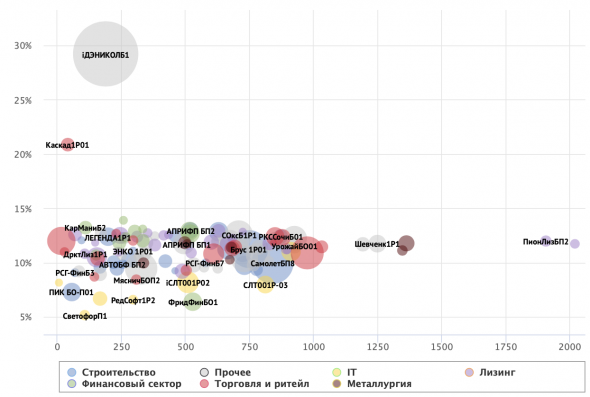

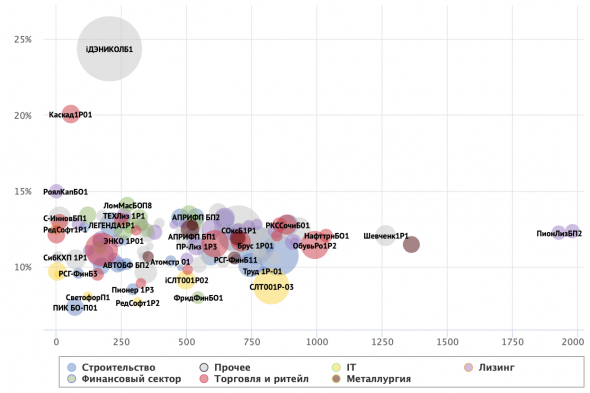

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

- комментировать

- 342

- Комментарии ( 0 )

Коротко о гланом на

- 16 июля 2020, 08:01

- |

Начало размещения и подготовка новых выпусков

- «Роял Капитал» сегодня начинает размещение четвертого выпуска биржевых облигаций

- «Первое коллекторское бюро» утвердило программу облигаций серии ПБО-001Р объемом 10 млрд рублей

- «Интерлизинг» зарегистрировал выпуск биржевых облигаций серии 001Р-01, бумаги включены в третий уровень листинга

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

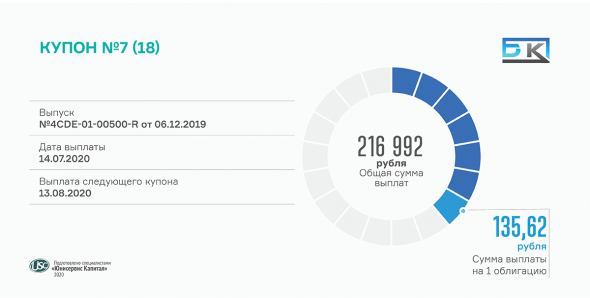

«БК» выплатил 14 июля седьмой купон по коммерческим облигациям

- 15 июля 2020, 05:40

- |

Размер купонного дохода установлен на уровне 16,5% годовых вплоть до погашения займа. Ежемесячно в счет уплаты купона компания перечисляет в НРД 216 992 рубля. На одну бумагу номинальной стоимостью 10 тысяч приходится 135,62 рубля.

Коммерческие облигации ООО «БК» серии КО-01 (ISIN код: RU000A1016T6) поступили в обращение в декабре 2019 года. Дата погашения установлена на июнь 2021 года. Объем эмиссии составил 16 млн рублей.

Привлеченные инвестиции компания направила в счет уплаты за приобретенное оборудование: пресс-формы, термопластавтоматы и роботизированные линии.

Во время режима самоизоляции завод продолжил работу в обычном режиме. Но из-за карантина были сдвинуты сроки запуска нового цеха, для которого закупили оборудование. Тем не менее, производство новой продукции было запущено на имеющейся производственной базе — компания выпустила тестовую партию пластиковых вилок, ложек и ножей для рассылки образцов потенциальным заказчикам.

Коммерческие облигации: обзор предложений для инвесторов

- 14 июля 2020, 08:25

- |

С каждым месяцем коммерческие облигации все больше утверждаются как способ привлечения инвестиций. Ужесточение требований регулятора к эмитентам при выпуске биржевых облигаций стало катализатором – даже эмитенты с репутацией и биржевыми выпусками в обращении прибегли к эмиссии коммерческих облигаций. Boomin собрал самые популярные на рынке коммерческих облигаций выпуски.

На российском рынке существуют и доступны инвесторам три вида облигаций: классические, биржевые и коммерческие. Основные различия между эмиссиями разных видов облигаций для самих эмитентов – в требованиях к комплектам документов, срокам рассмотрения, раскрытию информации, стоимости регистрации. Для инвесторов существенное отличие будет в раскрытии информации и различном порядке обращения.До сих пор коммерческие облигации не получили широкого распространения среди частных инвесторов. Основным «тормозом» развития является практически полное отсутствие ликвидности на вторичном рынке (хотя в рамках одного брокера сделки проходят легко). Зато инструмент идеален для стратегии buy and hold.

Так или иначе, в полку коммерческих облигаций пополнения теперь случаются практически каждую неделю и игнорировать это сегмент не стоит. Поэтому мы собрали информацию обо всех любопытных, с нашей точки зрения, выпусках коммерческих облигаций, которые уже находятся в обращении или только готовятся к размещению и приправили это краткой сводкой по основным финансовым показателям. Выборка получилась более чем интересная!

Архитектура финансов

( Читать дальше )

Коротко о главном на 07.07.2020

- 07 июля 2020, 10:55

- |

Планы размещений, итоги оферты и новое имя на облигационном рынке

- «ЭнергоТехСервис» сегодня начинает размещение выпуска объемом 250 млн рублей

- «Регион-продукт», пензенский производитель снеков, зарегистрировал программу облигаций объемом до 500 млн рублей

- «ПИМ» определил датой начала размещения выпуска коммерческих облигаций 10 июля, ставка ежеквартального купона установлена в размере 18% годовых

- «Ноймарк» зарегистрировал выпуск коммерческих облигаций третьей серии

- «С-Инновации» подвел итоги оферты, эмитент выкупил 3 353 облигации

- «ПР-Лизинг» получил предварительный рейтинг готовящегося выпуска биржевых облигаций серии 002Р-01 на уровне «еВВВ+(RU)», размещение запланировано на июль 2020

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

Boomerang добавил на платформу коммерческие облигации ТД «Мясничий»

- 06 июля 2020, 08:12

- |

Чтобы уведомить о желании приобрести облигации:

1) Заполните форму в системе boomerang

2) Получите письмо с подробной инструкцией, менеджер boomin поможет в подготовке необходимых для заключения сделки документов

Параметры выпуска облигаций серии КО-2П01: 300 тысяч ценных бумаг номинальной стоимостью 1 000 рублей каждая, срок обращения — 1085 дней. За время обращения планируется выплатить 35 купонов. Размер купонной ставки зафиксирован на уровне 14,5% годовых на весь срок обращения, с ежемесячными выплатами дохода инвесторам.

Обращаем внимание, что минимальный объем одной сделки ограничен 300 тыс. рублей.

Покупая облигации, инвестор получает дополнительную выгоду от инвестиций. Отправьте уведомление о желании купить облигации в системе boomerang, получите 1% от суммы купленных облигаций и выпустите бесплатную виртуальную банковскую карту MASTERCARD от boomin.ru

( Читать дальше )

Коротко о главном на 06.07.2020

- 06 июля 2020, 07:35

- |

Планы размещений биржевых и коммерческих облигаций

- «ЭнергоТехСервис» установил ставку выпуска 001Р-02 купона на уровне 12% годовых на весь срок обращения, начало размещения запланировано на 7 июля

- PimPay 10 июля начнет размещению дебютного выпуска коммерческих облигаций объемом 50 млн рублей

- «Септем Капитал» завтра, 7 июля, подведет первые итоги II квартала на рынке ВДО, вебинар пройдет на площадке «Красный циркуль»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 23.06.2020

- 23 июня 2020, 12:25

- |

Планы по размещению, купоны и рейтинг

- ФПК «Гарант-Инвест» зарегистрировал выпуск биржевых облигаций серии 001Р-07 объемом 700 млн рублей

- «Дэни колл» 30 июня начнет размещение второго выпуска коммерческих облигаций объемом 500 млн рублей

- «Трейд Менеджмент» установило ставку 8-го купонного периода в размере 11% годовых

- «С-Инновации» установили ставку купона на уровне 14,5% до конца срока обращения выпуска, погашение запланировано на июнь 2021

- «БСК» получила рейтинг «ruA+» по готовящемуся выпуску пятилетних облигаций компании объемом 5 млрд рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

«Форвард» купил кредитный портфель одного из крупнейших российских банков

- 23 июня 2020, 04:56

- |

Финансовая компания «Форвард» в апреле стала владельцем кредитного портфеля банка из ТОП-20 в размере около 1 млрд рублей. Сумма сделки составила 30 млн рублей. Таким образом, общий портфель вырос на 7% — до 17,6 млрд рублей.

«Мы придерживаемся неагрессивной стратегии в работе с кредитными портфелями. У компании есть собственная методика по оценке кредитных портфелей, основанная на статистическом подходе. Общерыночный факт для всех компаний, занимающихся взысканием долгов — портфели лучше не становятся, особенно в сложившейся экономической ситуации», — отметил генеральный директор финансовой компании «Форвард» Алексей Перехожев.

Национальный расчетный депозитарий 30 марта этого года зарегистрировал выпуск облигаций финансовой компании «Форвард» серии КО-П02 объемом 200 млн рублей в рамках программы коммерческих облигаций общим объемом в 500 млн рублей. Срок обращения ценных бумаг — 1 год, ежемесячные выплаты с процентной ставкой 14%, номинальная стоимость облигации — 100 тыс. рублей. Дата начала размещений облигаций — 2 апреля 2020 года, срок погашения — 28 марта следующего года.

( Читать дальше )

Коротко о главном на 18.06.2020

- 18 июня 2020, 07:54

- |

Завершение размещения облигаций и приема оферт:

- Ломбард «Мастер» завершил размещение коммерческих облигаций серии КО-05 объемом 50 млн рублей

- «ЭнергоТехСервис» завершил прием оферт потенциальных инвесторов на участие в выпуске серии 001Р-02

- «Дэни колл» зарегистрировал второй выпуск коммерческих облигаций. В рамках программы уже размещен выпуск КО объемом 100 млн рублей

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал