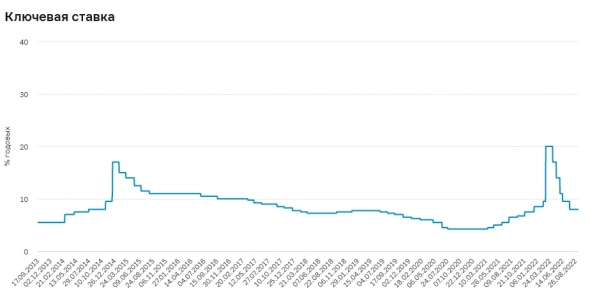

ключевая ставка цб рф

Центробанк оставил ключевую ставку на уровне 7,5%

- 10 февраля 2023, 13:36

- |

Подробнее – в материале «Ъ»

- комментировать

- Комментарии ( 0 )

про ЦБ

- 10 февраля 2023, 11:14

- |

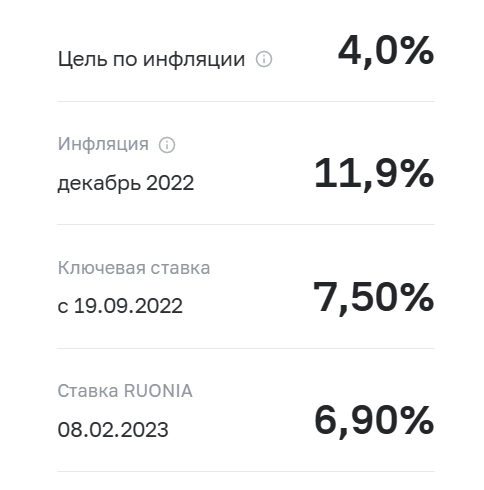

В 13-30 будет известна ключевая ставка. Напомню информацию с главной страницы ЦБ.

Это последний рубеж обороны от действий(или бездействий))) финансового блока правительства, у которых запредельные расходы и копеечные доходы… Жить надо по средствам.

ЦБ зафиксировал нехватку рабочей силы на фоне частичной мобилизации

- 16 декабря 2022, 13:42

- |

Подробнее – в материале «Ъ»

Денежный рынок: профицит ликвидности банковского сектора остается на низком уровне. Широкий спред овернайт ОТС vs КСУ.

- 18 ноября 2022, 13:19

- |

Не исключено, что 16 декабря ЦБ РФ может снизить КС на 0,25%. Хотя инфляционные данные не такие уж и оптимистичные.

Проинфляционные факторы продолжают «поддавливать» общую ситуацию.

К примеру, авиабилеты итак вносили вклад в «проинфляцию», а накануне новогодних праздников могут еще сдвинуть ожидания (инфляционные) вверх.

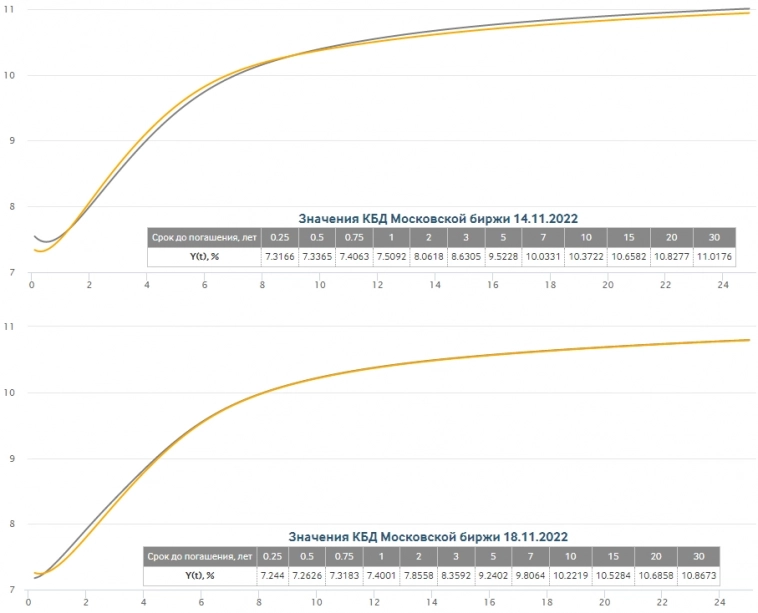

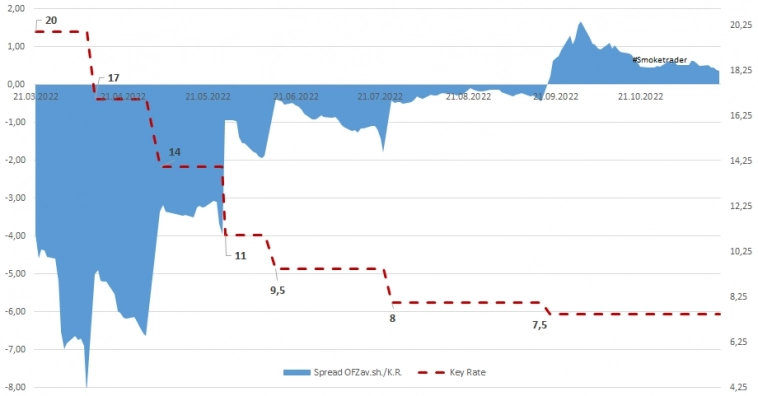

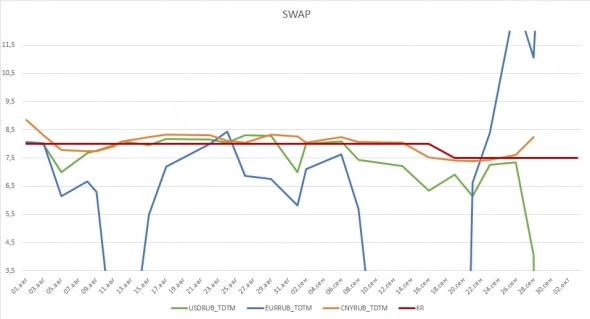

Спреды коротких ОФЗ с ключевой — собственно, то, что я говорил выше — спреды коротких ОФЗ к КС несколько снижаются.

Полугодовая ОФЗ сейчас в большей степени отрицательна к КС. Но 2-х и 3-х летки «сдерживают» ее влияние.

( Читать дальше )

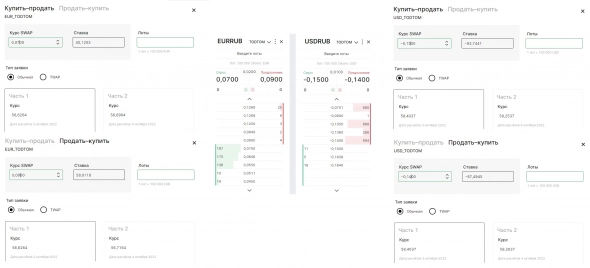

Денежный рынок: отрицательные swap, доходности РЕПО снижаются, профицит ликвидности подрастает (графики).

- 11 октября 2022, 11:52

- |

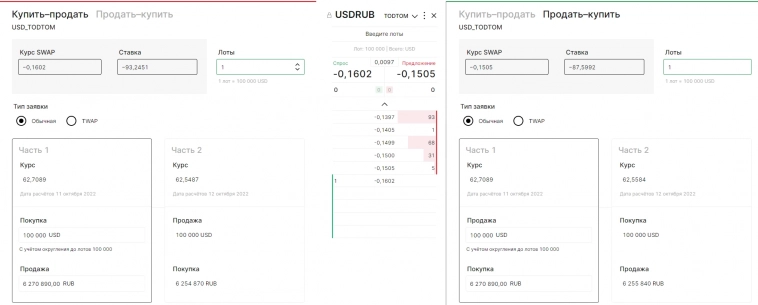

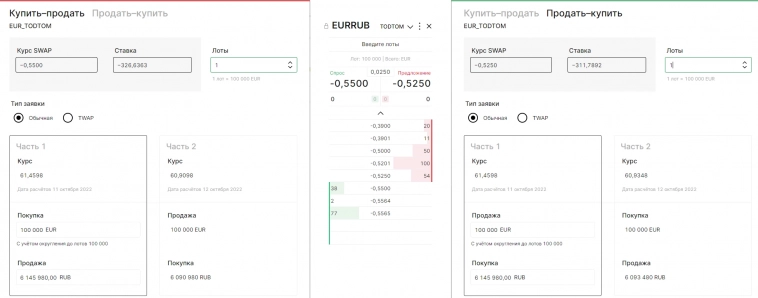

SWAP — это сочетание двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования.

Дата исполнения более близкой сделки называется «датой валютирования», а дата исполнения более удаленной по сроку обратной сделки – «датой окончания SWAP.

• SWAP «Купил/продал» — ближняя по дате конверсионная сделка является покупкой валюты (обычно базовой), а более удаленная — продажей валюты.• SWAP «Продал/купил» — в начале осуществляется сделка по продаже валюты, а обратная ей сделка является покупкой валюты.Деньги/деньги – самый низкий риск и соответственно низкие ставки, но не всегда…

Как раз сейчас реализуется то самое «не всегда»:

( Читать дальше )

Денежный рынок: ожидание санкций, хуже самих санкций (много графиков в т.ч. swap)

- 03 октября 2022, 12:03

- |

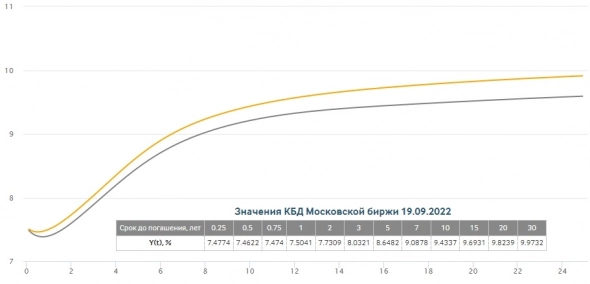

Днем 30.09.22 мне прислали скрин по долларовому свопу (USD_TODTOM) с котировкой -0,404 (что дает доходность -85,4101% на 3 дня — через выходные).

Сегодняшние торги свопами, тоже «пронизаны» ожиданием...

Вы все сами видите в «стакане»...

Вообще, изначально, свопы считались самым надежным инструментом. Деньги vs Деньги. С более низкими ставками на манимаркете.

Затем шло РЕПО, деньги vs бумаги (с дисконтами и пределами). Сначала междилерка, потом ЦК и КСУ.

Затем — МБК — бланковые (беззалоговые) деньги — риски/доходность выше всех.

Сейчас, давление неопределенности задирает/занижает свопы до нерыночных котировок, что Вы уже видели в моих постах...

Повторю на сегодня — свопы выходят далеко за рамки «нормальности»:

( Читать дальше )

Денежный рынок: далеко ли до структурного дефицита ликвидности банковского сектора?! (много графиков)

- 26 сентября 2022, 13:50

- |

В день объявления мобилизации, КБД резко превратилась в знак радикала, но к концу сессии «нормализовалась».

( Читать дальше )

Эльвира Сахипзадовна сделала ключевую ставку ЦБ 7,5%. Что изменилось?

- 16 сентября 2022, 17:25

- |

Сегодняшнее снижение на 0,5% с 8% до 7,5% было довольно ожидаемым. Это еще ниже, чем в январе, последний раз такая ставка была в ноябре-декабре 2021. По идее, должны еще немного подешеветь кредиты. Впрочем, там банки уже приспособились давно и выдают под 4,5%, не забыв накинуть +10-12% за страховку, по факту же выходит 14-17% (и это не предел). Но страховка — ЭТО ДРУГОЕ!

в 2014 такого и то не было

Что теперь:

— ставки по кредитам снижаются на 0,2-0,5%, но существенно кредиты с учетом страховок не подешевеют

— ставки по вкладам тоже снизятся, можно ждать 5,5-7,5%, хотя в прошлый раз некоторые банки не снижали, вдруг опять не снизят (да ну вы что, взрослые люди, а в сказки верите?)

— облигации немного заранее подросли в цене и просели в доходности. Длинные ОФЗ есть в районе 8-9%, короткие ОФЗ ниже 8%. Корпоративные облигации 1го эшелона все сложнее найти с двузначной доходностью, второй — дает выше 10-12%

( Читать дальше )

ЦБ снизил ставку на 500 б.п. до 7.5% годовых, как и ожидалось рынком

- 16 сентября 2022, 13:33

- |

Совет директоров Банка России 16 сентября 2022 года принял решение снизить ключевую ставку на 50 б.п., до 7,50% годовых.

Текущие темпы прироста потребительских цен остаются низкими, способствуя дальнейшему замедлению годовой инфляции. Это связано как с влиянием набора разовых факторов, так и со сдержанным потребительским спросом. Динамика деловой активности складывается лучше, чем Банк России предполагал в июле. Однако внешние условия для российской экономики остаются сложными и по-прежнему значительно ограничивают экономическую деятельность. На повышенном уровне остаются инфляционные ожидания населения и ценовые ожидания предприятий.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. По прогнозу Банка России, годовая инфляция составит 11,0–13,0% в 2022 году, а с учетом проводимой денежно-кредитной политики снизится до 5,0–7,0% в 2023 году и вернется к 4% в 2024 году.

( Читать дальше )

Заседание Банка России. Прогнозы

- 13 сентября 2022, 17:26

- |

В шестой раз подряд

Пока в Европе и США регуляторы активно ужесточают денежно-кредитную политику, в России Центробанк готовится снизить ключевую ставку в шестой раз подряд, возможно, до 7,5%.

Еще в феврале текущего года ставка была на уровне 20% годовых, а уже в июле было принято решение ее снизить до 8%. Регулятор и финансовая система справились с возникшими в первом квартале шоками, и на фоне замедления роста цен ЦБ активно снижал ставки, поддерживая экономику. Последние недели и вовсе характеризовались явными дефляционными тенденциями, что позволяет рассчитывать на очередной шаг по снижению ставок.

Три месяца дефляции

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал