индекс ммвб

Пускай другие рискуют

- 21 января 2015, 08:52

- |

На вчерашних торгах биржевые индексы показали отрицательную динамику. Мы рассчитывали, что индекс РТС в январе достигнет отметки 880 пунктов на фоне роста цен на черное золото. Перенос решения рейтингового агентства Standard & Poor's о суверенном рейтинге России на более поздний срок смешал карты. Теперь инвесторы ждут этого решения и не покупают акции, потому что объективно многие их них перегреты, например акции ЛУКОЙЛа. Более поздний срок нам не подходит потому что в последние годы двадцатые числа января проходили под флагом снижения (2012 год – исключение). Когда читаешь на лентах информагентств сообщения о том, что российские войска атаковали украинских военных на севере зоны АТО Украины, желание покупать акции еще меньше. Умом понимаешь, что мы живем в условиях информационной войны и подобным сообщениям верить нельзя, но все равно покупать акции на текущих уровнях желания нет.

У акций Роснефти есть зона сопротивления 230-235, которую «быки» никак не могут преодолеть, у акций Газпрома сопротивление 152-154. Акции «Сбербанка» об. слабы – «быки» должны были на днях протестировать сопротивление 66-68, когда индекс ММВБ тестировал декабрьский максимум, но мы этого не видели. В такой ситуации пускай рискуют другие. Мы будем рисковать с покупками, когда рублевые цены на акции снизятся. А снизятся они обязательно, потому что с учетом снижения цен на нефть в прошлом году на 53%, дождь из щедрых дивидендов в этом году на акционеров не прольется. Акционеры ЛУКОЙЛа одобрили выплату промежуточных дивидендов за девять месяцев в размере 60 рублей на акцию. Любая дивидендная доходность меньше 4% это несерьезно (с учетом рисков первого полугодия). Америка продолжает необъявленную экономическую войну против России. Вчера Барак Обама в послании Конгрессу США заявил что «Россия полностью изолирована, и ее экономика трещит по швам». Во втором полугодии жить будет веселее, а пока сиди и дрожи от страха как бы индекс ММВБ не снизился до 1480 пунктов, а то и до 1420 пунктов. Проблема «лишней нефти» из США, России и Ирака не решиться за один месяц. Иранский министр нефти Биджан Зангане заявил, что следует ждать падения цены до $25 за баррель и при этом Иран не планирует сокращать добычу нефти.

( Читать дальше )

Индекс ММВБ

- 17 января 2015, 19:24

- |

Однозначно, ралли будет!

- 24 ноября 2014, 12:43

- |

На предстоящей неделе нефть марки «Brent» продолжит восходящее движение с локальными коррекциями и есть все основания полагать, что движение вверх, в ближайшее время будет только усиливаться. К фундаментальным поводам повышения стоимости нефти можно отнести заявление, сделанное на прошедшей неделе главой Минэнерго Александром Новаком о том, что правительство изучает возможность снижения добычи нефти в России для поддержания цен на нефть. Так же на прошедшей неделе, на пресс-конференции по итогам переговоров с главой МИД Саудовской Аравии принцем Саудом аль-Фейсалом глава Российского МИД Сергей Лавров сделал заявление о том, что Россия и Саудовская Аравия выступают против того, чтобы цены на нефтяном рынке зависели от политического и геополитического воздействия. Закрытие прошлой недели сопровождалось значительным увеличением объёма, на торговой сессии в пятницу объём торгов был значительно больше средних показателей. Ближайшим значительным сопротивлением выступает уровень в районе 82 — 84 доллара за баррель, от этих значений возможны локальные просадки. Поддержкой на данный момент является отметка в районе 78 долларов за баррель.

Российский валютный индекс РТС укреплялся всю прошлую неделю и по её итогам показал хороший объём торгов. Так же на графике индекса можно наблюдать бычьи дивергенции. На данный момент индекс РТС имеет все шансы продолжить восходящее движение, но на сколько его хватит и каким мощным оно будет рассуждать трудно, многое зависит от стоимости нефти, политических решений и курса валют. Ближайшими отметками сопротивления выступят уровни в 1070 и 1100 пунктов. Поддержкой на данный момент выступает уровень в 1040 пунктов.

( Читать дальше )

Исторический момент: конец фьючерса РТС

- 20 ноября 2014, 17:54

- |

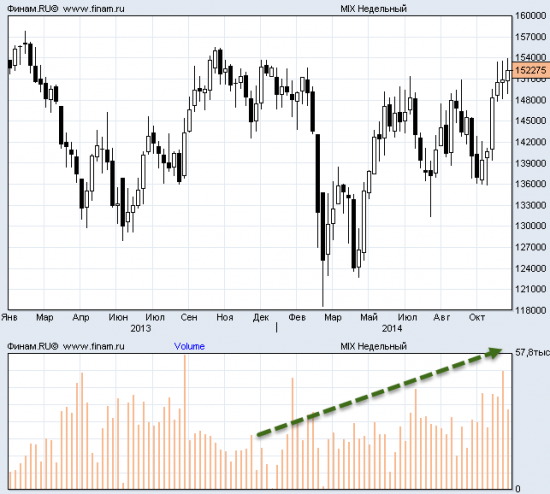

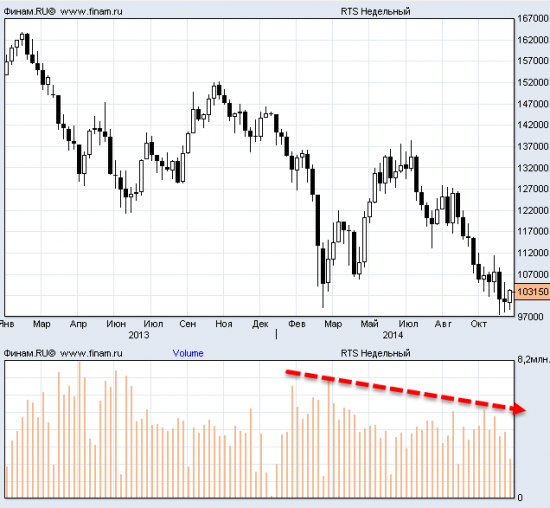

Например, какую-либо направленную ставку делать по РТСу стало вообще бессмысленно, потому что его вола и трендовость стала куда меньше, чем на рубле. Конечно так будет не всегда, но обычно в такие моменты как сейчас может произойти перестройка рынка. Логично например, было бы, чтобы люди начали перетекать из номинированного в долларах фьючерса РТС на рублевый фьючрес индекса ММВБ, к примеру. Как например лавры основного спекулятивного инструмента в свое время перетекли с РАО ЕЭС на фьючерс РТС.

Правда, что касается волатильности, конечно, это все временно… Естественно вола на рубле рано или поздно схлопнется и курс начнет д*очить как прежде, но тем не менее, надо сказать, что именно сейчас все условия на рынке, чтобы люди из долларового индекса ушли в рублевый. Любопытно и то, что базовый актив фьючерса РТС уже давно умер — Классический рынок РТС, где нерезы торговали акции за доллары. Теперь же наш главный некогда самый ликвидный инструмент превратился в какое-то извращение — рассчитывается на основе рублевых цен ММВБ, которые потом по курсу конвертируются в долларовые цены из которых рассчитывается индекс. Т.е. индекс РТС умер уже давно, но в силу традиции и привычки продолжает торговаться.

Стоит задуматься: руководство страны во всю декларирует отказ от долларовых расчетов, а главный фондовый ориентир страны номинирован в них самых.

СРЕДИ ВСЕХ ФОНДОВЫХ РЫНКОВ МИРА, Я НЕ НАШЕЛ НИ ОДНОГО, ГДЕ ГЛАВНЫЙ ФОНДОВЫЙ ИНДЕКС СТРАНЫ БЫЛ БЫ НОМИНИРОВАН В АМЕРИКАНСКИХ ДОЛЛАРАХ (Кроме естественно США, Венесуэлы, и, возможно, Пакистана (с KSE100 не разобрался)).

База расчетов индекса РТС и ММВБ одна и та же — 50 акций. (Раньше, до слияния бирж, базы отличались)

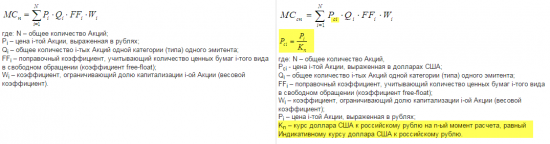

Формула одна и та же (желтым помечена вся разница в расчетах):

Так что мой прогноз — в долгосрочной перспективе фьючерс РТС умрет и в конце концов будет ликвидирован (как акции РАО ЕЭС:)).

Потому что его существование противоречит мировой практике и здравому смыслу.

Кто хочет торговать рублевый индекс в долларах — будет хеджироваться СИшкой.

Пока же, существование долларового индекса будет поддерживаться до последнего Московской биржей, поскольку «перестройка» может дорого стоить с точки зрения недополученных комиссионных. В то же время, умрет целое поколение HFT и арбитражных стратегий, использующих маразм, защитый в самый ликвидный инструмент российского рынка. Эти стратегии и их производные кормят семьи всех тех, кто составляет основу Комитета про срочному рынку, поэтому они конечно сами тоже будут упорствовать до последнего.

Поэтому перерождение такое должно произойти само. Конънктурно.

Просто народ уйдет из Ри и не вернутся.

Прогноз бессрочный, основан на существующем дисбалансе и здравом смысле.

===========================================

А бирже предлагаю задуматься о целесообразоности развития срочного рынка с точки зрения производства новых производных инструментов на бесперспективный базовый актив, коим является индекс РТС.

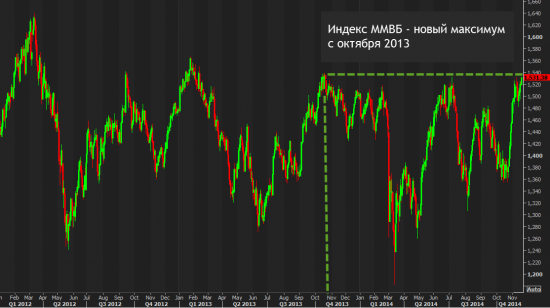

Индекс ММВБ коснулся новых максиумов за последние 13 месяцев

- 20 ноября 2014, 11:01

- |

Рубль сегодня 4-й день ползет вниз...

Вола по рублю упала.

Я уверен, что основная работа по ослаблению рубля позади (ну если только баллистические ракеты, например, не полетят на Киев)…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал