индекс ММВБ

Инвесторов в феврале вряд ли ждет спокойная жизнь

- 06 февраля 2018, 08:23

- |

На прошлой неделе мы писали о технических признаках неблагополучия на графике нефти, индекса ММВБ, Газпрома, МТС, Норильского Никеля и некоторых других активов («медвежьи расхождения») и писали также о том, что в такой ситуации акции покупают только самые «смелые инвесторы». На этой неделе смелым инвесторам предстоит проявить свои лучшие качества, потому что в мире начался «большой бада-бум» (это из фильма «Пятый элемент»). Большой «бада-бум» это обвал котировок акций на мировых биржах. Это когда просыпаешься и видишь, что японские акции обвалились на 6,5%. Что касается нашего рынка, то уже на прошлой неделе индекс ММВБ-10 не смог закрепиться выше ноябрьского максимума 4500 пунктов. Это было сигналом, что инвесторов в феврале вряд ли ждет спокойная жизнь, какая была в 2017 году.

Завершив пятницу массовыми продажами, три крупнейших американских биржевых индекса по итогам прошлой недели потеряли свыше 3%, начав февраль на пессимистичной ноте и это тоже был «бадабумовский» сигнальчик. Наш рынок ориентируется на динамику сырья и на динамику рынка США. В прошлом году фундаментальными факторами роста рынка США были снижение налогов, увеличение прибыли компаний и хорошая макроэкономическая статистика. В этом году фактором падения является рост доходности казначейских облигаций. На прошлой неделе 10-летние «казначейки» дошли до 2,85%, что является самым высоким уровнем за последние четыре года. При этом всего 18 месяцев назад их доходность была на рекордном минимуме. Дополнительной причиной служат показатели по уровню заработной платы в отчете Бюро трудовой статистики США, который был опубликован в пятницу. После выхода этого отчета участники рынка стали ожидать более агрессивной монетарной политики ФРС по части повышения ставок в ближайшем году. Среди американских инвесторов усиливается скептицизм в отношении состояния фондового рынка. Один из вопросов, который беспокоит инвесторов, – насколько было разумно со стороны администрации Трампа проводить снижение налогов на этой стадии оздоровления экономики, отмечает YahooFinance. «Вопрос в том, убила ли налоговая реформа бычий рынок или же она является ошибкой в бюджетной политике», – сказал сооснователь DataTrek Research Николас Колас.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 19 )

Перспективы индекса ММВБ

- 02 февраля 2018, 17:43

- |

Порастем еще года 2-3

- 25 января 2018, 14:30

- |

Основная фундаментальная причина- снижение ставок кредитования, которое даже ускорилось в последнее время.

Ниже ставка-выше прибыль-выше цена акции. Это в краткосрочном периоде. Ипотечники уже начали рефинансировать свои кредиты, выигрывая по 2,5-3% от прежних условий. Если раньше качественный заемщик при взносе 20% брал под 12,5%, то сейчас ставка 9,5% более чем реальна.

В долгосроке открываются возможности для реализации долгосрочных проектов, которые были невыгодны ранее.

Санкции, Та-уровни, плиты не смогут этому помешать.

Можем дотянуть в текущей волне до 3500 иММВБ в среднесрочной перспективе 2-3 года при условии сохранения слабого рубля 55-70.

Перспективы индекса ММВБ

- 19 января 2018, 18:14

- |

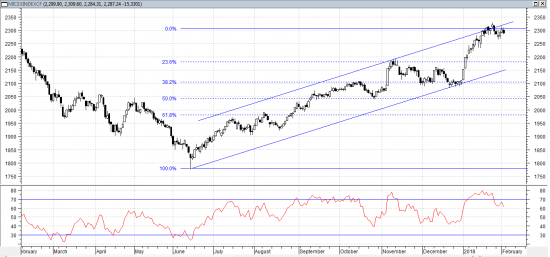

Сегодня индекс ММВБ торгуется в минусе, около 1%. Поводом для снижения индекса ММВБ стало охлаждение нефтяного рынка в последние дни, а также достижение индексом максимального уровня 2300 пунктов. Индекс ММВБ приблизился к верхней линии растущего тренда, при этом технические индикаторы показывают его перекупленность. В подобных условиях, наиболее логичным движением смотрится коррекции индекса ММВБ вниз. На следующей неделе можно ожидать снижения индекса ММВБ. В случае снижения, хорошим уровнем поддержки для индекса ММВБ станет 2200 пунктов.

Портфель акций. Ушел 2017г, Встречаем 2018г.

- 15 января 2018, 21:55

- |

Вот и закончился 2017г, настал 2018г.

За прошедший год очень активно вносил деньги на ИИС счет, счету уже 3г.

С удивлением узнал что теперь по прошествии 3х лет этот счет можно закрыть в любой момент (теперь 1 год для договора).

При этом никаких санкций, все вычеты остаются при мне, НО! зачем его закрывать когда и дальше можно получать вычет? Так что следующие года я также буду вносить на ИИС, получать вычет, а все что больше лимита 400тыс. руб на обычный брокерский.

Да, теперь можно вносить по 1мио руб на ИИС, но вычет получим только 52тыс.руб с 400тыс.руб,

если только активно торговать чтобы получать вычет с прибыли, но мне этот вариант не интересен...

Из интересного:

Я уже писал какие компании пришли в начале 2017г и почему, читаем тут https://smart-lab.ru/blog/396835.php

С Дикси пришлось расстаться, непонятная политика, делистинги, показатели не растут(падают). Вообщем терпения у меня не хватило )

Я вышел из Дикси в 0, и купил всех тех что уже были в портфеле.

( Читать дальше )

Завтра ожидаю снижения Российского рынка!!!

- 11 января 2018, 22:40

- |

Странно только одно, индекс RGBI припал, пока и не столь сильно, а рубль никак не отреагировал, наоборот, укрепляется, плюс игнорируется заявление ЦБ (Минфина) об увеличении покупки иностранной валюты, все это должно способствовать росту доллара, ан нет, высока нефть! Вполне вероятен поход доллара к 56-55,71 рублям, а далее коррекция, это пока.

( Читать дальше )

Перспективы индекса ММВБ

- 09 января 2018, 16:57

- |

Инвестиции в золото, доллар или акции - что лучше?

- 06 января 2018, 07:04

- |

Очень частый вопрос в инвестиционных кругах. Куда лучше вкладывать? В валюту, в золото или все-таки в акции с облигациями? Попробуем разобраться.

Золото с давних времен пользуется спросом и долгое время являлось мерой обеспечения денег, пока США не отказалось от золотого стандарта в 1971 году. И до сих пор, для многих оно является незыблемой ценностью и гарантом. Когда заходит речь о богатстве, в памяти у многих всплывают затонувшие испанские галеоны, набитые сундуками с золотом и стройные стопки золотых слитков в подвалах Форта Нокс.

Интерес к долларам у инвесторов и простых людей подкреплен идеей, что доллар «будеттолькодорожать». Это один из самых простых и, казалось-бы, понятных инструментов для неискушенного инвестора. Ничего сложного. Пошел, купил в банке, положил под подушку и ждешь когда вырастет. Три кризиса и скачки обменного курса в современной России, только укрепили в умах простого населения идею о незыблемости доллара, как инвестиционного инструмента.

Но давайте откроем графики которые можно построить благодаря сайту www.tradingview.com, и все-таки посмотрим, так ли уж хороши доллар и золото в качестве инвестиционного инструмента для приумножения капитала. Рассмотрим доходности на примере графиков:

( Читать дальше )

Быки возвращаются!

- 04 января 2018, 08:27

- |

Вчера российский рынок открыл фондовый торговый год уверенным ростом! Быки возвращаются! В начале прошлого года мы писали о том, что цены на нефть вырастут до 62 долларов за баррель, далее возможны варианты. Причем самым вероятным вариантом считали снижение нефти от этой отметки и ослабление рубля. Продление соглашения ОПЕК привело к тому, что нефтяные цены закрепились над отметкой 62 доллара (техническая поддержка 61,2), поэтому нефтяные аналитики повеселели и дают оптимистичные прогнозы. Привлекательность нашего фондового рынка растет. К примеру, аналитики MorganStanley считают, что нефть Brent может дойти до $70. Аналитики Morgan Stanley Мартижн Ратс и Эми Сёрджент считают что цены на нефть в этом году будут находиться в диапазоне $56 — $70 и в скобках скажем, что российская экономика уже адаптировалась к нефтяным ценам $50. «Самолет нашей экономики» пролетит над грозовыми облаками с запасом $6.

( Читать дальше )

Индекс ММВБ, текущая ситуация.

- 26 декабря 2017, 13:35

- |

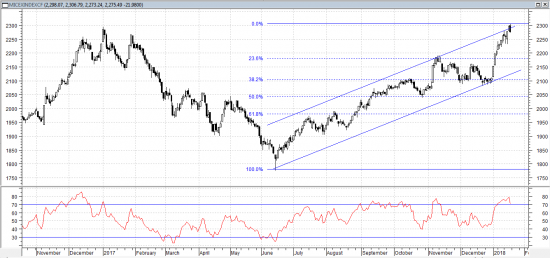

На дневном графике с восходящим каналом и динамическими уровнями сопротивления и поддержки, со значениями 2245 и 2140 пунктов соответственно, индекс пробил обозначенную поддержку и сформировал краткосрочно сходящийся нисходящий клин с динамическим уровнем сопротивления 2147 пунктов и уровнем поддержки 2080 пунктов.

В настоящее время индекс пытается пробить на часовом фрейме сопротивление и выйти из сходящегося клина. Если это удастся, то возможен поход повыше.

Если смотреть на недельный график, то в среднесрочной перспективе намечается с большой долей вероятности, поход к динамическому уровню поддержки 1850 пунктов, а динамическим уровнем сопротивления по нему выступает граница 2175 пунктов.

Особое внимание стоит обратить на динамическую поддержку 2080 пунктов, пробитие которой и откроет поход на Юг по недельному графику, где потенциал снижения достаточно велик. На этом графике я обозначил лишь целевую линию снижения, но кроме неё, на пути предстоит преодолеть ещё несколько рубежей поддержек, о которых пока не упоминаю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал