инвестор

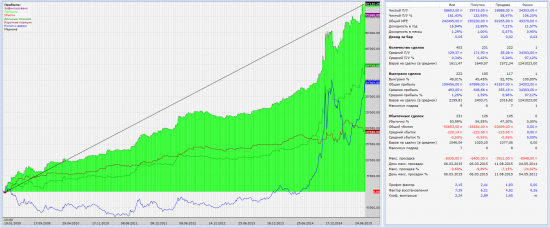

Люблю красивые цифры, проткнули или пробили 50 000 профита

- 11 сентября 2015, 11:37

- |

Также внес изменение в шапку

И изменил сумму имитации торгов, которая справа. Изменил сумму 100 000 на 500 000.

http://tslab.comon.ru/show.aspx?id=2948B7511890D21139B8C921DAEDC477

- комментировать

- ★1

- Комментарии ( 6 )

Деньги из воздуха. Ознакомительная. Возможности вокруг нас

- 10 сентября 2015, 13:53

- |

Мечта ЛЮБОГО торгующего трейдера иметь гарантированный и прогнозируемый доход.

Считается, что надо изучить финансовые инструменты, для того чтобы правильно их используя -извлекать прибыль.

Ну вроде как все верно и красиво. Но на практике все сводится к банальным двум вещам-либо купить что то и держать (инвестор), либо устроить многократную «купипродайку» (спекулянт).

На фиг я это все расписываю? Чтобы модер меня не забанил по причине «нарушения тематики». Вот и объясняю «во первых строках», что связь есть))).

В общем первый (далеко не последний) пример халявного получения денег -не заморачиваясь.

В нашу жизнь плотно вошли пластиковые карточки банков. Но многие не обращают внимания на то, что по этим картам идут кэшбэки (возврат средств) в виде бонусов, а где то и «живых денег» которые впоследствии можно свободно тратить.

( Читать дальше )

Про показатели системы Акции

- 06 сентября 2015, 10:09

- |

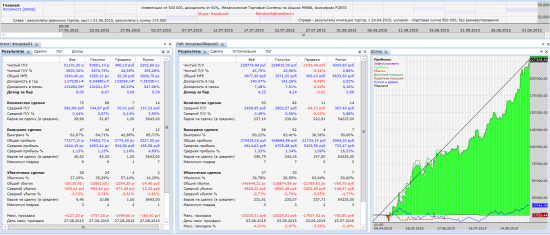

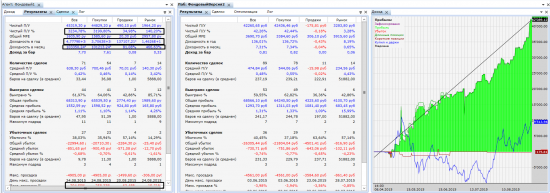

То что выделено черным — считается в агенте неправильно так как агент рассчитывает объем входа самостоятельно а не отдает данный расчёт программе, т.е. это чистый п/у в %, доходность в год в %, доходность в месяц в %, максимальная просадка в %, все остальные величины которые выражены в абсолютных значениях (в рублях) считаются верно.

Справа вкладка результаты идет в режиме имитации торгов на реальных данных, условия имитации — в сделке постоянно не более 100 000, плечи не используются, реинвестирования нет. На данной вкладке показатели в % считаются верно, т.е. чистый п/у в %, доходность в год в %, доходность в месяц в %, максимальная просадка в %.

( Читать дальше )

Анализ доходности облигаций на примере ОФЗ.

- 30 августа 2015, 12:16

- |

BY INVEST.KOBLENTS.RU · 29.08.2015

Своими словами про облигации.

В данной статье я постараюсь максимально доступным и простым языком объяснить выгоду от инвестирования в облигации и показать процесс оценки доходности облигаций на примере ОФЗ (облигации федерального займа).

Возможно активным трейдерам и инвесторам данная статья покажется не интересной, но это не так страшно, так как в первую очередь она направлена на начинающих инвесторов, которым первые шаги даются нелегко.

Итак, сначала пару самых общих слов о том, что такое облигации. Здесь наверно все и так все знают.

Облигация (бонд, bond) — долговая ценная бумага, владелец которой фактически становится кредитором участника рынка, выпустившего данную облигации. В соответствии с параметрами выпуска облигации, эмитент (заемщик) обязуется выплатить владельцам облигации всю сумму займа (номинал) в определенные сроки, а также, как правило, дополнительный процент (купон) за право владения деньгами.

( Читать дальше )

Эквити [06.08.2015-28.08.2015]

- 28 августа 2015, 23:48

- |

![Эквити [06.08.2015-28.08.2015] Эквити [06.08.2015-28.08.2015]](/uploads/images/03/19/18/2015/08/28/5a9c6f.png)

Торгуется интрадей, свинг, среднесрок.

В понедельник-вторник будет осуществлён вход в лонг сбера/евроусд/нефти/фРТС (первого, что позволит зайти с коротким стопом).

Если вам хочется припарковать деньги без риска под 60% годовых, то пишите в личные сообщения. Договор, гарантии.

Средний инвестор ничего не зарабатывает или куда выгоднее было вкладывать деньги последние 20 лет - покупай и держи

- 28 августа 2015, 16:48

- |

Американский аналитик Ричард Берншейн проанализировал доходность различных видов активов за период с 1993 по 2013 год, в ходе анализа он неожиданно обнаружил, что средний инвестор, то есть обычный человек, который вкладывает свои деньги в различные рыночные активы на непродолжительное время, — практически ничего не зарабатывает на рынке (красный столбик на диаграмме). Это происходит из-за того, что средний инвестор втягивается в биржевую торговлю и постоянно продает и покупает активы, но в среднем получается таким образом, что он покупает переоцененные активы, а продает недооцененные активы, двигаясь за шумихой в СМИ и советами рыночных аналитиков и в итоге его доходность едва успевает за инфляцией.

( Читать дальше )

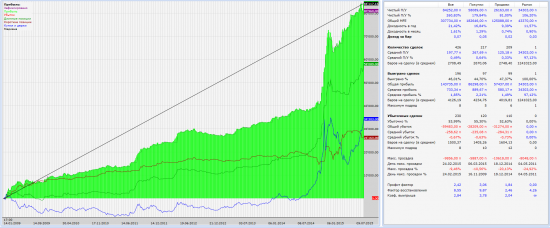

Сегодня исполняется год роботу торгующему на Si

- 24 августа 2015, 14:36

- |

http://forum.tslab.ru/ubb/ubbthreads.php?ubb=showflat&Number=63991&page=all

Год назад с небольшим я публиковал первые показатели данных систем.

Но именно 24.08 я закончил над ними работу, и с тех пор не чего в них не менял

( Читать дальше )

Шадринг заканчивается внезапно

- 24 августа 2015, 08:32

- |

Как лучше торговать, на себя, инвестора или проп-компанию? Часть третья

- 23 августа 2015, 22:56

- |

И, наконец, последнее! Торговля в проп-компании, ну или инвестиционной компании ( не путать с аналитиком!!! Аналитик и трейдер два разных овоща одного огорода!)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал