инвестиция

Яндекс | Новые долгосрочные цели российского бизнеса

- 05 марта 2024, 09:52

- |

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

Текущая цена: 3700₽

Прогнозная цена: 4500₽

📈Потенциал роста: 21,6%

Ключевые показатели:

— Капитализация: 1 220 млрд р

— Выручка 2023: 800 млрд р

— Скорр. EBITDA 2023: 96 970 млдр р

— Скорр. Чистая прибыль 2023: 27,4 млрд р

Драйверы роста:

🔴Сильные финансовые результаты по итогам 2023 года

🔴Яндекс торгуется дешевле исторических значений

🔴Окончание сделки по разделению бизнеса

🔴Редомициляция в РФ и возобновление дивидендов

Драйверы падения:

🔵Риски для миноритариев при разделении бизнеса

Итого:

В конце прошлой торговой недели мы реализовали инвестиционную идею в Яндексе с целевой ценой 3500 рублей и текущая доходность по позиции составляет порядка 63,6% (за 2 месяца). За последние пару недель котировки компании взяли уверенный восходящий тренд и демонстрируют рост в преддверии 7 марта, на которое назначено собрание акционеров для одобрения сделки по разделению бизнеса.

В настоящий момент процесс разделения всё ещё несет в себе некоторую неопределенность, а благоприятным для миноритариев сценарием является обмен нидерландских акций Yandex N.V. на МКАО Яндекс с коэффициентом 1:1. Если всё пройдет в таком ключе, то это однозначно будет иметь положительный эффект и в долгосрочной перспективе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

✅Надои молока растут, собран небывалый урожай, поголовье скота увеличилось. ПОЧЕМУ РАСТЕТ ОТРИЦАТЕЛЬНАЯ ДОХОДНОСТЬ?!!

- 02 ноября 2023, 14:56

- |

Наблюдаю за своими инвестициями, пока в красной зоне. Понимаю, что мало держу, всего 2 месяца, а нужно держать год, чтобы получить положительную доходность. Счет у меня тестовый, без денег, но начинаю переживать.

( Читать дальше )

Забытая инвестиция

- 20 октября 2023, 22:12

- |

Начну с предыстории. Примерно с пол года назад у меня со счёта ВТБ приставы по ошибке стыбрили 15 000 р. Воевал всё это время, в итоге вернули.

Вернули мне эти деньги на Сбер, которым я не пользовался с 2012 года, соответственно там всё было заблокировано.

Приехал в офис банка, пояснил ситуации. Денежки есть, да, бонусом там с того момента пролежали благополучно скучающие ещё аж 3000 р. Приятненько, однако.

Но самое интересное, что с того же 2012-го года, меня до сегодняшнего дня там ждали благополучно забытые 1500 настоящих американских долларов.

«Это же ваше?» — спрашивает у меня девочка и поворачивает ко мне монитор. Оу, да я и забыл про них.

Вот такой вот микро-инвест получился длинной в 11 лет. Вспомнил, что отложил просто баксы, как вложения в них, но потом таки забыл… а тут вот оно как))) Уже даже захотелось поверить в карму и бумеранг.

Моя первая инвест стратегия

- 22 апреля 2023, 20:14

- |

Моя первая инвест стратегия

В продолжение к предыдущему разделу, важно отметить то, как я выбирал компании. Тогда я ещё совершенно не понимал отчётностей по МСФО или РСБУ. Это всё было от меня очень далеко. Немного осознавал некоторые не совсем понятные в тот момент для меня показатели типа p/s p/e p/b и peg. Но очень хотелось поскорее вложить свои средства и инвестировать. Надо признать, что несмотря на то, что сейчас эта стратегия кажется мне достаточно примитивной, она очень хорошо себя показала и я использую её как один из пунктов моей более широкой стратегии. Но тогда из-за отсутствия знаний, ещё совсем как слепой котёнок, пытавшийся понять рынок и бросивший ему вызов я не придумал ничего лучше. Я взял самые крупные компании ИТ компании из S&P 500. Выбрал те акции которых в среднем росли на 15-20% и больше за последние годы. При этом обгоняли ETF QQQ, так как иначе не имело смысла брать на себя отдельный риск. Также у них должна была хорошо расти выручка, имелись понятные перспективы, и они хорошо выдерживали прошлые кризисы.

( Читать дальше )

Памятка для тех, кто пойдёт на IPO Whoosh

- 07 декабря 2022, 17:11

- |

Поскольку сейчас по всей стране гремит предстоящее IPO компании Whoosh, занимающейся прокатом электросамокатов, хочу донести до будущих миллиардеров-инвесторов следующую информацию, поскольку вся эта тема с электротранспортом мне более-менее близка.

Значит, первое и самое главное: самой этой отрасли — без году неделя, поэтому оценивать компанию нужно не как действующий бизнес с показателями выручки, прибыли и т.д., а как стартап с показателями вовлечённости, отказов, уровня сервиса, поддержкой в соц.сетях и SEO.

Второе и не менее главное: вся эта отрасль, а именно вот движение арендных самокатов по улице — вообще не зарегулирована! Наши любимые депутаты, сенаторы и члены комитетов только собираются придти туда со своими очень важными и нужными законами и ограничениями, которые безусловно сделают бизнес более прозрачным, безопасным и современным.

Значит из весёлого, чего там сейчас обсуждается у наших законотворцев:

( Читать дальше )

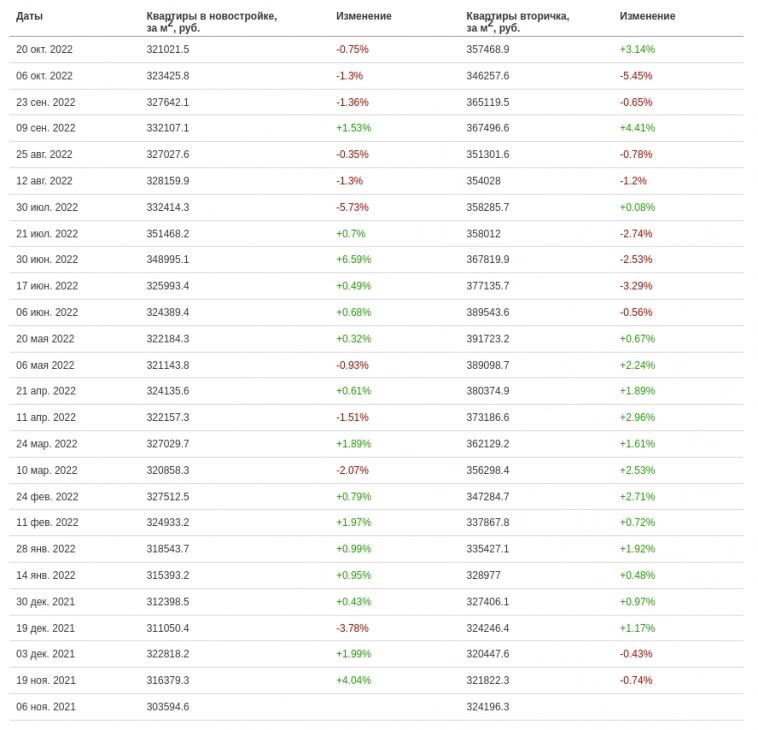

Московская недвижимость и нерыночная экономика.

- 27 октября 2022, 12:13

- |

Как вы считаете, существует ли в Правительстве Москвы негласная(или гласная?) разнарядка, на поддержание высокого уровня цен на недвижимость во всей столице и в ЦАО, ЮВАО в частности.

С одной стороны конечно логично, что ограниченное предложение при повышенном спросе неминуемо приводит к росту цен, появляется «рынок продавца».

( Читать дальше )

Серебро 200-300% Инвест идея

- 09 июня 2022, 14:15

- |

Цены на нефтянку летят в небеса, американцы переходят на электромобили

— Чтобы лучше понять важность серебра в производстве электромобилей, вот простой факт: для изготовления почти каждого электрического соединения в электромобиле (EV) используется серебро. Это означает, что в целом автомобильный сектор ежегодно использует около 55 миллионов унций металла. И вряд ли этот объем уменьшится.

— Производство солнечных батарей, где серебро активно используется. Основная локация страны Азии.

( Читать дальше )

Сбер подвел

- 17 мая 2022, 15:31

- |

Отдал деньги в фонд зеленого банка.

В итоге говорит сейчас в минусе и удивляется почему, обещали просадки не будет, но деньги за управление все равно взяли прилично.

Теперь купил доллары, сидит в них.

ВЭБ \ открытие рынка \ опыт 2008 \ США

- 03 марта 2022, 13:21

- |

Коллеги, изучаю насколько возможно ситуацию 2008-2009 годов на нашем рынке и пытаюсь экстраполировать на текущий момент, интересно мнение смартлаба.

Факты и аналогии с 2022, тезисно:

— В момент начала мирового финансового кризиса началась военная операция в Южной Осетии — Грузии, свержение режима Саакашвили(что как бы намекает на отвлекающий манёвр ради новостей).

— В 2008 году было принято решение откупать активы с рынка Внешэкономбанком на бюджетные(резервные) средства. Похожая ситуация была и в США с вливанием ликвидности на фондовый рынок через 7(?) крупнейших банков.

— До определенного момента в стакане заявок образовывался аналог маркетмейкера не позволяющий цене идти вниз, но через какое-то время деньги кончились и рынок ушёл на новое дно.

— Цена нефти была почти в 4 раза ниже чем сейчас. 33 доллара.

— Рынок начал восстанавливаться через 4 месяца.

Выводы:

— На открытии может и начать восстанавливаться, но в реальности через какое-то время опять рухнет ещё ниже.

— В ближайшее время ждать обрушения S&P500

— Укрепление рубля

— Покупать понемногу ММВБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал