иволга капитал

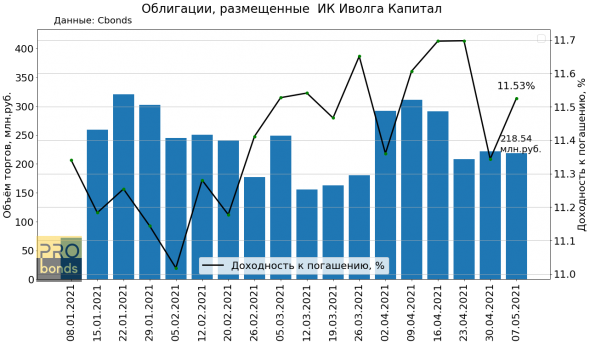

Торговый оборот облигаций, размещённых ИК Иволга Капитал

- 09 мая 2021, 21:16

- |

Торговый оборот облигаций, размещённых ИК Иволга Капитал, за прошедшую неделю составил 218.54 млн.руб.(-1.53 % н/н) В обращении находится 30 бумаг, средняя доходность к погашению составила 11.53%

06.05.2021 состоялось размещение Литана, 001P-01 Объём 300 млн.руб., купон 13%, периодичность выплаты купона 4 раза в год, дата погашения 01.05.2024

- комментировать

- Комментарии ( 2 )

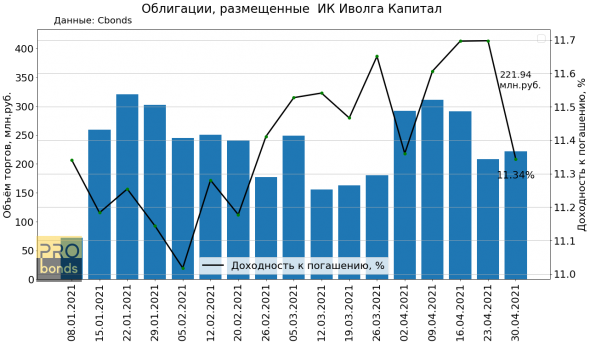

Торговый оборот облигаций, размещённых ИК Иволга Капитал

- 03 мая 2021, 01:54

- |

Торговый оборот облигаций, размещённых ИК Иволга Капитал, за прошедшую неделю составил 221.94 млн. руб. (+6.53 % н/н). В обращении находится 30 бумаг, средняя доходность к погашению в пятницу составила 11.34%

30.04 началось размещение Маныч-Агро, БO-01 Размер выпуска: 300 млн.руб. Ориентир купона: 12% годовых (выплата купона ежеквартально). Срок до погашения: 4 года, равномерная амортизация в последний год обращения.

Концерн Покровский. Инвестиции в агро-бизнес. Запись.

- 16 февраля 2021, 20:35

- |

Сегодня мы провели интересную беседу с управляющим агробизнесом концерна Станиславом Кашубой, и организатором дебютного выпуска облигаций — Андреем Хохриным (Иволга Капитал). Обсудили не только концерн, но тренды на рынке с/х и общие вопросы по облигациям и их анализу. Облигации будут размещаться в четверг, книга на 1 млрд уже подписана, заявки собраны.

Хронометраж:

02:28 Заявки на первичном рынке, участие в размещении.

04:22 Механизм участия в размещении.

05:45 Когда бумаги можно будет купить на Мосбирже?

06:35 Как и когда организовался Концерн Покровский?

08:00 Сравнение с Черкизово и Русагро.

09:46 Про слухи о рейдерских захватах малых ферм.

12:28 Какие сегменты выручки есть у концерна?

16:20 Обеспеченность кормом.

17:20 Перспективы рынка свинины.

18:00 Экспорт, какую долю выручки занимает?

21:05 Как квоты повлияют на Концерн Покровский.

23:37 Прогнозы на цены на сельскохозяйственную продукцию.

25:40 Зачем выпускать облигации, когда в банках ставка ниже?

32:06 Если ли у Концерна Покровский планы выхода на IPO?

38:25 Доля спекулянтов на первичном размещение Концерна Покровский.

40:40 В 2019 году резкий рост выручки на 20% за счет чего?

45:35 Куда пойдет привлеченный миллиард? Какие планы по инвестициям на 3-5 лет?

47:20 Как долго зерно хранится в элеваторе не теряя своих качеств?

48:00 Почему, когда холдинг покупает маленькое убыточное предприятия, оно начинает приносить прибыль?

50:50 Применение современных технологий в сельском хозяйстве.

52:20 Спрос на удобрения будет расти?

52:57 Вызывает ли отчетность доверие? Про кредитный рейтинг.

1:00:25 Риски ужесточения регулирования цен

Аудиоверсия: https://soundcloud.com/tim-martynov/investitsii-v-selskoe-khozyaystvo-obligatsii-kontserna-pokrovskiy

Что стоит за высокой доходностью? Рынок облигаций ВДО, ответы на неудобные вопросы. Андрей Хохрин.

- 29 декабря 2020, 18:57

- |

Сегодня провели первую беседу в рамках инициативы смартлаб онлайн. Общались с Андреем Хохриным и Дмитрием Александровым из компании Иволга Капитал, которая занимает первое место по размещениям облигаций в сегменте ВДО. Беседа получилась насыщенная и интересная. Всем, кто инвестирует в облигации, рекомендую. Если понравилось, обязательно оставляйте свое мнение в комментариях! Это мотивирует записывать подобные вещи в будущем. Ну и Андрею и Дмитрию тоже конечно интересно ваше мнение.

Хронометраж:

01:00 О компании “Иволга Капитал”

01:50 Как возникла идея заниматься именно ВДО?

04:10 Первое размещение Иволги

06:20 Публичный портфель — повторяют на 5 млрд рублей.

09:15 Отказы в размещении эмитентам 98%

10:10 Как Иволга фильтрует эмитентов по качеству

12:45 На чем зарабатывает компания “Иволга Капитал”

14:45 Как повторять портфель облигаций за Иволгой Капитал?

16:15 Разметили 11 выпусков на 5 млрд руб. в 2020 году

18:40 Кто конкуренты у Иволги Капитал?

20:00 Как находят клиентов на размещение облигаций?

21:55 Кто берет ВДО на размещении: физические лица или юридические?

23:20 Портфель облигаций на смарт-лабе

24:20 Как организатор определяет на размещении, кому дать бумагу: физикам или юрикам?

27:20 Стоит ли брать бонды на первичном размещении или на вторичном рынке?

33:56 На какую доходность ВДО может рассчитывать инвестор?

( Читать дальше )

Коротко о главном на 08.09.2020

- 08 сентября 2020, 08:11

- |

Начало размещения, ставка купона и новое имя на рынке ВДО:

- «Калита» сегодня начинает размещение выпуска серии 001Р-02 объемом 300 млн рублей. Ставка ежемесячного купона установлена в размере 13% годовых на все 4 года обращения. Организатор — ИК «Иволга Капитал»

- «Пионер-Лизинг» установил ставку 20-го купона облигаций серии БО-П02 в размере 10,5% годовых, величина купонной ставки привязана к значению ключевой ставки ЦБ РФ

- «Группа «Продовольствие» 10 сентября проведет онлайн-семинар совместно с GrottBojrn, организатором планируемого выпуска облигаций

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 04.09.2020

- 04 сентября 2020, 10:28

- |

Ставка купона и подготовка к размещению:

- «Калита» 8 сентября начнет размещение выпуска серии 001Р-02 объемом 300 млн рублей, ставка купона установлена в размере 13% годовых на весь срок обращения. Организатор — «Иволга Капитал»

- «СЭЗ им. Серго Орджоникидзе» определили ИК «Фридом Финанс» андеррайтером готовящегося выпуска серии 001Р-02 объемом до 500 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

С доходностью выше чем «два икса»: что такое ВДО на российском рынке?

- 23 июля 2020, 07:11

- |

КРИТЕРИИ ВДО

В первую очередь мы спросили о том, что участники рынка понимают под высокодоходными облигациями на российском рынке. Какие критерии для классификации облигаций как ВДО принимаются?

Ответы очень разные. Поэтому сначала приведем «прямую речь», а потом — нашу попытку систематизировать мнения.

Дмитрий Адамидов, основатель телеграм-сообщества о высокодоходных облигация angry bonds: «Я как человек, заставший времена, когда никаких ВДО не было, а были «мусорные» облигации, стараюсь в подобных дискуссиях не участвовать. По мне, любая облигация, дающая доходность к погашению в 2-3 раза больше, чем ОФЗ, и есть ВДО. Но коллеги из числа профучастников подходят к этому более основательно, так как им нужно сделать ребрендинг сектора и убрать термин «мусорные» из делового оборота. Поэтому я в данном вопрос всецело доверяю их мнению».

Павел Биленко, генеральный директор «БондиБокс»:

( Читать дальше )

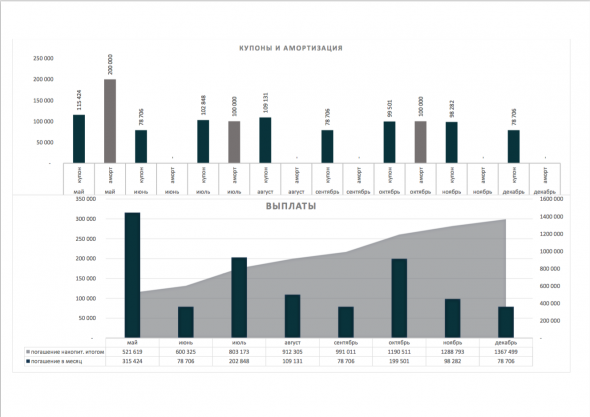

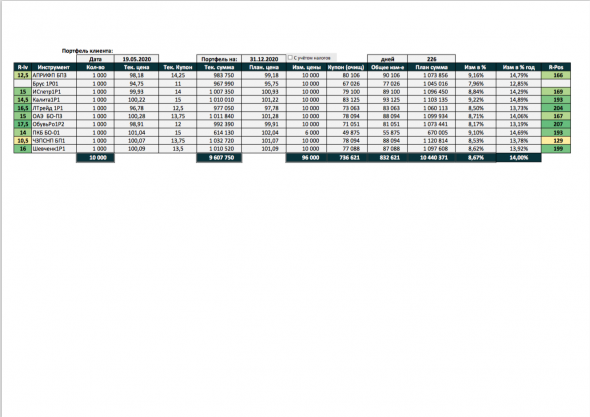

Визуализация портфеля высокодоходных бондов от "Иволги"

- 03 июня 2020, 08:26

- |

Что мы заметили на свой длительной уже практике общения с облигационными инвесторами?

Во-первых, инвесторам не хватает простого графического изображения результатов своих инвестиций.

Во-вторых, облигационные доходности из биржевого терминала дают мало информации о реальной результативности вложений в облигации.

В-третьих, инвесторы хотят наглядной информации, когда и какие деньги они получат в виде купонов, амортизаций и погашений.

Мы подготовили формат визуального ответа на эти вопросы. Такие отчеты мы направляем покупателям облигаций с апреля, дважды в месяц. Сейчас их получает 30 наших подписчиков и клиентов.

( Читать дальше )

Коротко о главном на 25.03.2020

- 25 марта 2020, 07:52

- |

- «Грузовичкоф-Центр» сообщил о начале размещения четвертого выпуска 30 марта 2020 года, уведомить об участии в размещении облигаций можно в системе boomerang

- «Ломбард «Мастер» зарегистрировал выпуск облигаций серии БО-П08 объемом 100 млн рублей

- «Иволга Капитал» в своем tg-канале сообщил по планах по размещению облигаций нового эмитента — «Калита»

- Совет директоров «КОМКОР» принял решение о размещении выпуска биржевых облигаций объемом 6,5 млрд рублей

- «СамараТрансНефть» допустило еще один дефолт — по выплате пятого купона облигаций серии БО-П02

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Обувь России - взгляд изнутри

- 06 февраля 2020, 10:31

- |

Команда «Иволги Капитал» побывала на производстве, в нескольких магазинах сети, а также посмотрела на организацию работы головного офиса Группы

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал