займер

📌 Займер возвращается на траекторию роста!

- 20 апреля 2024, 16:01

- |

Добрый день, уважаемые подписчики! Прошла ровно неделя с момента запуска торгов акциями Займера. Можно подвести промежуточные итоги, тем более, что у компании вышло несколько корпоративных новостей, которые можно прокомментировать.

— Можно назвать IPO Микрофинансовой организации успешным. Ценные бумаги, продемонстрировали устойчивую динамику в первую неделю в отличие от Кармани, акции которой существенно скорректировались после первого торгового дня. Этому способствовали несколько факторов, начиная от низкой оценки компании и заканчивая позитивными корпоративными новостями в конце прошедшей недели. В результате, по итогам первой полноценной торговой недели акции Займера превысили цену размещения на 3,45%.

Корпоративные новости компании:

1) Акции ПАО МФК «Займер» включены в расчет индекса IPO, который Московская биржа начала публиковать с 19 апреля 2024 года. Включение акций компании в любые индексы, безусловно, повысит интерес к ценным бумагам, как со стороны институциональных, так и розничных инвесторов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

За 2023г доля займов, выданных МФО клиентам с экстремально высокой долговой нагрузкой, сократилась почти втрое - с 41 до 14% — Банк России

- 19 апреля 2024, 16:11

- |

Речь идет о клиентах с показателем долговой нагрузки (ПДН) выше 80% — тех, кто отдает на обслуживание кредитов и займов свыше 80% своего ежемесячного дохода.

По оценкам Банка России,на начало 2024 года заемщиками только микрофинансовых организаций были4 млн россиян, еще 3,9 млн имеют долги не только перед МФО, но и перед банками. Таким образом, МФО работают с 15,8% российских заемщиков. 69% клиентов платят только по одном займу, 14% — по двум, а 11% имеют задолженность одновременно по четырем и более займам.

На начало 2024 года средний долг заемщика в МФО достигал 45,8 тыс. руб.

www.rbc.ru/finances/19/04/2024/662245d09a79476a168940aa?from=newsfeed

МТС Банк - это история роста - ЦентроКредит

- 19 апреля 2024, 15:15

- |

Диапазон цены за акцию в рамках IPO установлен на уровне от 2 350 рублей до 2 500 рублей. Это соответствует рыночной капитализации банка в примерно 70,6 — 75,1 млрд рублей pre money (т.е. без учёта средств, которые банк получит в результате IPO), и по P/B это меньше единицы – хорошее предложение.

( Читать дальше )

Займер в 1кв 2024г увеличил объем выдач новым клиентам на 33,8% г/г

- 19 апреля 2024, 14:48

- |

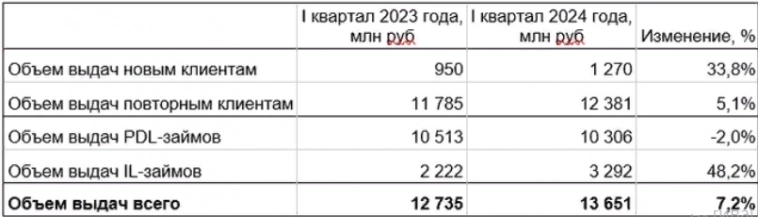

ПАО МФК «Займер» (далее также «Займер» или «Компания»), ведущая финтех-платформа и лидер российского рынка микрофинансирования, объявляет ключевые операционные результаты за I квартал, закончившийся 31 марта 2024 года.

• В первом квартале 2024 года «Займер» увеличил объем выдач новым клиентам на 33,8% по отношению к аналогичному периоду прошлого года.

• Объем выдач среднесрочных займов (IL или Installment loans) вырос на 48,2%.

/>/>

В первом квартале 2024 года мы продолжили реализацию стратегии прибыльного роста и построения мультипродуктовой компании. Для этого мы проделали большую работу по развитию наших продуктов и расширению клиентской базы.

В конце прошлого года, видя улучшение экономической ситуации и переток на рынок микрозаймов качественных банковских заемщиков в связи с более чувствительным ограничением макропруденциальных лимитов для банковского сектора,мы увеличили уровень одобрения заявок на займы для новых клиентов.

( Читать дальше )

МФО стали реже отклонять заявки граждан на займы — Ъ

- 19 апреля 2024, 12:01

- |

Согласно аналитике СРО «МиР», по данным на 1 марта уровень одобрения заявок на займы в сегменте PDL (займы до зарплаты) для новых клиентов составил 19%, для повторных — 84%. В сегменте долгосрочных займов (IL) для новых клиентов одобрялись 23% заявок, для повторных — 71%. Такие показатели соответствуют аналогичному периоду 2022 года.

В 2023 году уровни одобрения практически во всех сегментах были заметно выше. Так, в PDL-займах для повторных клиентов уровень одобрения составлял 93%, для новых 19%, в IL для повторных клиентов — 75%, для новых — 29%.

В «Займере» уровень одобрения в первом квартале 2024 года составлял около 30% для новых клиентов и 90% для повторных.

( Читать дальше )

МТС-банк: экспресс-обзор

- 18 апреля 2024, 21:11

- |

После откровенно тухлого IPO $ZAYM наконец-то хоть что-то интересное — как минимум спекулятивно.

Если очень коротко: МТС-банк — это Тинькофф $TCSG на минималках. Быстрорастущий цифровой банк с агрессивной стратегией роста и из-за этого — уязвимый к внешним шокам.

Из позитивного отметим:

— высокие темпы роста, которые могут сохраниться в дальнейшем. У МТС-банка есть потенциал расти как минимум в 1.5 раза быстрее рынка, не сногсшибательно но все равно бодро.

— потенциал улучшения эффективности. Возможное снижение ключевой ставки к концу года даст возможность нарастить маржинальность бизнеса, т.к можно будет платить меньше по депозитам, а ставки по кредитам при этом обычно падают медленнее.

— возможная синергия с МТС. Немного притянутый за уши аргумент, но с другой стороны — у какого банка есть мажоритарный акционер в виде крупнейшего телеком-оператора?)

Риски:

— ужесточение регулирования банковского сектора (а ЦБ это любит) негативно скажется в первую очередь на таких банках как МТС-банк;

( Читать дальше )

В марте 2024г количество микрозаймов (до 30 тыс руб) составило 2,97 млн ед (+1,3% м/м) — НБКИ

- 17 апреля 2024, 11:48

- |

В свою очередь по сравнению с аналогичным периодом прошлого года число выданных микрозаймов в марте 2024 года выросло еще меньше — на 1,0% (в марте 2023 года – 2,94 млн. ед.).

При этом наибольшее количество микрозаймов в регионах РФ в марте 2024 года было выдано в Москве (172,4 тыс. ед.), Московской области (144,2 тыс. ед.), Краснодарском крае (117,0 тыс. ед.), Республике Башкортостан (100,8 тыс. ед.) и Свердловской области (97,1 тыс. ед.).

Директор по маркетингу НБКИ Алексей Волков:

Такая стабилизация выдачи микрозаймов в последнее время во многом объясняется действиями регулятора по охлаждению микрофинансового рынка.

( Читать дальше )

Как МФК деньги привлекают?

- 16 апреля 2024, 11:27

- |

Тема инвестиций в такие организации стала более популярной в последнее время. Тут дело даже не в ВДО, а в целом в рынке.

Интересно, что деньги, которые приходят от инвесторов используются не только для выдачи займов, а также для покупки просроченной задолженности. Странно ведь было бы иметь штат коллекторов и не пользоваться этим, верно?

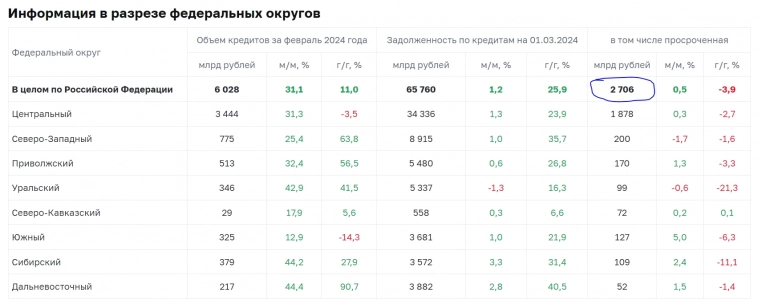

При чем, рынок просроченной задолженности достаточно крупный — 2,7 трлн рублей на текущий момент.

Относительно «обыкновенной» задолженности это 4,2%.

( Читать дальше )

Портфель PRObonds Акции / Деньги (22,2% за 12 мес). + Займер

- 16 апреля 2024, 06:55

- |

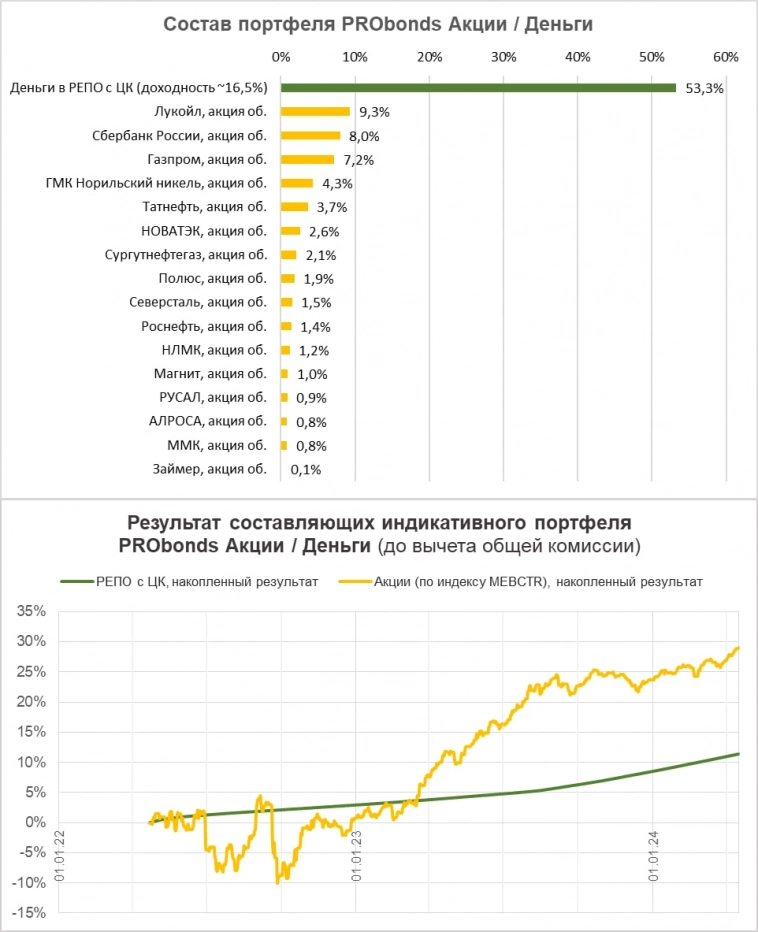

Портфель PRObonds Акции / Деньги 2 года своей истории состоял из 2 элементов. Первый – корзина акций в соответствии с Индексом голубых фишек МосБиржи. Второй – деньги в РЕПО с ЦК.

В пятницу 12.04 произошло незначительное, но изменение. Портфель поучаствовал в IPO МФК Займер (на реальных счетах доверительного управления, ведущихся по той же стратегии — тоже). Под новую бумагу выделили 1% от активов. Покупка планировалась по верхней планке цены, 275 р. за бумагу. В итоге и цена покупки 235 р., и аллокация 14% дали долю в 0,12%.

Первый эксперимент с IPO не получил реального наполнения. Поскольку ни от роста Займера портфель не выиграет, ни от падения не проиграет, позицию можно просто закрыть. Или можно докупить с рынка, благо цена там ниже цены IPO. Но наша статистика не дает для этого четкого сигнала.

Кратко о результатах. За 12 месяцев портфель имеет 22,2%. При этом рост Индекса МосБиржи 35.9%. Т.е. коэффициент участия в росте – чуть больше 0,6. Вроде бы немного. Но в эти 12 месяцев акции в портфеле занимали в среднем менее половины активов. Т.е. волатильность портфеля была кратно меньше волатильности рынка акций. Максимальная просадка портфеля за последний год – 2,3%, в прошлом сентябре. У Индекса – 8% (с сентября по декабрь). Т.е. при падении Индекса на 20% мы можем рассчитывать на -5-6%.

( Читать дальше )

📈 Как прошло IPO Замера?

- 15 апреля 2024, 17:19

- |

Подробно перспективы эмитента и оценку бизнеса мы разбиралина прошлой неделе. В прошлую пятницу состоялся старт торгов на Мосбирже с тикером #ZAYM и я решил еще раз подсветить ключевые метрики и подытожить финальные параметры размещения.

☝️ Напомню, что это дебютное IPO в секторе беззалоговых МФО, где первым публичным представителем стал крупнейший игрок на этом рынке — Займер. Компания работает уже более 10 лет и количество лиц, зарегистрированных в клиентской базе, превысило 17 млн человек. Объем выдач займов с 2014 года достиг отметки 185 млрд руб., а по итогам 2023 года показатель составил 53,1 млрд руб., что на 21% выше, чем у ближайшего конкурента.

📊 Уже можно сделать вывод о том, что IPO прошло весьма успешно. Цена размещения была 235 руб. за акцию. Капитализация составила 23,5 млрд руб., напомню, что оценки аналитиков находились в диапазоне 35 — 40 млрд руб. Таким образом, эмитент решил дать возможность инвесторам заработать чуть больше, чтобы поддержать интерес к бизнесу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал