долларизация

Президент Аргентины: мы в шаге от долларизации

- 15 февраля 2024, 15:21

- |

1prime.ru/world/20240215/843079869.html

- комментировать

- Комментарии ( 5 )

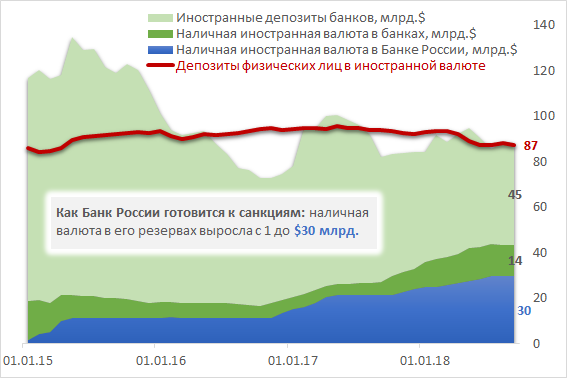

Как Банк России закупился наличной иностранной валютой

- 19 сентября 2018, 10:25

- |

Как Банк России и Минфин готовы к серьезным санкциям можно увидеть из Обзоров банковского сектора, центрального банка и кредитных организаций. Удивительным выглядит мощный рост НАЛИЧНОЙ иностранной валюты в составе золото-валютных резервов с 1 до 30 млрд. USD за 3.5 года. Вряд ли Банк России запасается валютой для вкладчиков госбанков, которые могут быть отключены от расчетов в USD. Скорее всего это единственно возможный способ защиты ЗВР от санкций. При этом вложения в долговые ценные бумаги, хоть и постепенно сокращались в доле, все еще составляют больше половины ЗВР (никаких серьезных распродаж US treasuries не было, как можно было подумать по данным из США).

Объем денежных остатков Минфина на счетах в банках и Банке России позволяет просто забыть о размещении ОФЗ на очень длительное время. >4 трлн. хватит на 3 года, а если изменить бюджетное правило, то в принципе госдолг можно не размещать. Всё это грустно, потому что ситуация не особо напрягает Минфин и у него нет никаких стимулов что-то менять в ущербной для долгосрочного развития российской финансовой системе.

( Читать дальше )

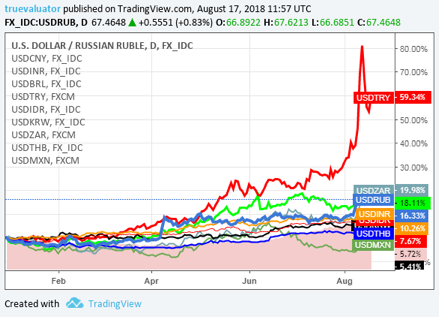

ТУРЕЦКИЙ ГАМБИТ и уроки валютных кризисов

- 17 августа 2018, 21:34

- |

Гамбит — комбинация в начале шахматной партии, в которой жертвуют фигурой или пешкой для получения стратегического преимущества.

Турецкая лира и другие валюты развивающихся рынков в августе 2018 приковали внимание, пожалуй, большинства кто работает на финансовых рынках. Сам несколько раз в день смотрю на относительную динамику курсов валют, что раньше делал раз в неделю или месяц.

На фоне динамики лиры USDTRY(он падала на 80% в 2018 с 3,8 до 7, в том числе на 40% в августе с 5 до 7 — сейчас ~6) другие валюты к USD движутся достаточно умеренно — в пределах нормальных 20%. Курс рубля USDRUB с начала года упал на 16% и это достаточно много с учетом существенного улучшения условий торговли — роста цен на нефть. Здесь свою роль играют санкции и бюджетное правило, которое не ограничивает колебания рубля (разве что от нефти), а даже усиливает его зависимость от потоков капитала и сезонности.

( Читать дальше )

По доллару.

- 15 июня 2015, 15:47

- |

Сегодня Банк России снизил ключевую ставку по рублю еще на 1 п.п., продолжив цикл смягчения ДКП после молниесного повышения в декабре до 17%.

Сейчас ставка составляет 11,5%, а по доллару возрастают риски ужесточнеия со стороны ФРС.

Все это дестимулирует carry trade.

К тому же в России в июне-июле заканчивается большой дивидендный сезон. Действительно некоторые дивидендные истории и интересные отсечки будут в июле, но основная масса уже закругляется, и соответственно, ещё одна идея притока капитала в Россия уходит на второй план.

Нагнетается ситуация с дефолтом регионов — на прошлой неделе Новгородская область пропустила платеж.

Нагнетается ситуация относительно суда и средств бывших акционеров Юкоса.

Нагнетается ситуация с Украиной — деньги на этой неделе по долгу перед Российской Федерацией скорее всего не будут выплачены.

В общем, есть ожидания, негативные для рубля. Держим лонг, сохраняем цели 60-65 рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал