доллаР

✅ НЕФТЬ. ЗОЛОТО. ДОЛЛАР США. Статистика за Октябрь 2022 года. Автоследование с Асланом Бероевым.

- 02 ноября 2022, 18:31

- |

▶ ЗОЛОТО: ПРОФИТ +15,3%.

06 трейдов: 6.8 п.п.+1.7 п.п.+4.3 п.п.+1.3 п.п.+1.9 п.п.+1.3 п.п.=17.3 п.п.

За месяц проведено 06 трейдов. Расчёт произведён без учёта удержания

подоходного налога и комиссий брокера. Убыточные трейды отсутствуют.

▶ ФЬЮЧЕРС НА ДОЛЛАР США: ПРОФИТ +4,2%.

03 трейда: 0.047 п.п.+0.052 п.п.+0.326 п.п.=0.425 п.п.

За месяц проведено три трейда. Расчёт произведён без учёта удержания

подоходного налога и комиссий брокера. Убыточные трейды отсутствуют.

▶ НЕФТЬ: ПРОФИТ +4,0%.

05 трейдов:

( Читать дальше )

Заблокированные акции. Подмена депозитариев НРД и БЭБ

- 02 ноября 2022, 10:43

- |

Как вы поняли, речь пойдет о наших заблокированных акциях.

Сначала банк ВТБ с 1 марта не давал их продать, хотя лицензия для ВТБ была продлена до конца марта, а далее начались сказки про НРД.

Напомню всем:

1) Иностранные акции всегда торговались напрямую БЭБ — DTC.

2) Совкомбанк в отличии от ВТБ давал клиентам возможность продать до конца марта.

3) ВТБ не предупредил клиентов и принудительно закрывал маржиналку весь март.

4) Сказки про НРД — это фикция.

Кинутые инвесторы уже провели встречу в офисе ВТБ в СПб в октябре и опять получили липовые ответы...

Вся информация есть в нашей группе и на Ютуб уже выложили.

— Уже назначена встреча кинутых инвесторов в ЦБ РФ на 07.11.

Вся информация есть в моем профиле!

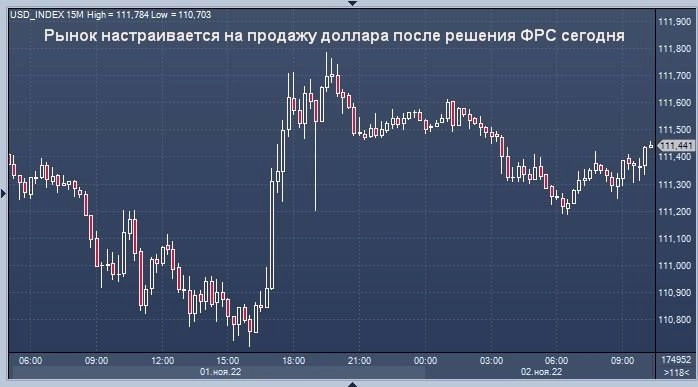

Разворот Акции в портфель Ставки ФРС ЦБ РФ Денежная масса Золото Нефть Сырьё Рубль Доллар Юань

- 02 ноября 2022, 09:18

- |

В этом выпуске за 12 минут :

— почему начал формировать портфель акций,

— какие акции в портфеле,

— статистика по рублю: лучшие и худшие месяцы для рубля,

— разворот в политике ФРС на 2023г. с жёсткой на нейтральную, почему ФРС не выгодна ставка существенно выше 5%,

— тренды в золоте (вероятно, около $1620 — разворот нисходящего тренда),

— мнение о сырьевых трендах.

С уважением, Олег.

20.01.2023 сколько будет стоить нефть марки Brent ?

- 01 ноября 2022, 18:27

- |

20.01.2023 сколько будет стоить нефть марки Brent ?

Новые данные по динамике денежной массы: в России и в США.

- 01 ноября 2022, 07:39

- |

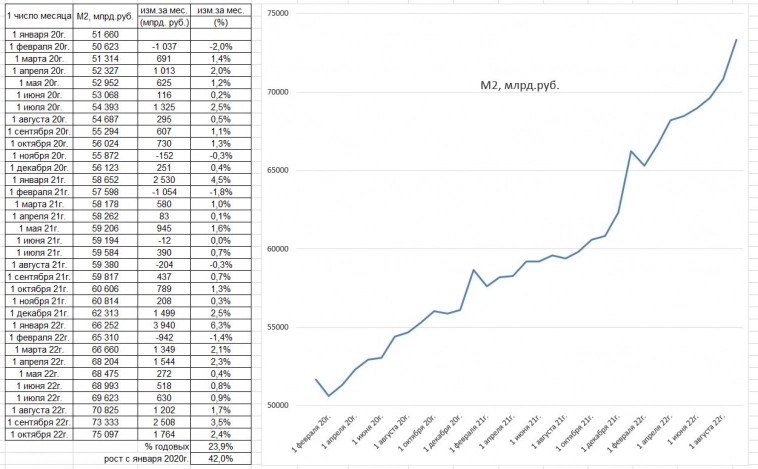

денежная масса М2 на 1 октября 2022г. = 75 096,8 млрд. руб. (+2,4% к 1 сентября, т.е. за сентябрь).

1 сентября к 1 августа (т.е. за август) был + 3,5%.

М2 — это собственные средства, доступные для платежа + депозиты.

В предыдущие годы, М2 росла около 10% в год.

Т.е. за год, с 1 октября 2021г. по 1 октября 2022г. +23,9%,

см. таблицу и по этой таблице — график М2 в России:

ускорение в конце кривой.

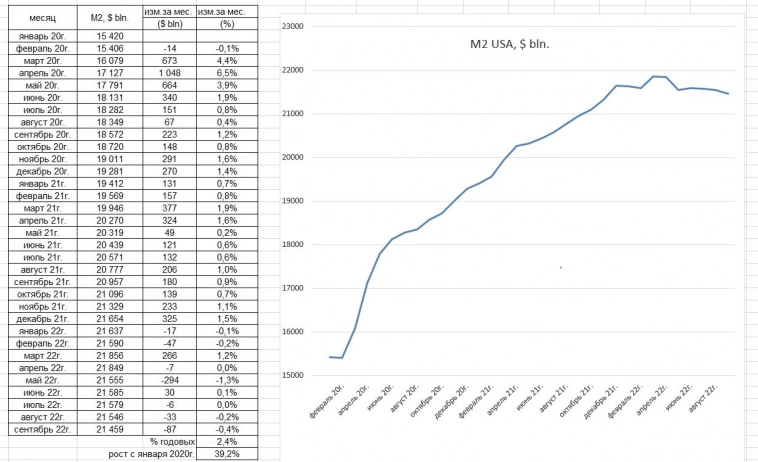

В США в 2022г. — ужесточение ДПК и М2 перестала расти.

( Читать дальше )

Можно ли вложить валюту в России?

- 31 октября 2022, 14:51

- |

После массовых блокировок всех активов, имеющих отношение к западным юрисдикциям, осталось не так много опций для валютной диверсификации. Варианты с открытием зарубежных счетов оставим в стороне, а пока разберемся, где можно найти валютную доходность внутри страны.

Российские облигации, номинированные в иностранной валюте, не имеют инфраструктурных рисков, их нельзя заблокировать извне. Такие бумаги имеют ISIN, начинающийся на RU, а выплаты могут быть как в иностранной валюте, так и в рублях, по курсу на дату выплаты. Так что даже гипотетический запрет на обращение доллара не приведет к потерям по таким облигациям. С другой стороны, от обесценения рубля они могут защитить, так что для валютной диверсификации подходят.

1. Юань (он же CNY)

Китайская валюта активно набирает обороты, однако пока в России нет бондов китайских эмитентов (во всяком случае, в широком доступе). Так что единственные инструменты — российские бонды, номинированные в юанях. Доходности в основном лежат в диапазоне от 3,1 до 4% при базовой ставке 3,65% (в Китае более сложная система ставок ЦБ, чем в России, но при работе с бондами корректнее опираться на однолетнюю ставку LPR). Иными словами, ставки внутри России нерыночно низкие по сравнению с доходностями международном рынке, из-за дефицита предложения и растущего спроса в юанях. Основные покупатели таких бондов — коммерческие банки, которым нужно балансировать свою пассивную часть в юанях: бизнес стал активнее торговать с Китаем, а значит есть остатки валюты на счетах, а где-то даже появляются депозиты. Но если бонды не должны ничего балансировать, я бы повременил с покупкой. Предложение облигаций в юанях растет, и оно неизбежно будет пополняться эмитентами второго эшелона (например, о планах заявляла Сегежа — это уже сегмент single A по кредитному рейтингу). Без полноценной российско-китайской финансовой инфраструктуры рынок не обязан быть полностью эффективным, но более дружественным к покупателю бондов он будет.

( Читать дальше )

ФРС перед выбором...

- 31 октября 2022, 10:59

- |

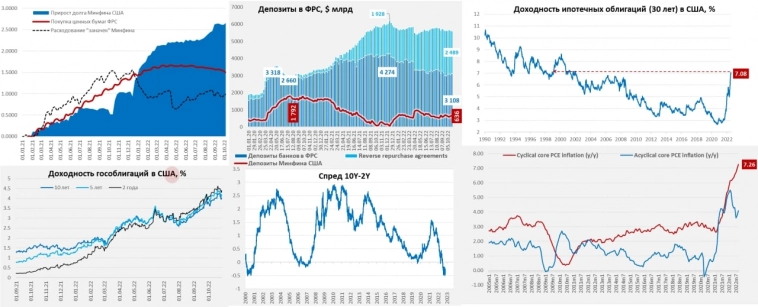

Кривая госдолга за 4 недели уехала вверх на 30-50 б.п., краткосрочные ставки выросли еще сильнее – доходность трехмесячных бумаг, впервые с 2020 года превысила доходность десятилетних, что обычно сигнализирует о скорой рецессии. Ипотечные ставки улетели на 7.08% годовых, зафиксировав максимум с 2002 года (со спредом к госдолгу на уровне пика 2008 года, т.е. пика ипотечного кризиса). При этом, корпоративные спреды за месяц особо не реагировали, а по «мусорным» облигациям даже немного съехали вниз, что в общем-то указывает на то, где основные проблемы с ликвидностью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал